Rynek ropy i złota w czasie II fali pandemii. Gdzie szukać okazji inwestycyjnych?

Według raportu Gold Demand Trends Q3 2020 światowy popyt na złoto – mimo trendu wzrostowego w 2020 roku – kształtował się na poziomie 892.3 tony i był mniejszy o 19% w porównaniu rok do roku, osiągając najniższą sumę kwartalną od 2009 roku. Na tym trendzie ucierpiała szczególnie mocno branża jubilerska.

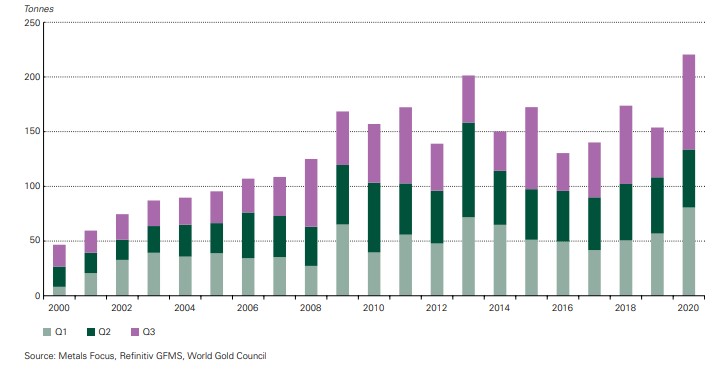

Licząc od początku roku, popyt na złotą biżuterię wyniósł 904 tony, co jest najniższą wartością w 20-letniej historii statystyk World Gold Council (WGC). Skalę załamania popytu pokazuje fakt, że tegoroczne zakupy są o 30% mniejsze niż w 2009 roku, gdy świat przeżywał kryzys gospodarczy. Ponadto zakupy złota stały się mniej popularne za sprawą rekordowo wysokich cen kruszcu, które obserwowaliśmy latem. Zwłaszcza, gdy ceny windował popyt na fizyczne sztabki i monety, których na rynku było stosunkowo niewiele, a pandemia mocno ograniczyła dystrybucję. Szukający alternatyw inwestorzy kupowali tzw. złoto papierowe. W II fali pandemii tendencja jest analogiczna - w III kwartale zakupili 221,1 ton złota inwestycyjnego. To o 49% więcej niż przed rokiem. Część tych zakupów mogła być jednak skutkiem realizacji popytu odroczonego - złote sztabki i monety kupili ci, którym nie udało się tego dokonać wiosną.

Światowe zakupy fizycznego złota inwestycyjnego (sztabki i monety) w 2020 roku

ETF-y nakręcają rynek

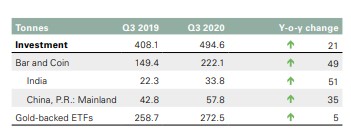

Rynek złota nakręcały największe od czterech lat napływy do funduszy ETF – szczególnie w Ameryce i Europie, gdzie w obliczu zerowych lub wręcz ujemnych stóp procentowych obligacje skarbowe praktycznie przestały być opłacalną alternatywą dla złota. Od początku roku do końca września ETF-y zakupiły przeszło tysiąc ton złota. To dwa razy więcej niż wynoszą rezerwy złota Europejskiego Banku Centralnego. Według danych WGC w pierwszych trzech kwartałach 2020 roku ETF-y wykupiły łącznie aż 1003 tony złota. Ta liczba znacząco przekracza popyt ze strony ETF-ów przez cały 2019 rok.

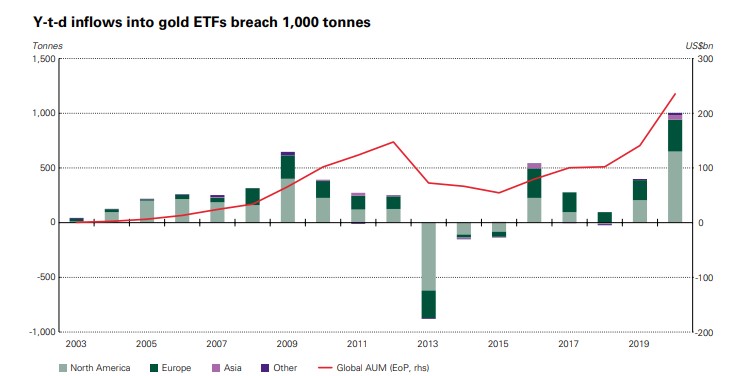

Wzrost popytu inwestycyjnego, złoto fizyczne oraz ETF-y, zmiana rok do roku, liczby w tonach

Sprawdź najpopularniejsze kontrakty na ETF-y - np. na złoto.

Napływ kapitału do ETF-ów nabywających fizyczne złoto

Do tego zestawienia należy dodać też fakt, że banki centralne - po raz pierwszy od 10 lat - zmniejszyły swoje rezerwy w królewskim metalu. W III kwartale 2020 roku władze monetarne sprzedały 12,1 ton złota, kończąc w ten sposób okres wzmożonych zakupów, jakich dokonywały w 2019 roku. Przez poprzednie lata instytucje monetarne zgłaszały popyt na ok. 100-150 ton złota kwartalnie.

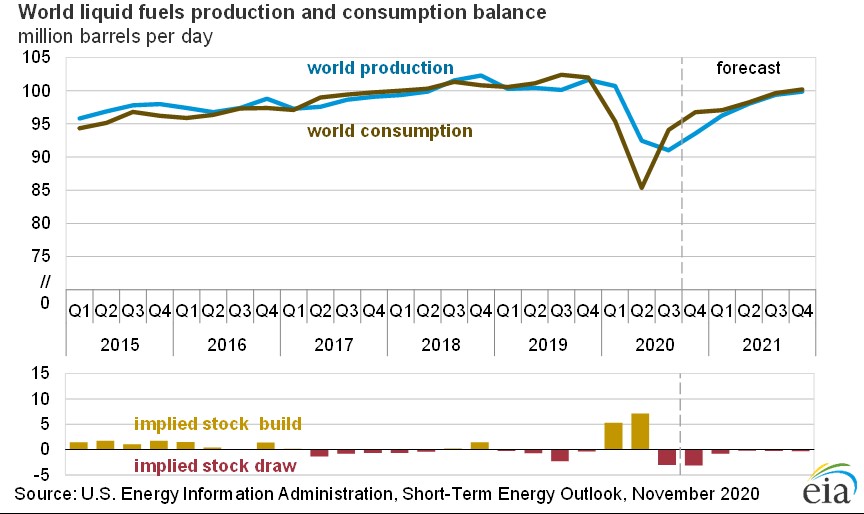

Dzieje się na rynku ropy

Rynek złota – jako tzw. bezpieczna przystań – stał się naturalnym kierunkiem lokowania kapitału w czasie niepewności, ale nie jest jedynym, na którym w trakcie pandemii dużo się działo. Rynek ropy naftowej w trakcie pandemii zaliczył bezprecedensowy spadek cen poniżej zera. Obecnie odnotowuje zwyżki po informacjach o postępie prac nad szczepionką na COVID-19. Baryłka WTI jest wyceniana na ponad 40 USD.

- Założenie, że opracowanie szczepionki jest kamieniem milowym na drodze do powrotu do normalności, a wraz z nią do wzrostu zapotrzebowania na paliwa jest absolutnie słuszne. Mimo to, należy pamiętać, że jest to bardzo odległa perspektywa. Przed nami wiele tygodni zdominowanych przez epidemię, restrykcje i obawy o wzrost gospodarczy. Im mocniej ceny ropy wzrosną na nagłówkach o szczepionce, tym bardziej rajd ten będzie zagrożony. Tym bardziej, że za kilka tygodni spotkają się przedstawiciele OPEC+. Wysokie ceny ropy będą zniechęcać do kontynuacji ograniczania wydobycia. W konsekwencji, na początku przyszłego roku rynek surowca mógłby znów znaleźć się zbyt daleko od punktu równowagi – wyjaśnia Bartosz Sawicki, kierownik departamentu analiz w TMS Brokers.

ZAPISZ SIĘ NA WEBINAR!

Więcej o tej skomplikowanej sytuacji rynku surowców Bartosz Sawicki opowie podczas specjalnego szkolenia 24 listopada o 18:00. Wyjaśni na czym polegają problemy i opowie o możliwych scenariuszach, jakie mogą zrealizować się w najbliższym czasie na rynku złota i ropy. Powie też dlaczego światowy popyt na złoto spadł i czy to oznacza koniec hossy? Opowie też dlaczego notowania ropy błyskawicznie odrobiły październikowe załamanie i czy to zapowiedź dalszych wzrostów? Kierownik departamentu analiz opowie też o drożejących w tym kwartale soft commodities, tj. soja, bawełna i cukier.

Chcesz dowiedzieć się więcej na temat tego, na czym polega inwestowanie w ropę naftową? Zajrzyj tutaj!

Być może zainteresuje Cię również: