Dzień Fibonacciego. Czy nadal warto korzystać z koncepcji matematyka?

Jest to koncepcja warta przypomnienia, ponieważ ciąg Fibonacciego jest nie tylko teoretycznym założeniem matematycznym – sprawdza się w tradingu i warto dodać, że urzeczywistnia się w przyrodzie. Jego spiralny kształt, w którym każdy element jest sumą dwóch poprzednich identycznych elementów, widać m.in. w kształcie roślin, galaktyk, czy muszli ślimaka.

Złotą proporcję, czyli stosunek długości wyrażony grecką literą φ (czyt. „fi”) wynoszący 1,618, można wykorzystać w odniesieniu do: upływu czasu, zmiany ceny oraz w jednoczesnym odniesieniu do oraz w odniesieniu do tych dwóch czynników jednocześnie. W tym pierwszym przypadku złoty podział dokonuje się na osi czasu, czyli poziomej osi wykresu. Czas będący okresem podstawowym staje się przedziałką między ekstremami na wykresie cenowym. Na tej podstawie można wyznaczać prawdopodobne momenty, w których cena zmieni kierunek.

Poziomy zniesień Fibonacciego nie są oparte na liczbach z ciągu liczb Fibonacciego, a na matematycznych zależnościach między liczbami z tego ciągu. Złota proporcja Fibonacciego (która wynosi 1,618) zakłada, że główną podstawą jest podzielenie dowolnej liczby z ciągu Fibonacciego przez poprzedzającą ją wartość z tego ciągu, np. 144/89 = 1,6180 (w przybliżeniu). Im większej liczby użyjemy do tego ilorazu, tym nasza wartość będzie bardziej zbliżona do liczby złotego podziału.

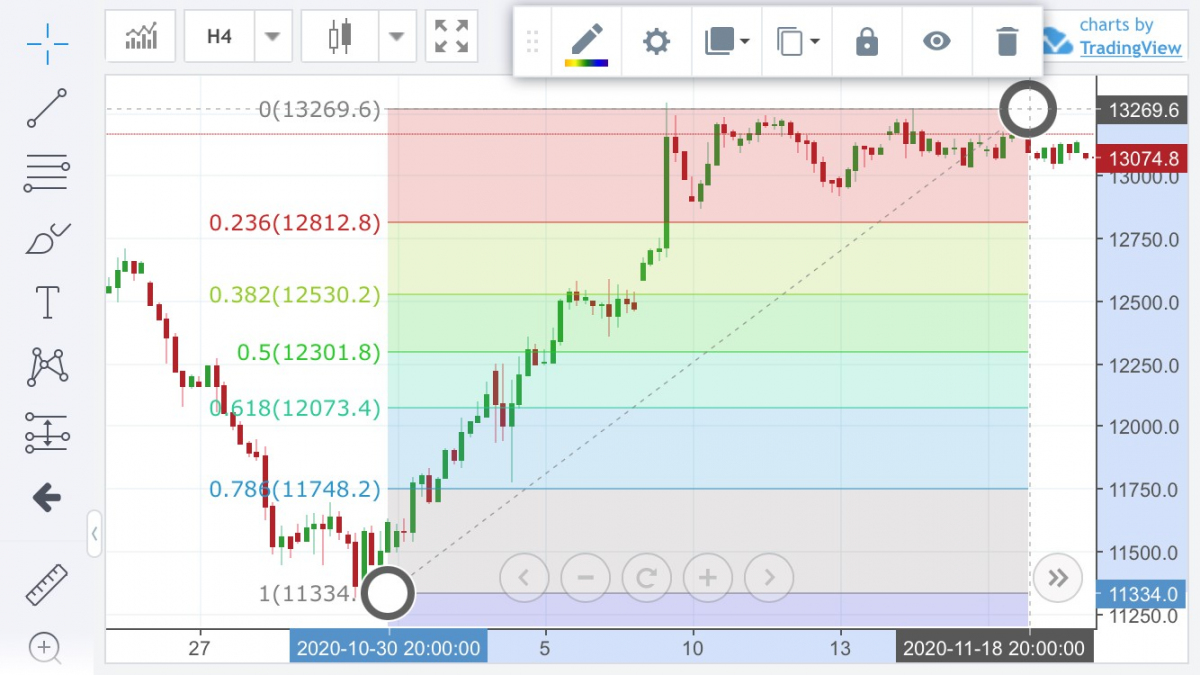

Do wyznaczenia zniesienia Fibonacciego na rynkach OTC używa się linii poziomych, starając się wskazać obszary wsparcia lub oporu na kluczowych poziomach wyznaczonych przez złotą proporcję, zanim rynek wróci do kontynuowania pierwotnego kierunku. Wyznacza się je rysując linie trendu między dwoma skrajnymi punktami, a następnie podzielenie odległości pionowej przez kluczowe poziomy Fibonacciego, wykazywane poprzez oznaczenie punktów maksimum i minimum wybranego zakresu na wykresie, a następnie oznaczenie głównych współczynników Fibonacciego: 23,6%, 38,2% i 61,8% przy pomocy linii poziomych, co wygeneruje siatkę. Z kolei te poziome linie służą do określenia możliwych punktów zwrotnych cen. Gotowe narzędzie Fibonacciego znajduje się na platformach transakcyjnych i aplikacji do tradingu m.in. domu maklerskiego TMS Brokers.

POBIERZ EBOOK

Analitycy techniczni najczęściej używają zniesień wewnętrznych, (czyli poziomów, które są mniejsze od 1 (100%) ) do projekcji długości ruchów korekcyjnych. Do najpopularniejszych zaliczyć należy: 0,236, 0,382, 0,50, 0,618, 0,786. Każdy trend wzrostowy lub spadkowy będzie zawierał korekty, których kierunek będzie przeciwny do kierunku panującej tendencji.

Koncepcja Fibonacciego ma więc zastosowanie w tradingu, ale jej skuteczność nie jest stuprocentowa. Dlatego najlepiej traktować ją jako dodatkowe potwierdzenie po analizie technicznej, gdyż trudno przewidzieć czy rynek zakończy korektę już w okolicy 38.2%, czy dotrze do 50% lub nawet 61.8%.

Siatka zniesień wewnętrznych Fibonacciego, DE30; źródło TMS Brokers

Być może zainteresuje Cię również: