Czy warto teraz inwestować w złoto?

Złoto na samym początku wybuchu pandemii Covid-19 zyskiwało na wartości. Przez chwilę nawet notowania metalu osiągnęły poziom 1700 dolarów za uncję. I nagle nastąpiła silna wyprzedaż. Od 9 marca obserwowaliśmy dynamiczną przecenę surowca, która w szybkim czasie sprowadziła notowania do poziomu 1450 dolarów za uncję, czyli do dołków z listopada 2019 roku. Czy nadal jest szansa na historyczne poziomy, wieszczone przed wybuchem pandemii?

Odpowiedź nie jest jednoznaczna, bo sytuacja jest bezprecedensowa. Przecenom złota towarzyszył spadek cen amerykańskich 10-letnich obligacji, czyli wzrost ich oprocentowania. Obecna rentowność papierów skarbowych USA jest na poziomie 0.85 proc., ale jeszcze 9 marca na wykresie widzieliśmy wartość 0.33 proc.

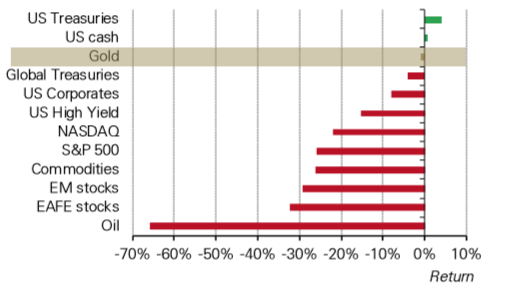

Złoto, mimo marcowej przeceny, w tym roku radzi sobie relatywnie dobrze na tle innych klas aktywów. Stopa zwrotu od początku 2020 r. Źródło: WGC

Skąd zatem tak silna wyprzedaż złota, skoro – teoretycznie - powinno zyskiwać na wartości, gdy na rynku jest panika i reagować na dodatkowe wsparcie ze strony banków centralnych, które masowo poluzowały politykę monetarną. Rezerwa Federalna obniżyła stopę rezerw obowiązkowych do zera, wprowadziła nielimitowany skup aktywów i pakiet fiskalny za 2 bln dolarów. - Działanie Fedu osłabiło dolara i wzmocniło wycenę złota – czyli powróciliśmy do silnej, ujemnej korelacji pomiędzy tymi dwoma aktywami. To tylko kwestia czasu kiedy ponownie zobaczymy poziom 1700 dolarów za uncję. Jego przebicie otworzy drogę do historycznych poziomów – ocenia Łukasz Zembik, ekspert rynku OTC w DM TMS Brokers.

Wycofanie kapitału

Jedna z teorii silnej wyprzedaży złota mówi o wycofywaniu przez inwestorów kapitału z kruszcu, z powodu uzupełnienia depozytów zabezpieczających na pozycjach na innych instrumentach. Inna, po części związana z tą pierwszą, tłumaczy, że wszyscy ci, którzy kupili złoto (głównie poprzez transakcje spekulacyjne za pomocą instrumentów pochodnych) zdecydowali się po prostu na realizację zysków przez domykanie długich pozycji.

Druga wskazuje na to, że wiele pozycji spekulacyjnych na instrumentach pochodnych zostało zamkniętych z zyskiem. Wszyscy inwestorzy, którzy kupili złoto w styczniu lub w lutym po prostu zrealizowali krótkoterminowe zyski.

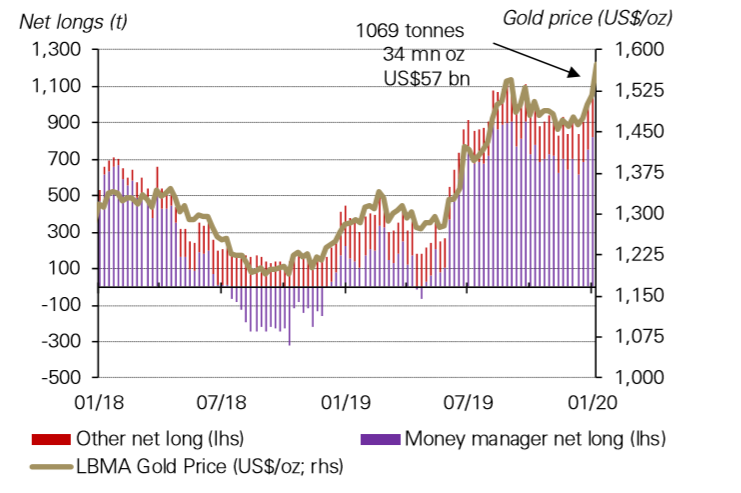

Patrząc chociażby na pozycjonowanie się inwestorów na giełdzie COMEX na kontraktach futures, widzimy, że było ono ekstremalnie wysokie na przełomie lutego i marca.

Pozycjonowanie inwestorów na kontraktach futures na złocie na giełdzie COMEX, źródło: WGC, Bloomberg.

Złoto, mimo chwilowych spadków, na tle innych aktywów radzi sobie bardzo dobrze. Od początku roku do 20 marca królewski metal stracił zaledwie 1,75 proc, natomiast S&P500 – amerykański indeks giełdowy - zanotował spadek o ponad 25 proc., z kolei ropa została przeceniona o prawie 60 proc.

- Można zatem przypuszczać, że złoto było spieniężane, bo inwestorzy potrzebowali gotówki, a jeszcze do niedawna surowiec ten, jako jedno z niewielu aktywów na rynku, charakteryzował się dodatnią stopą zwrotu w tym roku – mówi Łukasz Zembik, ekspert rynku OTC w DM TMS Brokers.

Co to oznacza?

- Wniosek jest więc taki, że korelacja między złotem a rynkiem akcyjnym jest ujemna w czasie, gdy ceny akcji spadają – tłumaczy Łukasz Zembik, ekspert rynku OTC w DM TMS Brokers. Na rynku od czasu do czasu zachodzi odstępstwo od tej reguły. Zwłaszcza wówczas, gdy wyprzedaż jest bardzo silna i chaotyczna, kiedy na rynku dominuje ogromny strach, a zmienność osiąga ekstremalnie wysokie wartości. Przykładem jest okres między 2008 r. a2009 r., kiedy indeks VIX (oparty o zmienność opcji na indeks S&P500) mocno urósł, a złoto znalazło się pod presją. - Obecnie mamy do czynienia z podobnym zjawiskiem. W długim terminie, spadki surowca należy traktować jedynie jako korektę – ocenia Zembik.

Notowania złota oraz indeksu VIX z CBOE. Źródło: WGC, Bloomberg

Spekulacyjne złoto

Złoto to aktywo spekulacyjne charakteryzujące się wysoką płynnością, dzięki czemu pozwala łatwo wejść na rynek. A teraz – zdaniem ekspertów jest na to dobry moment – gdyż po solidnej przecenie w połowie marca czekają nas wzrosty. - Korekta spadkowa na złocie zatrzymała się w nie przypadkowym miejscu. W okolicach 1450 USD/oz przebiega popularny poziom zniesienia wewnętrznego Fibonacciego 38.2 proc. To wartość, na której często dochodzi do zatrzymania spadków w trendzie wzrostowym. Nie sposób również nie wspomnieć o dużej regularności na wykresie metalu. Korekta marcowa, która prawdopodobnie już się zakończyła, przeceniła złoto o około 250 dolarów. Poprzednia tak silna przecena ( w II połowie 2016 roku) skorygowała cenę tego aktywa o podobną wartość. Wszystkie przesłanki- zarówno techniczne, jak i fundamentalne - wskazują, że złoto nie powinno zejść przez najbliższe miesiące ze ścieżki wzrostowej – tłumaczy Zembik.

Na rynku towarowym złoto wzrosło 26.03.2020 do 1630 USD/oz na słabości dolara, ale dzień później widać już stabilizację przy 1625. Zdaniem ekspertów to jednak nie koniec wzrostów.

- Po fazie załamania płynności, kruszec wraca do wzrostów. Odgrywa się podobny scenariusz jak w 2008 roku. Pozostajemy pozytywnie nastawieni do perspektyw złota i oczekujemy wyjścia ponad 1700 USD za uncję. Przywrócenie płynności rynkom finansowym przez banki centralne oznacza ostre spadki rentowności obligacji skarbowych, a niepewność związana z perspektywami gospodarek napędzać będzie powrót kapitału do bezpiecznych przystani. Duża liczba długich pozycji spekulacyjnych po ostatnim załamaniu nie jest już przeszkodą – ocenia Bartosz Sawicki, kierownik Departamentu Analiz TMS Brokers.

Notowania złota, lata 2016 – 2020. Źródło TMS Brokers

Być może zainteresuje Cię również: