Usługa Zarządzania Aktywami

Usługa Zarządzania Aktywami skierowana jest do osób szukających atrakcyjnych i alternatywnych rozwiązań inwestycyjnych, wychodzących poza polski rynek. Skupienie się na rynkach zagranicznych umożliwia uniezależnienie od koniunktury na warszawskim parkiecie oraz optymalną dywersyfikację portfela Klienta.

STRATEGIA RYNKU OBLIGACJI

Inwestycje dokonywane są na rynkach zagranicznych i są denominowane w walutach obcych. Analiza fundamentalna oraz ocena występujących trendów makroekonomicznych to podstawowe kryteria doboru instrumentów do portfela. Portfel jest zabezpieczany przed ryzykiem stopy procentowej poprzez dążenie zarządzającego do neutralizacji duration portfela. Zarządzający dąży do pełnego zabezpieczenia zainwestowanych środków przed ryzykiem walutowym.

Celem inwestycyjnym jest uzyskiwanie dochodu z odsetek oraz wzrost wartości portfela w wyniku wzrostu wartości obligacji. Strategia przeznaczona jest dla inwestorów o średnim horyzoncie inwestycyjnym i akceptujących umiarkowanie niski poziom ryzyka inwestycyjnego.

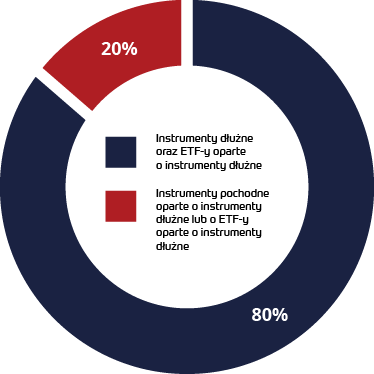

Modelowa struktura portfela zakłada następujące udziały:

- Instrumenty dłużne - od 0% do 20% wartości portfela

- ETF-y oparte o instrumenty dłużne - od 80% do 100% wartości portfela

- Instrumenty pochodne oparte o instrumenty dłużne lub o ETF-y oparte o instrumenty dłużne - do 20% wartości portfela

3 lata

100% Bloomberg Barclays Global Aggregate Corporate Total Return Index Value Hedged USD

Indeks Bloomberg Barclays Global Aggregate Corporate Bond Index Hedged USD należy do rodziny indeksów Bloomberg Barclays, które są jednymi z najbardziej istotnych i popularnych w zakresie benchmarków dla rynku obligacji. W skład indeksu wchodzą obligacje ponad 2 tys. przedsiębiorstw z ponad 50 krajów i 20 sektorów gospodarki, a udział 5 największych podmiotów nie przekracza 5%, co zapewnia bardzo wysoki poziom dywersyfikacji portfela i znaczne ograniczenie ryzyka kredytowego emitenta. W skład indeksu wchodzą tylko serie obligacji, które posiadają rating inwestycyjny przyznany przez agencje ratingowe (powyżej BBB- lub Baa). Indeks w wersji „hedged USD” zakłada pełne zabezpieczenie ryzyka walutowego.

Wartość początkowa wymagana do podpisania umowy: 100 000 zł lub równowartość w wybranej walucie obcej.

- Niski poziom ryzyka

- Brak dźwigni finansowej

- Maksymalny udział instrumentów pochodnych wynosi 20% wartości portfela

STRATEGIA RYNKU AKCJI

Inwestycje dokonywane są głównie na rynkach zagranicznych, w spółki z sektora nowych technologii oraz innowacji takich jak m.in. Internet of Things, produkcja i dystrybucja gier komputerowych, układów optycznych i scalonych, automatyka i robotyka przemysłowa oraz produkcja pojazdów elektrycznych. Analiza fundamentalna jest podstawowym kryterium doboru instrumentów do portfela przy zachowaniu określonych limitów inwestycyjnych i wysokiego poziomu dywersyfikacji portfela.

Celem inwestycyjnym jest osiągnięcie długoterminowego wzrostu kapitału przy relatywnie wysokim poziomie ryzyka. Strategia przeznaczona jest dla osób akceptujących wysoki poziom ryzyka inwestycyjnego w założonym horyzoncie inwestycyjnym.

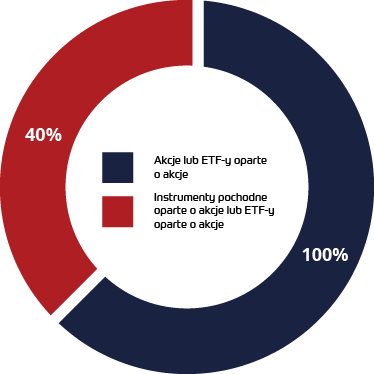

Modelowa struktura portfela zakłada następujące udziały:

- akcje - od 70% do 100% wartości portfela

- ETF-y oparte o akcje - od 0% do 30% wartości portfela

- instrumenty pochodne oparte o akcje lub o ETF-y oparte o akcje - od 0% do 40% wartości portfela

5 lat

100% NASDAQ Composite Index

Wartość początkowa wymagana do podpisania umowy: 100 000 zł lub równowartość w walucie obcej.

- Wysoki poziom ryzyka

- Maksymalny poziom dźwigni finansowej 1,4:1

- Maksymalny udział instrumentów pochodnych wynosi 40% wartości portfela

STRATEGIA STABILNEGO WZROSTU

Inwestycje dokonywane są głównie na rynkach zagranicznych, jak również na rynku polskim oraz mogą być denominowane w walucie polskiej lub w walutach obcych. Analiza fundamentalna jest podstawowym kryterium doboru instrumentów do portfela. Stabilny skład i struktura portfela, zaangażowanie w poszczególne kategorie lokat utrzymywane jest w średnim okresie.

Celem strategii TMS Stable Growth jest osiągnięcie długoterminowego wzrostu kapitału przy relatywnie niskim poziomie ryzyka. Strategia przeznaczona jest dla inwestorów o średnim horyzoncie inwestycyjnym i nie akceptujących wysokiego poziomu ryzyka inwestycyjnego.

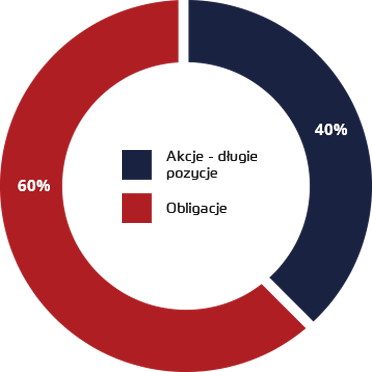

Modelowa struktura zakłada udział w portfelu:

- instrumentów dłużnych nie mniejszy niż 60% i nie większy niż 80% jego wartości oraz

- udział instrumentów akcyjnych od 20% do maksymalnie 40% wartości portfela.

3 lata

30% MSCI World + 70% Bloomberg Global Developed Sovereign Bond Index

Wymagana do podpisania umowy wynosi 50 000 zł.

- Umiarkowanie niski poziom ryzyka.

- Brak dźwigni finansowej.

- Maksymalny udział instrumentów pochodnych wynosi 20% wartości portfela.

STRATEGIA ZRÓWNOWAŻONA

Inwestycje dokonywane zarówno są głównie na rynkach zagranicznych, jak i również na rynku polskim oraz, mogą być denominowane w walucie polskiej jak i lub w walutach obcych. Analiza fundamentalna jest podstawowym kryterium doboru instrumentów do portfela. Stabilny skład i struktura portfela, zaangażowanie w poszczególne kategorie lokat utrzymywane jest w długim okresie.

Celem strategii TMS Balanced jest osiągnięcie długoterminowego wzrostu kapitału przy umiarkowanym poziomie ryzyka. Strategia przeznaczona jest dla inwestorów o relatywnie długim horyzoncie inwestycyjnym i akceptujących umiarkowany poziom ryzyka inwestycyjnego.

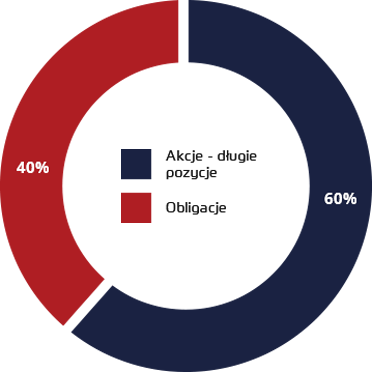

Modelowa struktura zakłada udział w portfelu:

- instrumentów dłużnych nie mniejszy niż 40% i nie większy niż 60% jego wartości oraz

- udział instrumentów akcyjnych od 40% do maksymalnie 60% wartości portfela.

4 lata

50% MSCI World + 50% Bloomberg Global Developed Sovereign Bond Index

Wymagana do podpisania umowy wynosi 50 000 zł.

- Średni poziom ryzyka.

- Brak dźwigni finansowej.

- Maksymalny udział instrumentów pochodnych wynosi 20% wartości portfela.

Połączenie strategii absolutnej stopy zwrotu ze strategią long/short

Inwestycje dokonywane są zarówno na rynkach zagranicznych, jak i na rynku polskim, mogą być denominowane w walucie polskiej jak i w walutach obcych. Analiza fundamentalna jest podstawowym kryterium doboru instrumentów do portfela. W ramach strategii zajmowane są przeciwstawne pozycje na relatywnie niedowartościowanych i przewartościowanych instrumentach finansowych, głównie na rynkach akcji.

Celem inwestycyjnym jest osiąganie dodatnich stóp zwrotu w skali roku, niezależnie od koniunktury na rynkach. W założeniach portfel powinien być lepszy od zrównoważonego zarówno na wzrostach jak i na spadkach. Strategia przeznaczona jest dla inwestorów o relatywnie długim horyzoncie inwestycyjnym i akceptujących umiarkowany poziom ryzyka inwestycyjnego.

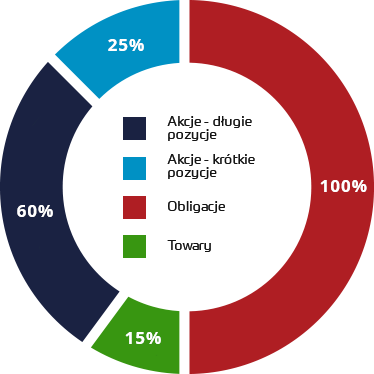

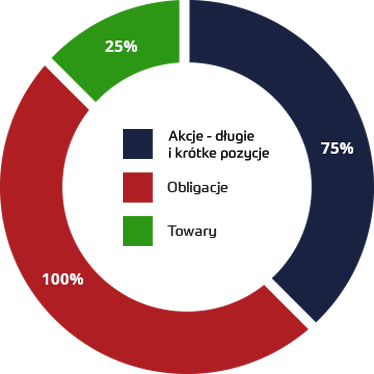

Modelowa struktura zakłada udział w portfelu:

- instrumenty dłużne od 40% do 100% wartości portfela,

- akcje oraz instrumenty, których cena lub wartość zależy bezpośrednio lub pośrednio od ceny akcji, jako suma pozycji długich i krótkich w tych instrumentach (liczona jako wartość bezwzględna), nie może łącznie przekraczać 85% wartości portfela; alokacja netto w akcje zawiera się w przedziale od minus 25% do plus 45%;

- maksymalnie do 15% aktywów w instrumenty oparte o surowce, towary lub indeks surowców lub towarów.

4 lata

WIBID 3M + 1.5%

wymagana do podpisania umowy wynosi 250 000 zł.

Umiarkowany poziom ryzyka.

Maksymalny poziom dźwigni finansowej 2:1.

Maksymalny udział instrumentów pochodnych wynosi 100% wartości portfela.

STRATEGIA ABSOLUTNEJ

STOPY ZWROTU

Analiza makroekonomiczna, czynniki fundamentalne analizowane w kategoriach relatywnych oraz analiza techniczna jako narzędzia do aktywnego poszukiwania okazji inwestycyjnych. Inwestycje dokonywane zarówno na rynkach zagranicznych, jak i na rynku polskim, mogą być denominowane w walucie polskiej jak i w walutach obcych.

Celem inwestycyjnym jest osiąganie dodatnich stóp zwrotu w skali roku, niezależnie od koniunktury na rynkach, poprzez zajmowanie przeciwstawnych pozycji na relatywnie niedowartościowanych i przewartościowanych instrumentach finansowych, głównie na rynkach akcji.

Poziom zaangażowania portfela w poszczególne kategorie lokat zmienia się w zależności od zidentyfikowanych okazji inwestycyjnych, zmian relatywnych wartości akcji, indeksów rynkowych, walut oraz towarów.

WIBID 3M +1,5%

Akcje, prawa do akcji, notowane na rynku regulowanym kontrakty terminowe na uznane indeksy, indeksy giełdowe na akcje oraz oparte na nich kontrakty na różnice oraz tytuły uczestnictwa funduszy o charakterze akcyjnym, liczone jako wartość bezwzględna krótkich i długich pozycji, maksymalnie do 80% aktywów. Akcje jednego emitenta do 2% aktywów.

Instrumenty dłużne lub tytuły uczestnictwa funduszy typu ETF notowane na uznanych rynkach regulowanych do 20% aktywów łącznie.

Maksymalna wartość zaangażowania w instrumenty pochodne liczona jako suma wartości ryzyka nie może przekroczyć 100% wartości portfela, maksymalny poziom zaangażowania oznacza stosunek wartości ekspozycji do wartości portfela równy 1 do 1 (brak dźwigni).

STRATEGIA ABSOLUTNEJ

STOPY ZWROTU

Strategia absolutnej stopy zwrotu jest specyficznym typem strategii inwestycyjnej, której mandat i założenia dopuszczają przejściowy brak zaangażowania w dane klasy aktywów, jak również krótkie pozycje w wybranych walorach. W związku z tym, konstrukcja limitów zaangażowania jest maksymalnie elastyczna i dopuszcza zarówno zerowe jak i maksymalne zaangażowanie w instrumenty pochodne. Jednakże, portfel inwestycyjny jest budowany przede wszystkim w oparciu o instrumenty kasowe, a nie pochodne, które to służą jedynie dopełnieniu założonej ekspozycji.

- elastyczna alokacja środków między aktywami w zależności od koniunktury na rynkach finansowych, co oznacza:

- możliwość przejściowego braku ekspozycji na daną klasę aktywów,

- zerowe zaangażowanie w dowolną z grup instrumentów finansowych, wymienionych w liście strategii inwestycyjnych, - szerokie spektrum inwestycyjne brak benchmarku bazującego na indeksach rynków akcji lub obligacji,

- dążenie do niższej zmienności wyniku inwestycyjnego niż w modelowych strategiach akcyjnych opartych o benchmarki rynkowe.

Celem inwestycyjnym jest osiąganie dodatnich stóp zwrotu w skali roku, niezależnie od koniunktury na rynkach finansowych. Inwestycje dokonywane zarówno na rynkach zagranicznych, jak i na rynku polskim, mogą być denominowane w walucie polskiej jak i w walutach obcych, obejmują ekspozycję na główne klasy aktywów:

- Akcje, prawa do akcji, notowane na rynku regulowanym kontrakty terminowe na uznane indeksy, indeksy giełdowe na akcje oraz oparte na nich kontrakty na różnice oraz tytuły uczestnictwa funduszy o charakterze akcyjnym, łączna maksymalna ekspozycja do 75% wartości portfela.

- Instrumenty dłużne lub tytuły uczestnictwa funduszy typu ETF notowane na uznanych rynkach regulowanych do 100% aktywów łącznie.

- Maksymalnie łącznie do 25% aktywów w instrumenty oparte o jeden surowiec, towar lub indeks surowców lub towarów.

Poziom zaangażowania portfela w poszczególne kategorie lokat zmienia się w zależności od koniunktury na rynkach finansowych. Stosowane są elementów strategii aktywnej alokacji w celu wykorzystywania okazji inwestycyjnych.

4 lata

WIBID 3M + 1.5%

Umiarkowanie wysoki poziom ryzyka. Maksymalny poziom dźwigni finansowej 2:1. Maksymalny udział instrumentów pochodnych wynosi 100% wartości portfela.

STRATEGIA AGRESYWNA

Inwestycje dokonywane zarówno są głównie na rynkach zagranicznych, jak i również na rynku polskim, oraz mogą być denominowane w walucie polskiej lub w walutach obcych. Analiza fundamentalna jest podstawowym kryterium doboru instrumentów do portfela. Strategia przeznaczona jest dla klientów akceptujących wysoki poziom ryzyka inwestycyjnego, w związku z wysokim udziałem instrumentów akcyjnych w portfelu.

Celem inwestycyjnym jest osiągnięcie długoterminowego wzrostu kapitału przy relatywnie wysokim poziomie ryzyka. Strategia przeznaczona jest dla inwestorów o długim horyzoncie inwestycyjnym i akceptującym wysoki poziom ryzyka inwestycyjnego.

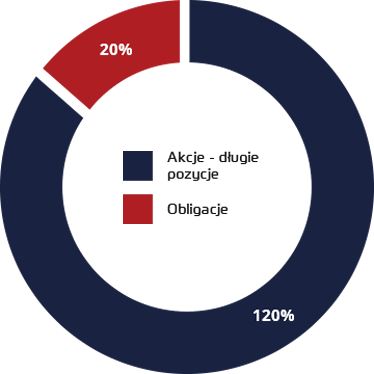

Modelowa struktura zakłada udział w portfelu:

- instrumentów dłużnych nie większy niż 20% jego wartości oraz

- udział instrumentów akcyjnych od 60% do maksymalnie 120% wartości portfela.

5 lat

Wymagana do podpisania umowy wynosi 50 000 zł.

90% MSCI World + 10% Bloomberg Global Developed Sovereign Bond Index

- Wysoki poziom ryzyka.

- Maksymalny poziom dźwigni finansowej 1,4:1.

- Maksymalny udział instrumentów pochodnych wynosi 70% wartości portfela.

INDYWIDUALNA

TMS Strategia Indywidualna jest to usługa polegająca na dopasowaniu wszystkich lub poszczególnych parametrów zarządzanego portfela do specyficznych wymagań klienta. Ustalane są w szczególności limity zaangażowania w klasy aktywów oraz benchmarki. Stawki opłat są również negocjowane. Minimalna wartość portfela dla tej usługi wynosi 500 000 zł. Uzgodnieniom z Klientem podlegają następujące parametry strategii inwestycyjnej:

Ustalana indywidualnie z Klientem.

Ustalany indywidualnie z Klientem.

Ustalany indywidualnie z Klientem.

Ustalany indywidualnie z Klientem.

Ustalana indywidualnie z Klientem.

Wymagana do podpisania umowy wynosi 500 000 zł.

Ustalany indywidualnie z Klientem.