Wskaźniki trendu

Średnie kroczące

Średnie kroczące są najpopularniejszym wskaźnikiem określającym trendy na rynkach. Zapewne spotkałeś się już z określeniem „trend jest Twoim przyjacielem”. Jeśli potrafisz rozpoznać trend i inwestować zgodnie z nim, masz bardzo duże szanse na udane inwestycje.

Średnie kroczące służą do rozpoznania początku, kontynuacji i odwrócenia trendu. Wartość tego wskaźnika dla danego dnia powstają przez uśrednienie dziennych cen zamknięcia okresu bezpośrednio go poprzedzającego.

Przykładowo, 10-dniowa średnia krocząca ma dla każdego dnia wartość będącą sumą cen zamknięcia z tego dnia i 9 poprzednich, podzieloną przez 10. Jak sugeruje nazwa, jest to średnia z cen zamknięcia postępującego 10-dniowego okresu. Wykresy dziennych zmian kursów po uśrednieniu stają się gładsze i łatwiej odczytać z nich trendy wzrostowe lub spadkowe.

Zestaw kilku średnich kroczących dla różnych okresów może posłużyć do rozpoznania początku lub końca trendu. Przykładowo, taki zestaw mogą stworzyć 3-dniowa średnia krocząca i 10-dniowa średnia krocząca. Jeśli wartość średniej 3-dniowej przekroczy wartość 10-dniowej, może to oznaczać początek nowego trendu wzrostowego. Podobnie, jeśli wartość 3-dniowej średniej kroczącej spadnie poniżej wartości 10-dniowej, może to oznaczać początek nowego trendu spadkowego. Określa się to mianem przecięcia średnich kroczących.

Prosta, ważona i wykładnicza średnia krocząca

Istnieje kilka rodzajów średniej kroczącej. Najpopularniejszym z nich jest „prosta” średnia krocząca, w której cena z każdego analizowanego dnia jest równie istotna. Są również średnie kroczące ważone, w których większą wagę przypisuje się np. cenom bardziej aktualnym poprzez pomnożenie ich wartości przez odpowiedni czynnik w trakcie wyliczania wartości wskaźnika. Stosując taki zabieg przypisujemy aktualnym cenom większą istotność w przewidywaniu przyszłych zachowań rynkowych. „Wykładnicza” średnia krocząca jest innym rodzajem kroczącej średniej ważonej, która nadaje dynamicznie wagi kolejnym cenom mnożąc cenę z danego dnia przez średnią dla dnia poprzedniego.

DMI i ADX

DMI (Directional Movement Index) oznacza wskaźnik ruchu kierunkowego. Wskaźnik ten służy do porównania cen bieżących z maksimami i minimami z trwającego trendu. Gdy rynek porusza się w wyraźnym trendzie, ekstremum kursu dla każdego kolejnego okresu powinno znajdować się w kierunku zgodnym z trendem względem ekstremum dla poprzedniego okresu. Innymi słowy, w trendzie wzrostowym maksimum ceny dla każdego kolejnego okresu powinno być wyższe od maksimum dla poprzedniego okresu. W trendzie spadkowym natomiast, każde minimum kursu powinno znajdować się niżej od minimów z poprzednich okresów.

Wskaźnik DMI posługuje się zależnością trzech linii:

- ADX (Average Directional Movement Index) – indeks ruchu kierunkowego

- DI+ (Directional Indicator +) – wskaźnik kierunkowy “+”

- DI- (Directional Indicator -) – wskaźnik kierunkowy “-“

ADX to narzędzie pozwalające na określenie, czy rynek znajduje się w trendzie kierunkowym. Wartość wskaźnika ADX przekraczająca 25 oznacza istniejący na rynku trend, podczas gdy wartość poniżej 25 sugeruje chwilowy brak trendu.

DI- oraz DI+ to linie używane jako sygnały wejścia na rynek i wyjścia z niego. Sygnał do kupna powstaje, gdy DI+ przecina linię DI- od dołu. Sygnał sprzedaży powstaje, gdy DI+ przecina linię DI- od góry.

Zasada punktu ekstremum

Zasada punktu ekstremum stanowi, że przekroczenie poziomu ceny z jednego miejsca przecięcia się DI+ oraz DI- w kolejnym takim punkcie jest silnym sygnałem inwestycyjnym.

Punkt ekstremum (czyli przekroczenie poziomu ceny z poprzedniego przecięcia) to:

- Poziom wejścia dla sygnału kupna – maksimum dzienne, jeśli DI+ przecina linię DI- od dołu

- Poziom wejścia dla sygnału sprzedaży – minimum dzienne, jeśli DI- przecina linię DI+ od dołu

Sygnał kupna lub sprzedaży powstaje, jeśli poziom ceny z punktu ekstremum zostaje przekroczony w kolejnym okresie. Jeśli poziom ceny z punktu ekstremum nie zostaje przekroczony, sygnał nie powstaje.

Zmiana kierunku nachylenia krzywej ADX może również świadczyć o zmianie trendu. Jeśli ADX osiąga szczyt i zaczyna opadać, świadczy to o osłabieniu lub zakończeniu trendu.

Dywergencja

Dywergencja, czyli rozbieżność pomiędzy poziomami kursu i siłą trendu jest wczesnym wskaźnikiem, że trend może słabnąć i zbliżać się do końca. W silnym trendzie nowe maksima lub minima powinny być potwierdzone rosnącym impetem trendu. Dywergencję obserwujemy, kiedy nowym maksimom lub minimom kursów towarzyszy słabnący impet.

Dywergencja w trendzie spadkowym ma miejsce, gdy nowe minima kursowe rejestrowane są przy spadającym impecie trendu i analogicznie dywergencja w trendzie wzrostowym ma miejsce, gdy przy spadającym impecie trendu rejestrowane są nowe maksima kursowe. W obu przypadkach sygnalizuje to osłabienie trendu i jego prawdopodobne zatrzymanie lub odwrócenie.

Sprawdź również:

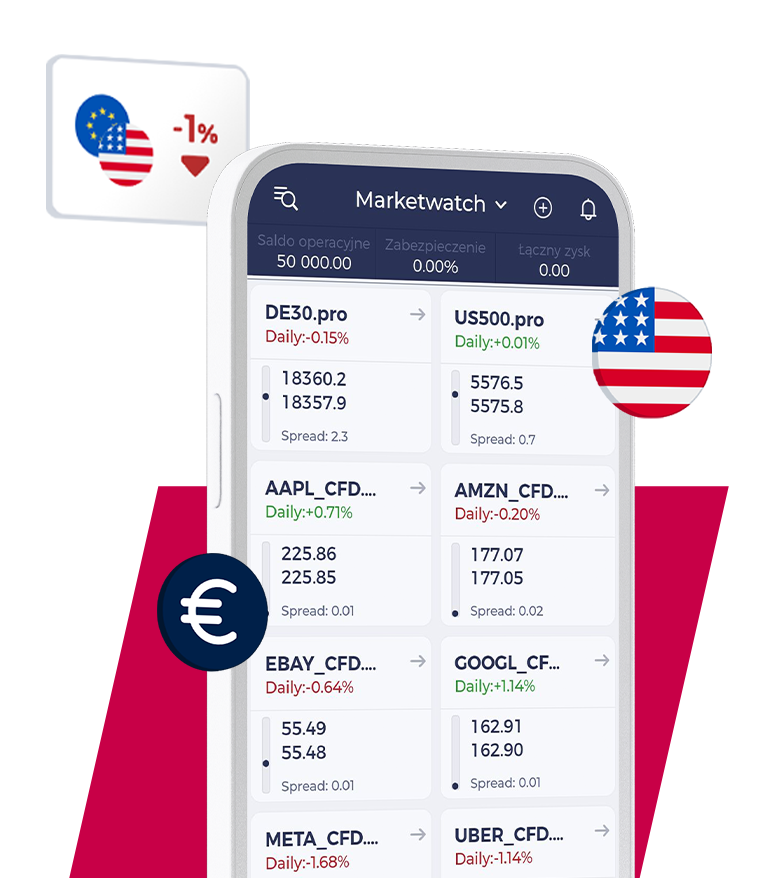

Przetestuj bezpłatnie

aplikację OANDA TMS Brokers

- Dostęp do wirtualnego salda 50 000 złotych

- Prosty tutorial po aplikacji dla początkujących

- Możliwość testowania strategii inwestycyjnych bez ryzyka

- Dostęp do materiałów edukacyjnych (w tym ebooki i podcasty)

- Bezpłatne konto demo ważne aż 180 dni

Sprawdź raport inwestycyjny na 2025 rok

- Wszystko, co musisz wiedzieć o giełdzie, żeby zacząć inwestować

- Rynki finansowe okiem Łukasza Zembika i Krzysztofa Kamińskiego

- Kilkadziesiąt stron eksperckiej wiedzy od praktyków