Czy niepewność powróci?

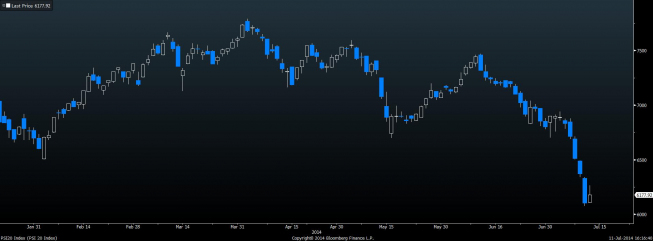

Akcje Espirito Santo na lizbońskiej giełdzie zniżkowały w czwartek o ponad 17 proc. zanim zostały zawieszone około godz. 13:00. Wznowienie notowań w piątek nie doprowadziło jednak do wyprowadzenia wzrostowej kontry. Kurs oscylował w okolicach czwartkowego zamknięcia. Sytuacja odbiła się negatywnie także na rentowności portugalskich 10-letnich obligacji rządowych, które w ciągu zaledwie miesiąca wystrzeliły z poziomu 3,30 proc. do 3,95 proc. Oznacza to wzrost o niemal 20 proc. w bardzo krótkim okresie. Bardzo silnie zniżkował lizboński indeks PSI 20. W pewnym momencie tego tygodnia tracił on nawet ponad 10 proc, osiągając najniższy poziom od października ubiegłego roku.

Najważniejsze europejskie indeksy straciły w ciągu ostatnich 5 sesji od ponad 2 do nawet prawie 5 proc. W tym kontekście pozytywnie wyróżnił się polski WIG20, który po raz pierwszy od 5 tygodni zamknął się powyżej dołka z wcześniejszego tygodnia. Pomimo przejściowego umocnienia, polski złoty kończy tydzień w miejscu, z którego go rozpoczynał. Kurs EUR/PLN znajduje się nieco powyżej poziomu 4,14, natomiast USD/PLN w okolicach 3,0450.

Mijający tydzień upłynął na bardzo ciekawym zachowaniu towarów. Wszystkie metale szlachetne zyskały na wartości, natomiast na przeciwległym biegunie znalazły się surowce energetyczne i towary rolne, które wyraźnie zniżkowały. Liderem spadków była kawa, która straciła około 6 proc. Niewiele lepiej zachował się gaz ziemny, który zniżkował o ponad 5 proc.

FED zakończy QE3 w październiku

Fed zasugerował, że zakończy program QE3 w październiku, cięciem wartości skupu aktywów o 15 miliardów dolarów. Jest to pierwszy przypadek, kiedy Rezerwa Federalna wskazuje dokładną datę zakończenia programu luzowania ilościowego. Strategie wyjścia z ultraluźnej polityki monetarnej byłą ponownie dyskutowana, jednak bardziej szczegółowe informacje mają zostać ogłoszone po najbliższych posiedzeniach. W komunikacie można doszukać się także kilku proponowanych zmian w komunikacji z rynkiem. Najważniejszym jest chyba proponowane ustalanie przedziału dla stopy rezerwy Federalnej, a nie pojedynczej wielkości liczbowej.

Korona szwedzka silna w tym tygodniu

Najsilniejszą walutą tego tygodnia była korona szwedzka. Zyskała ona około 1 proc. wobec dolara amerykańskiego i euro. Wpływ na to miały dwie figury makroekonomiczne, które ujrzały światło dzienne w tym tygodniu. Pierwszym z pozytywnych sygnałów w ostatnich dniach była opublikowana przez szwedzki urząd zatrudnienia stopa bezrobocia, która co prawda wzrosła z poziomu 3,9 proc. do 4,1 proc., jednak jest to głównie wynikiem sezonowości. Konsensus rynkowy zakładał zwyżkę do 4,4 proc., więc opublikowaną wielkość należy rozpatrywać w kategorii pozytywnego zaskoczenia. Dziś opublikowane zostały dane na temat inflacji. Wyniosła ona 0,23 proc. w ujęciu rocznym, dzięki czemu znalazła się na najwyższym poziomie od półtorej roku. Jest to też pierwszy niedeflacyjny odczyt od pół roku. W kontekście dobrych odczytów należy zastanowić się, czy ostatnia obniżka o aż 50 pb. nie była po raz kolejny zbyt pochopnym ruchem ze strony Riksbanku. Publikacje kolejnych istotnych figur makroekonomicznych ze Szwecji zaplanowane są dopiero na końcówkę obecnego miesiąca, więc SEK powinien poddawać się w najbliższych dniach globalnym trendom. Istnieje szansa na jego niewielką aprecjację ze względu na ostatnie bardzo dobre dane.

Słabe dane z Australii hamują wzrosty AUD

W tym tygodniu poznaliśmy dane z australijskiego rynku pracy. Zmiana zatrudnienia okazała się lepsza od oczekiwań i wyniosła w czerwcu 15,9 tys. Jednakże niepokoić może struktura tej figury makroekonomicznej. Za wzrost odpowiadają właściwie tylko nowe miejsca pracy o niepełnym wymiarze czasowym, ponieważ stałych ubyło 3,8 tys. Wzrosła także stopa bezrobocia. Ukształtowała się ona na poziomie 6,0 proc. wobec oczekiwań wynoszących 5,9 proc. Dokonano także rewizji za poprzedni miesiąc z 5,8 proc. do 5,9 proc. Tym samym stopa bezrobocia znalazła się ponownie na najwyższym poziomie od dekady. W dniu publikacji na wartości bardzo wyraźnie tracił dolar australijski. Kurs AUD/USD po początkowym wzroście w okolice 0,9460, bardzo szybko runął do poziomu 0,94. W godzinach poranny ponownie zaczął tracić, co zaowocowało osunięciem do poziomu 0,9370. Rentowność 10-letnich obligacji australijskich spadła do najniższego poziomu od ponad roku, wynoszącego 3,41 proc. W wyniku tych niezbyt korzystnych danych dla australijskiej gospodarki nasilają się spekulacje dotyczące potencjalnej obniżki stóp procentowych przez RBA.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne