Wrodzony pesymizm zwycięży

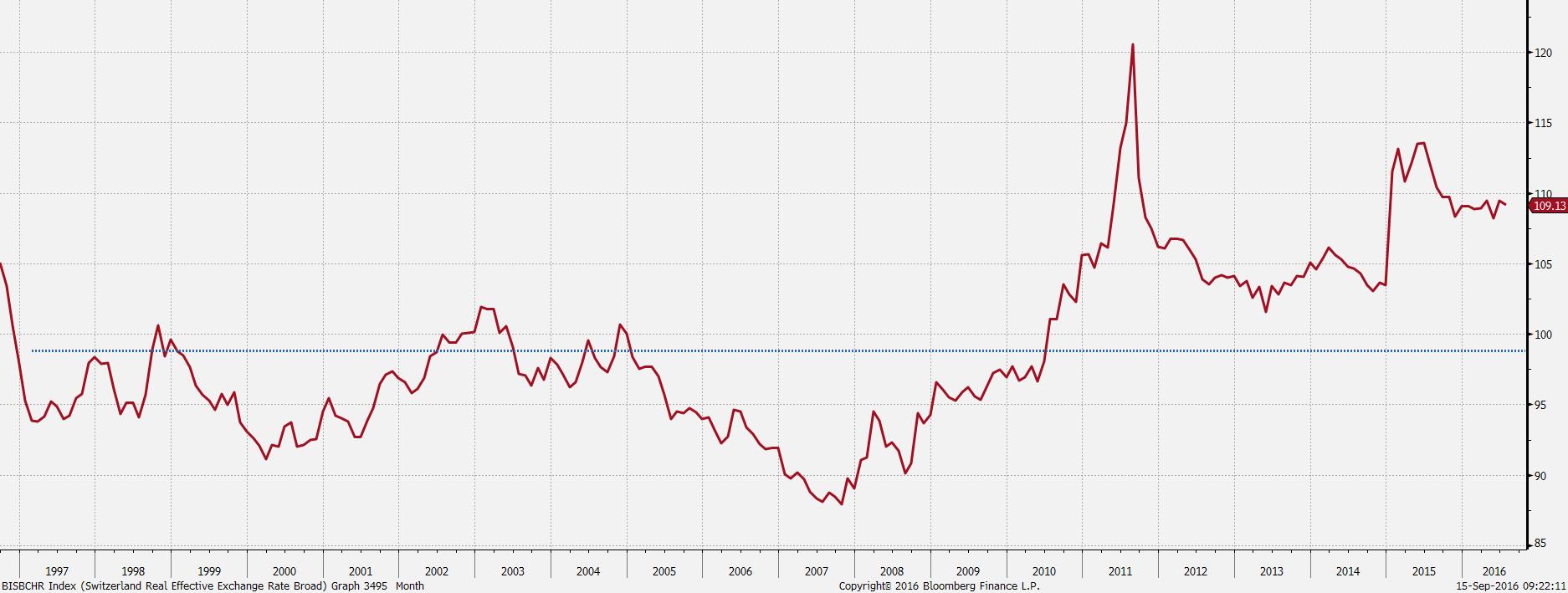

Prawda jest jednak taka, że w naszej ocenie mogą one pogrzebać resztki wiary w podwyżkę, ale nie będą jej w stanie zagwarantować. Bardzo ważne są również dzisiejsze posiedzenia banków centralnych: po Banku Anglii spodziewamy się podtrzymania gołębiego stanowiska wbrew serii lepszych danych. Szwajcarski Bank Centralny utrzyma obecny, przewidywalny do bólu kurs, ale jeśli miałby zaskoczyć, to w kierunku jastrzębim. Wyższa dynamika cen konsumenckich i perspektywy inflacji to jednak w naszej ocenia za mało, żeby zagwarantować zmianę retoryki. Tym bardziej, że w świetle teorii fundamentalnych frank jest minimalnie bardziej przewartościowany niż w przededniu poprzedniego posiedzenia. Innymi słowy: nie sądzimy, by w przypadku dzisiejszych decyzji pozytywniejsze doniesienia z gospodarek przełożyły się na większy optymizm bankierów centralnych. Podobnie: nawet bardzo dane z USA nie będą już stanie zmienić nastawienia FOMC.

Pomimo ostatniej poprawy w niektórych danych z Wielkiej Brytanii, nie widać podstaw, by stanowisko Banku Anglii miało ulec zmianie względem sierpnia. Uważamy, że kolejna obniżka stóp procentowych w listopadzie dalej jest prawdopodobna i podtrzymanie gołębiego komunikatu powinno osłabić funta. Na wrześniowym posiedzeniu Komitet Polityki Monetarnej Banku Anglii powinien pozostawić bez zmian stopy procentowe i kształt programu skupu aktywów. Ostatnie kilka odczytów danych makroekonomicznych z Wielkiej Brytanii zarysowało obraz lepszej postawy gospodarki, niż pierwotnie się obawiano.

Bank Anglii nie otrzymał argumentów, żeby kontynuować ekspansję monetarną po tym, jak przed miesiącem ściął główną stopę procentową o 25 pb do 0,25 proc. oraz reaktywował program skupu aktywów, zwiększając go o 60 mld GBP. Jednocześnie po jednym miesiącu optymistycznych danych nie zrezygnuje ze swojego ostrożnego podejścia względem sytuacji gospodarczej w kraju. Podczas zeszłotygodniowego przesłuchania w parlamencie prezes BoE Mark Carney bronił decyzji Komitetu z sierpnia, a ostatnie lepsze dane są rezultatem podjętych przez Bank działań. Carney dodał, że odbicie we wskaźnikach sentymentu było oczekiwanie i uwzględnione w ponurych prognozach z ostatniego Raportu o Inflacji. Rezerwa do wyciągania jednoznacznych wniosków z ostatnich sygnałów z gospodarki pozwala BoE na wstrzymanie się teraz od zmian w polityce monetarnej. Jednak ryzyka dla ożywienia w dalszym ciągu przeważają po negatywnej stronie (osłabienie napływu inwestycji zagranicznych, wstrzymanie procesu zatrudnienia przez firmy w obliczu niepewności gospodarczej), co skłoni Bank do podtrzymania gołębiego wydźwięku z sierpniowego komunikatu wraz z niewykluczaniem dalszego cięcia stóp procentowych przed końcem roku, czy użycia innych narzędzi ekspansji monetarnej.

W tej chwili rynek wycenia ok. 4 pb cięcia głównej stopy procentowej BoE w listopadzie. Przyjmując, że bank nie będzie chciał od razu sprowadzić oprocentowania do zera, kolejnym krokiem powinna być redukcja o 15 pb do 0,1 proc. Jesteśmy zatem w sytuacji, w której wycena rynkowa sugeruje to 30 proc. potencjalnego luzowania. Gołębi komunikat powinien wpływać na wzrost tego prawdopodobieństwa, wywierając presję na osłabienie funta.

Ryzyka po pozytywnej dla GBP występują w przypadku, gdyby z komunikatu usunięto fragment o gotowości do cięcia stóp procentowych w kolejnych miesiącach lub tekst zawierał sugestie osłabiające oczekiwania na podtrzymanie programu skupu aktywów ponad obecnie obowiązujący termin (luty 2017 r.). Nie widzimy jednak silnych powodów za tak wyraźnym zwrotem w nastawieniu.

Publikowane dziś dane z USA to tak naprawdę najważniejsza porcja informacji, którą Fed otrzyma przed przyszłotygodniowym posiedzeniem. Jak już wspominaliśmy, widzimy w nich asymetryczne zagrożenie dla dolara amerykańskiego. Obok tradycyjnie ważnej sprzedaży detalicznej, warto zwrócić uwagę na regionalny barometr koniunktury NY Empire State. Wynika to z faktu, że po załamaniu indeksów ISM rynek będzie szukał wskazówek odnośnie do kolejnych odczytów a średnia ze wszystkich regionalnych indeksów nastrojów okazała się przed miesiącem skutecznym predyktorem.

Globalne rynki długu pozostają mocno rozchwiane, co sprawia, że wyprzedaż polskich obligacji będzie zapewne podtrzymana. Duża nerwowość inwestorów sprawia zatem, że złotemu trudno będzie w najbliższych dniach zyskiwać. Jeśli mowa o sentymencie, to warto zwrócić uwagę na newralgiczne położenie indeksu S&P500, który nie może odbić od kluczowej strefy wokół 2120 punktów. Jej przełamanie prowadziłoby do zapewne dotkliwego przedłużenia zniżek na rynkach akcji i wywarło presję na waluty ryzykowne i świat emerging markets.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne