USA jak w maju 1974 i lutym 1980

S&P 500 zyskał w środę +2,13 proc. i wyszedł na najwyższy poziom od 3 miesięcy (4210,24 pkt.) śmiało atakując kluczowy obecnie opór wyznaczany przez lokalne maksimum z początku czerwca (4176,82 pkt. 2 czerwca br.) i lokalne minimum z pierwszej połowy marca (4170,7 pkt. z 8 marca br.).

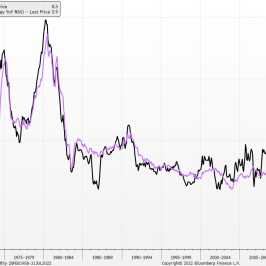

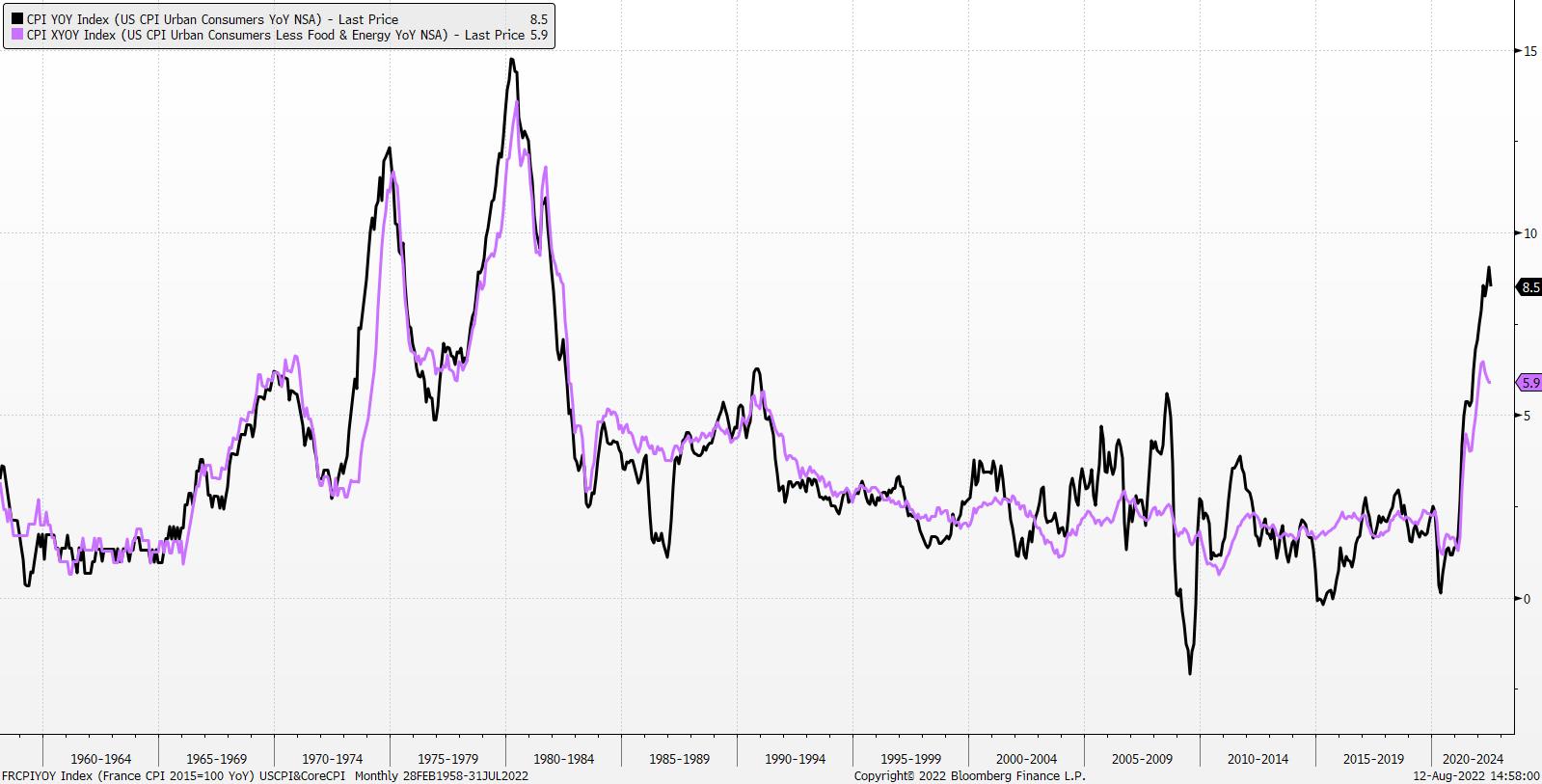

Również lipcowa dynamika PPI i „core” PPI była niższa niż w czerwcu i niższa niż oczekiwania ekonomistów. Zmiany roczne obu wskaźników spadły do najniższego poziomu od września ub.r.

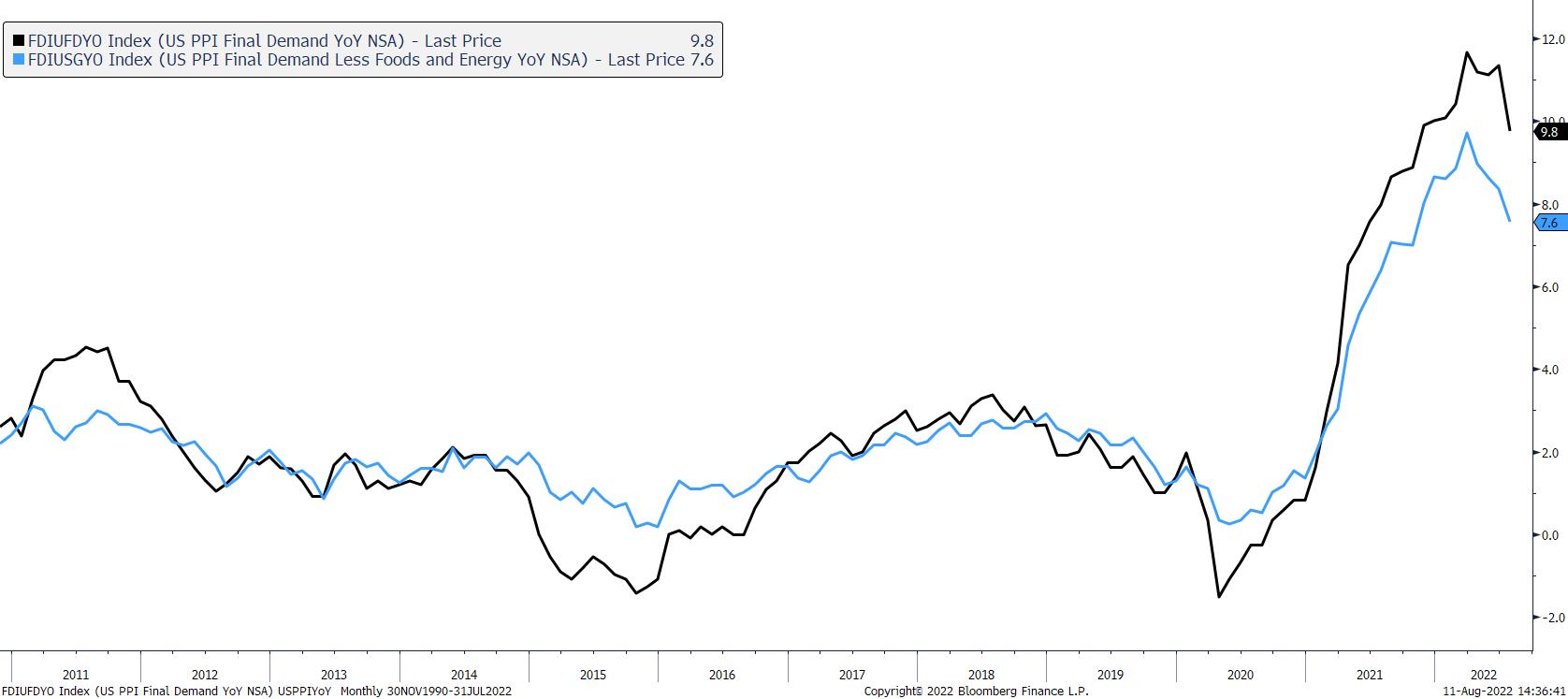

Nie należy jednak zapominać, że dla obecnej sytuacji – roczna dynamika realnego PKB już tylko +1,6 proc. w II kw. br. wobec +3,5 proc. w I kw. i +5,5 proc. w IV kw. 2021 przy rocznej dynamice CPI przekraczającej – można znaleźć w okresie minionych 60 lat jedynie dwa precedensy W I kw. 1974 roku roczna dynamika realnego PKB w USA spadła do poziomu +0,6 proc. przy rocznej dynamice CPI rosnącej do +10,4 proc. Podobnie w IV kw. 1979 roczna dynamika realnego PKB spadła w USA do poziomu +1,3 proc. przy rocznej dynamice CPI rosnącej do poziomu aż +13,3 proc.

W obu tych przypadkach przyczyną tej niekorzystnej dla rynku kapitałowego kombinacji spadającego w kierunku ujemnych wartości tempa wzrostu gospodarczego i rozpędzającego się tempa inflacji były szoki naftowe związane z wydarzeniami na Bliskim Wschodzie. W pierwszym przypadku była to decyzja arabskich krajów OPEC, podjęta 17 października 1973 roku podczas wojny Jom Kippur o wstrzymaniu handlu ropą z USA i krajami Europy Zachodniej popierającymi Izrael w wojnie z Egiptem, a w drugim – zwycięstwo w Iranie rewolucji islamskiej.

Biorąc te analogie za dobrą monetę – mamy obecnie odpowiednik maja 1974 roku i lutego 1980 roku – można spekulować, że szczyt tempa inflacji w USA wypadnie za 7 miesięcy albo 1 miesiąc (średnio w grudniu br.), tamtejsze 10-letnie obligacje skarbowe czeka jeszcze długa bessa (16-19 miesięcy), zaś ceny akcji w USA zaczną rosnąć albo dopiero od stycznia 2023 albo już od przyszłego miesiąca (średnio od listopada br.). Gospodarcza recesja będzie kulminować w USA w II kw. 2023 albo w I kw. 2023.

Oczywiście do powyższej zabawy historycznymi precedensami nie należy podchodzić zbyt dosłownie, bo od opisywanych wydarzeń minęło już ponad 40 lat i w tym czasie wiele się na świecie zmieniło, ale można tę analogię potraktować jako inspirującą ciekawostkę.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne