Strach, strach, rany boskie!

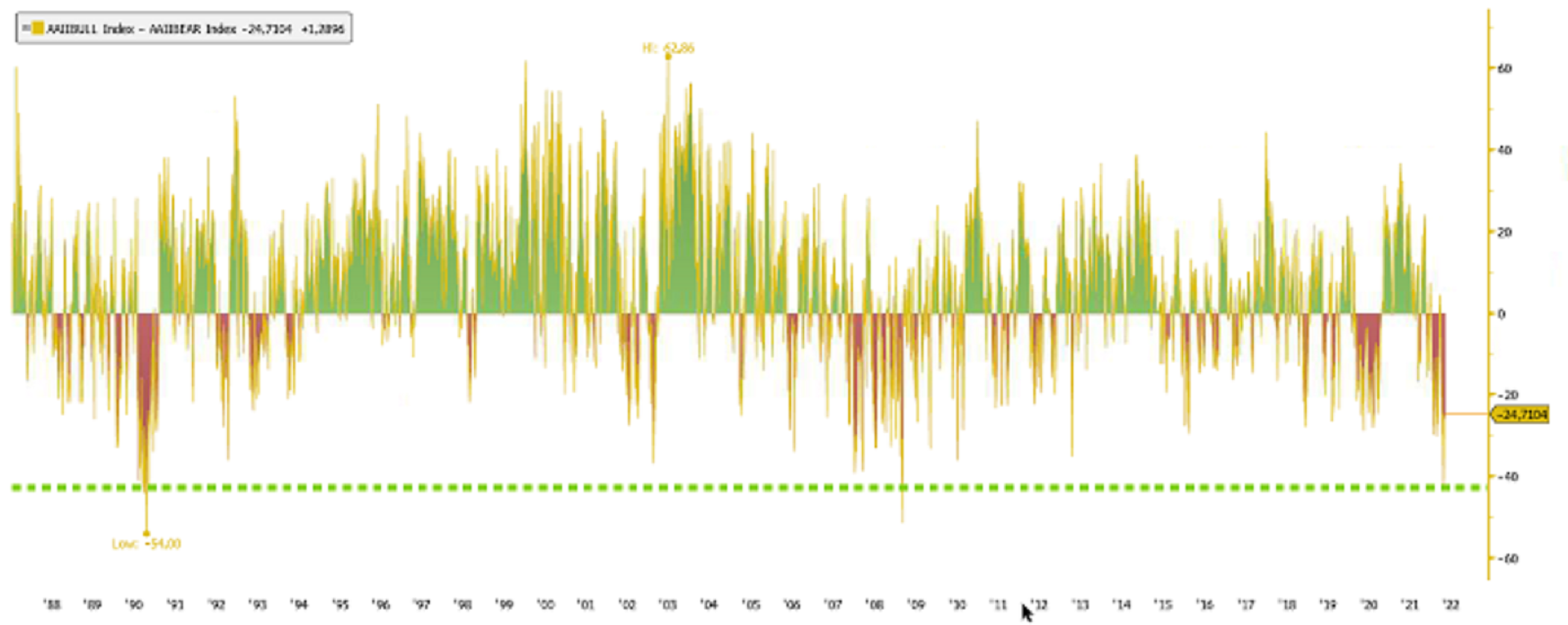

Skrajny sceptycyzm wobec perspektyw rynku akcji wyrażany przez Amerykanów udzielił się natomiast inwestorom indywidualnym w Polsce. W opublikowanym w czwartek sondażu INI Stowarzyszenia Inwestorów Indywidualnych optymistów odnośnie zachowania cen akcji w okresie następnych 6 miesięcy było jedynie 19,1 proc., natomiast pesymistów aż 56,6 proc. Saldo – -37,5 pkt. proc. – było 8-ym najniższym odczytem tego parametru w 11-letniej historii tego wskaźnika. Z większym pesymizmem polskich inwestorów indywidualnych mieliśmy do czynienia wcześniej jedynie 7-krotnie w 2018 roku (od czerwca do grudnia). Te 7 bardziej pesymistycznych niż w obecnym tygodniu odczytów w tym sondażu reprezentuje zaledwie 1,2 proc. czasu jego istnienia. Pierwszy z tych skrajnie niskich odczytów z 2018 roku – ten z 28 czerwca – pojawił się, gdy WIG miał wartość 55170 pkt. W ciągu następnych 20 miesięcy WIG spadł co najwyżej do poziomu 54027 pkt., co wydaje się potwierdzać zasadność kontrariańskiej koncepcji kupowania w okresach skrajnej przewagi pesymistów. Niestety w tym samym długim okresie WIG wzrósł maksymalnie do poziomu 62010 pkt., a więc raptem o niecałe 15 proc., co było raczej niewielką nagrodą za podjęcie ryzyka przeciwstawieniu się „tłumowi”. Na poniższym obrazku zaznaczone zostały te momenty większego niż obecnie pesymizmu polskich inwestorów indywidualnych w 2018 roku.

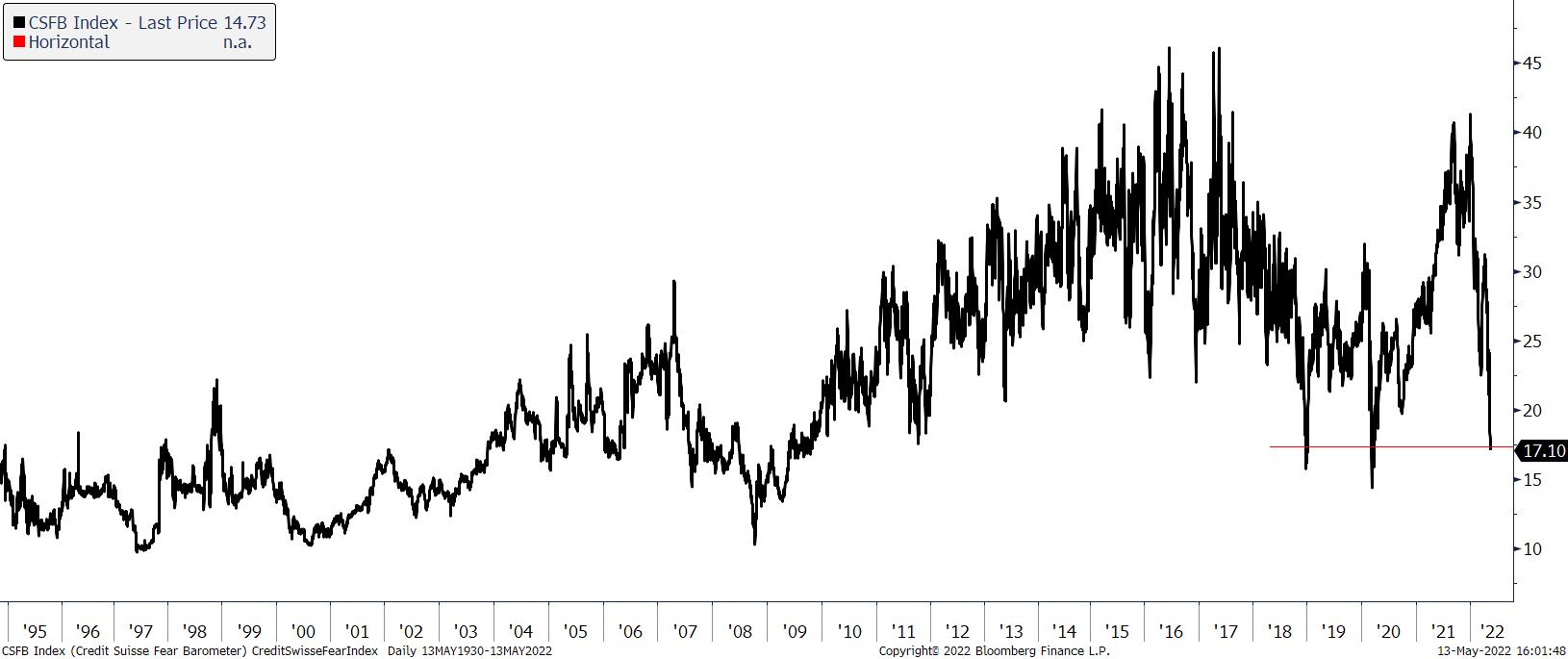

W tym kontekście być może warto wspomnieć o zachowaniu publikowanego przez Credit Suisse wskaźnika „strachu” „Credit Suisse Fear Barometer”. Wartość tego wskaźnika odzwierciedla porównanie kosztu częściowego zabezpieczenia posiadanej długiej pozycji na rynku akcji przez stworzenie tzw. „kołnierza” (protective collar), czyli kupno opcji put i sprzedaż opcji call (w tym konkretnym przypadku wykorzystywane są 3-miesięczne „out of the money” opcje na S&P 500 z cenami wykonania odległymi od aktualnego poziomu indeksu o 10 proc.). Trudno ten wskaźnik uznać za klasyczny wskaźnik sentymentu, ale ostatnie jego wartości są najniższe od tych rejestrowanych w grudniu 2018 i marcu 2020. W obu tych ostatnich datach amerykański rynek akcji ustanawiał ważne dołki i zmieniał na przynajmniej kilkanaście miesięcy trend na wzrostowy.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne