Stary niedźwiedź mocno śpi

Amerykańskie władze monetarne chciałyby podnieść stopy raz w tym roku. Słabe dane o PKB za II kwartał powstrzymują rynek przed budową oczekiwań na podwyżkę we wrześniu. Na miesiąc przed tym posiedzeniem wycena takiego kroku również jest zbyt niska by teraz ją podwyższać. Listopadowe posiedzenie to mało wygodny termin, ponieważ wypada tylko tydzień przed wyborami prezydenckimi. Zostaje grudzień.

Szkopuł w tym, że ostatni rok z okładem dobitnie pokazał jak mało potrzeba by Fed odłożył podwyżki stóp procentowych. Druga podwyżka w cyklu w rok po rozpoczęciu zacieśniania jest w tej chwili wyceniona na niemal 50 proc. Nie ma zatem konieczności by rynek pieniężny mocniej przygotowywał się na nią już teraz. W rezultacie dolar powinien pozostać słaby, zwłaszcza do walut ryzykownych i świata emerging markets. Kolejne gołębie uniki FOMC nie są jednak w stanie wywołać masywnej wyprzedaży dolara.

Fed może co najwyżej stopować i oddalać jego aprecjację. W końcu wolniejsze zacieśnianie, to ciągle zacieśnianie i dopóki inne banki centralne nie zejdą z kursu (nawet nieudolnego) luzowania, to dolar dla inwestorów, którzy nie stoją przecież przed komfortem przebierania jak w ulęgałkach jawi się jako najsensowniejsza średnioterminowa alternatywa. CAD, czy SEK, czyli waluty o mniejszym znaczeniu mogą wprawdzie potencjalnie budować trwalsze aprecjacyjne trendy, ale pozostaną one tendencjami o drugorzędnym znaczeniu i trudno oczekiwać by wywołały masowy odwrót od dolara. Całość letniego handlu przypomina zatem nieco przedszkolną zabawę „stary niedźwiedź mocno śpi” i nie skłania nas do porzucenia prognoz zakładających umocnienie dolara do głównych walut.

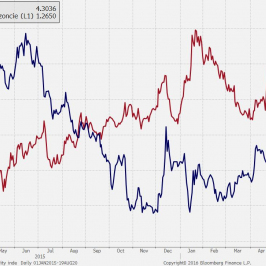

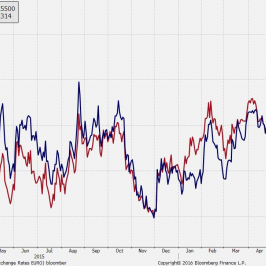

W ostatnim tygodniu słabość USD najmocniej wykorzystały waluty defensywne. Eurodolar jest ponad 1,13 a efektywny kurs wspólnej waluty ostatni raz tak wysoko zanim ECB ogłosił skup aktywów na początku 2015 roku. USD/JPY przejściowo naruszał 100,00 – strach przed interwencjami ze strony Banku Japonii nałożył limit na siłę jena. Bardzo mocny był też odbijający z pułapów najniższych od referendum funt szterling, którego wsparły niewiarygodnie dobry odczyt sprzedaży detalicznej, czyli wskaźnika makro, który miał znaleźć się pod najsilniejszym wpływem brexitu.

EUR/PLN w tydzień wzrósł cztery grosze wymazując tym samym 23,6 proc. letnich zniżek. Korekta była jak najbardziej uzasadniona, ponieważ dynamika siły trendu spadkowego uległa załamaniu. Tak długo jak kurs nie zamknie dnia ponad 4,32 nie ma silnych powodów do obaw. Efekt niepokojących doniesień ze sfery realnej to rynek wyceniający ścieżkę stóp najniżej od tygodni - kanał dyferencjału stóp działa na niekorzyść złotego. W świetle stawek FRA, w horyzoncie koszt pieniądza zostanie zredukowany o pełne 25 pb. Oczekujemy stabilizacji wokół 4,30 i podtrzymujemy naszą prognozę 4,32 na koniec września.

Przyszły tydzień: rocznica "czarengo poniedziałku" i nie tylko

Przyszły tydzień to nie tylko rocznica „czarnego poniedziałku”, to także szereg istotnych publikacji oraz przede wszystkim: sympozjum bankierów centralnych w Jackson Hole. Wydarzenie rozpoczyna się w czwartek, ale punkt kulminacyjny to piątkowe wystąpienie Yellen (na marginesie: w zeszłym roku prezes Fed była nieobecna). W USA zostaną opublikowane także dane z rynku nieruchomości (wtorek i środa), zamówienia na dobra trwałe (czwartek). Wisienką na torcie będzie rewizja PKB za II kwartał, ale rynek nie ma nadziei na wysoki odczyt. Poza tym poznamy kilka mniej istotnych barometrów koniunktury oraz wstępne odczyty PMI.

W Eurolandzie światło dzienne ujrzy seria badań koniunktury: od wstępnych indeksów PMI (wtorek) przez wskaźniki Ifo (czwartek) po Gfk (piątek). Na koniec tygodnia poznamy też podaż pieniądza M3 i pozostałe agregaty pieniężne. Wielka Brytania to przede wszystkim wstępny odczyt PKB za II kwartał, ale dane te napłyną dopiero w piątek. Po zawirowaniach związanych z wyceną jena uwagę należy zwrócić na japoński PMI (wtorek) a później na inflację (piątek). W gronie walut surowcowych główny odczyt to bilans handlowy Nowej Zelandii. Sporo danych ze Szwecji (rynek pracy, koniunktura, PPI) poznamy w czwartek.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne