SNB, BoE, BoJ – bez fajerwerków

Narodowy Bank Szwajcarii

Po SNB spodziewamy się tego samego, co dotychczas – bank pozostawi stopę procentową bez zmian, podkreśli swoje gołębie nastawienie, a jednocześnie przypomni, że frank jest „znacząco przewartościowany”.

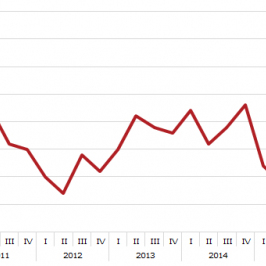

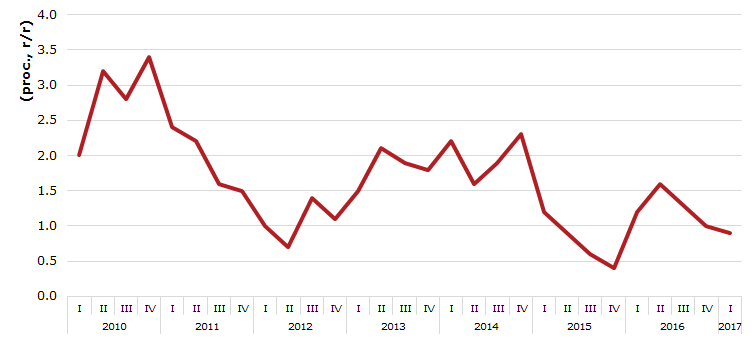

Sytuacja gospodarcza Szwajcarii nie uległa większej zmianie od ostatniego posiedzenia w marcu. Inflacja konsumencka wróciła powyżej zera i to nie tylko z powodu pozytywnego oddziaływania zmian cen energii, gdyż inflacja bazowa także jest dodatnia. Jednak tempo ożywienia wciąż stoi pod znakiem zapytania, gdyż wzrost PKB w I kw. przyniósł marne 0,3 proc. k/k. Konsumpcja prywatna pozostaje słaba, a przyspieszenie inwestycji i eksportu sugeruje, ze za wzrost gospodarczy odpowiada przede wszystkim popyt zewnętrzny (ożywienie w strefie euro).

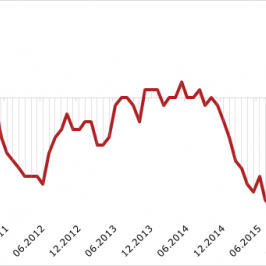

SNB uważnie obserwuje kurs franka, i ostatnie umocnienie euro i wygaśnięcie ryzyk politycznych w Eurolandzie pomogło zdjąć nieco presji aprecjacyjnej z franka. Jakkolwiek po części jest to informacja uspokajająca SNB, to popyt na „bezpiecznego” franka nie znika całkowicie, co podtrzymuje konieczność interwencji walutowych. Ogólnie jednak nie spodziewamy się zwiększonej zmienności CHF wokół decyzji SNB.

Bank Anglii

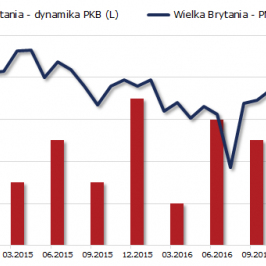

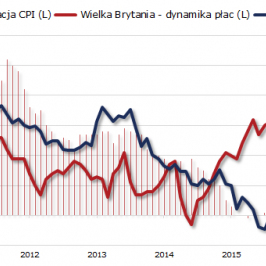

W odpowiedzi na wynik zeszłotygodniowych wyborów parlamentarnych Bank Anglii ma więcej powodów, by zachować ostrożność, mając wątpliwości, czy niepewność polityczna nie uderzy mocniej w sentyment konsumentów i biznesu w Wielkiej Brytanii. Dane z gospodarki wypadają mieszanie – z jednej strony produkcja i konsumpcja nie mogą wypracować jednostajnego trendu, indeksy PMI zaczynają słabnąć (choć wskazują na ożywienie), za to inflacja pokazuje siłę.

Ten ostatni element wzmacnia stronę jastrzębi w BoE i między innymi dlatego Kristin Forbes głosowała ostatnio za podwyżką stóp procentowych (jej zdaniem przyspieszenie inflacji i stabilna aktywność gospodarcza nie uzasadniają tak niskich stóp procentowych). Jednakże BoE w majowym komunikacie podkreślił, że wyższa inflacja to przede wszystkim skutek silne deprecjacji funta z ostatniego roku. O tym, że wyższa dynamika cen się nie utrzyma świadczy np. wciąż niska presja płacowa. Rynek stopy procentowej odsunął wycenę pierwszej podwyżki stóp procentowych na 2020 rok i w najbliższym czasie nie widzimy, aby oczekiwania dotyczące ścieżki polityki pieniężnej stały się wspierające dla funta. Pozostajemy negatywnie nastawieni do GBP względem EUR i USD w średnim terminie.

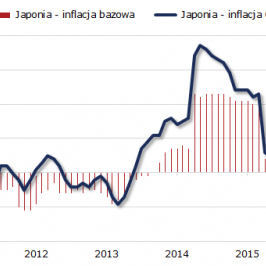

Bank Japonii

Dwudniowe posiedzenie BoJ kończy się w piątek nad ranem polskiego czasu. Powszechnie oczekuje się, że bank nie zmieni parametrów polityki monetarnej. Jednakże ostatnio uwagę przyciąga kwestia komunikacji strategii odejścia od ultra-łagodnego nastawienia, szczególnie po tym, jak w ubiegłym tygodniu prasa informowała, że BoJ rozważa zmianę w odniesieniu do strategii wyjścia. Dotychczas bank ucinał komentarze twierdzeniem, że jest za wcześnie na takie rozważania, ale ożywienie tematu przez ECB i Fed wywiera presję na BoJ. Pomimo tego jest mało prawdopodobne, aby piątkowy komunikat przyniósł przełomowe postanowienia. Problemem BoJ w dalszym ciągu pozostaję uporczywie niska inflacja. Nawet jeśli po stronie aktywności gospodarczej widać jasne punkty, sądzimy, że w najbliższym czasie bank pozostanie pasywny. Taki przekaz powinien utrzymać stabilne notowania JPY.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne