Przegląd wydarzeń następnego tygodnia

Przyszły tydzień: sprzedaż detaliczna z USA/NZ/Chin/Wlk. Bryt., PKB z Eurolandu/Polski, minutki FOMC/ECB, CPI z Wlk. Bryt./Kanady, rynek pracy Australii

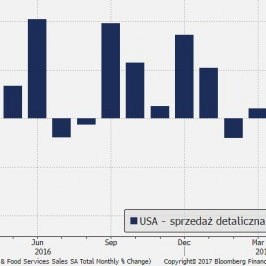

W USA pierwsze miejsce zajmuje sprzedaż detaliczna (wt), gdzie spodziewane jest odbicie po rozczarowującym czerwcu. Wskaźniki aktywności biznesu w rejonie Nowego Jorku (wt) i Filadelfii (czw) oraz indeks nastroju konsumentów Uniwersytetu Michigan (pt) pomogą ocenić kondycję gospodarki na przyszłość. Mocniejsze odczyty mogą skłaniać inwestorów do wychodzenia z krótkich pozycji w USD gromadzonych w lipcu. W minutkach FOMC najciekawsza będzie dyskusja dotycząca redukcji sumy bilansowej i potencjalnego startu tego procesu już we wrześniu (nasza prognoza).

Spośród danych makro ze strefy euro drugi odczyt PKB (śr) powinien potwierdzić tempo 0,6 proc. k/k, podczas gdy PKB (pon) i finalny szacunek inflacji (czw) będą drugorzędne. W protokole po posiedzeniu ECB (czw) inwestorzy będą zwracać uwagę na dyskusję dotyczącą kursu walutowego. Zwiększone obawy decydentów mogą stać się podstawą do sprzedaży EUR.

Z Wielkiej Brytanii otrzymamy CPI (wt), płace i stopę bezrobocia (śr) i sprzedaż detaliczną (czw). Z tego zestawu największy wpływ może mieć sprzedaż detaliczna, jeśli wskaże na słabość ożywienia w porównaniu do innych gospodarek europejskich. Dane o inflacji tracą przejściowo na znaczeniu, gdyż jesteśmy dopiero co po publikacji Raportu Inflacyjnego BoE. Pozytywne zaskoczenia będą odczuwalne w wycenie funta, ale sceptycznie podchodzimy do gonienia tych ruchów, prędzej widząc tutaj okazję do sprzedaży.

W mniejszych gospodarkach uwaga może dotyczyć szwedzkiej inflacji CPI (wt). Poprzedni odczyt za czerwiec wypadł powyżej prognoz Riksbanku i kolejny silny wynik może dać dodatkowy impuls dla SEK, choć wątpimy w jego trwałość. Riksbank nie będzie się spieszył z zacieśnianiem monetarnym, dopóki ECB nie zrobi pierwszy kroku, co oznacza, że polityka pieniężna jest tłumionym wsparciem dla waluty.

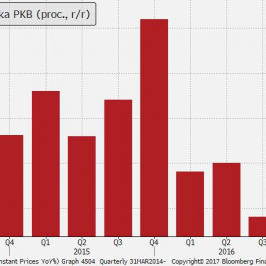

W Polsce mamy święto we wtorek, a dookoła niego kilka odczytów makro za lipiec, choć większa uwaga będzie przywiązana do szacunku flash dynamiki PKB za II kwartał (śr). Miesięczne wskazania sugerują przyhamowanie tempa względem pierwszego kwartału, ale prognozowany przez nas wynik na poziomie 3,8 proc. r/r powinien potwierdzać silne fundamenty gospodarki. Dla złotego jednak większym problemem są czynniki zewnętrzne i ostatni spadek apetytu na aktywa ryzykowne. EUR/PLN wyłamał się z wakacyjnego marazmu ponad 4,27, a perspektywa długiego weekendu (i niższej płynności) podnosi ryzyko dotarcia do 4,30.

Następny tydzień przynosi kilka raportów z Japonii – PKB, produkcja przemysłowa, bilans handlowy – choć wątpliwe, aby wywarły one trwały wpływ na jena. Napięcia geopolityczne wokół Korei Północnej pomagają w umocnieniu JPY a brak wyraźniejszego odbicia USD (i rentowności USA) ogranicza pole do osłabienia jena.

W kalendarzu z Australii najważniejszy jest raport z rynku pracy (czw), gdzie oczekuje się solidnego wzrostu zatrudnienia przy stabilizacji stopy bezrobocia przy 5,6 proc. Protokół z posiedzenia RBA (wt) powinny przejść bez echa, gdyż ostatni Raport Polityki Monetarnej i przemówienie prezesa Lowe’a dość dogłębnie przedstawiły nastawienie banku. Rynek AUD będzie też śledził dane o produkcji przemysłowej i sprzedaży detalicznej z Chin (pon), po których oczekuje się dobrych odczytów. Dane mogą dać paliwo do okresowego umocnienia AUD, ale przy powrocie optymizmu wobec USD i rosnącej awersji do ryzyka będzie ciężko o wypracowanie trwalszego ruchu. W Nowej Zelandii główną pozycją jest sprzedaż detaliczna (pon), gdzie po serii słabszych odczytów większym zaskoczeniem będą silniejsze dane.

Kanada przedstawi dane o inflacji CPI (pt) i większą niespodzianką będzie wyższy odczyt. Przy zaledwie dwóch podwyżkach Banku Kanady wycenionych do końca przyszłego roku jest spore pole wywarcia pozytywnego wpływu na CAD.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne