Przed Fed: porządkowanie strategii

Oczekujemy, że Fed utrzyma cel dla stopy rezerw federalnych na 0-0,25 proc. i w przewidywalnej przyszłości nie zanosi się, aby stanowisko Fed w tej sprawie uległo zmianie. Ostatnia projekcja Fed z września sugeruje, że warunki dla podwyżki po stronie inflacji i bezrobocia nie pojawią się wcześniej, jak w 2023 r. Ruch w przeciwnym kierunku jest także bardzo mało prawdopodobny. Pomimo znaczącego spowolnienia wzrostu nowych miejsc pracy w sektorze pozarolniczym w listopadzie (do 245tys., poprz. 610 tys.) i obaw o wpływ drugiej fali zachorowań, sygnały z Fed (w osobie Charlesa Evansa z oddziału Fed z Chicago) wskazują, że lepszą odpowiedzią na krótkoterminowe ryzyka jest bodziec fiskalny. Kongres pracuje nad nowym pakietem pomocowym, który powinien być uchwalony jeszcze w tym tygodniu, tym samym konieczność reakcji Fed maleje.

W ogólnym ujęciu Fed powinien być zadowolony z utrzymywania się łagodnych warunków finansowych i decydować się na utrzymanie dotychczasowego kursu w polityce monetarnej. W poprzednim komunikacie FOMC zaznaczono, że aktualna polityka jest „odpowiednia”, choć jednocześnie podkreślono gotowość do działania, jeśli sytuacja uległa pogorszeniu.

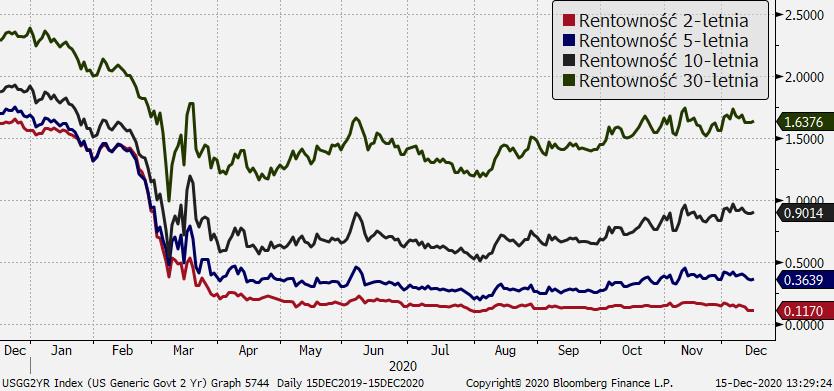

Jedną z kwestii, która wymaga uporządkowania, jest nakreślenie długoterminowych planów dla programu skupu aktywów, aby były spójne z nową strategią dla polityki stóp procentowych. Obecnie Fed skupuje obligacje za 120 mld USD/mies., ale nie jest jasne, czy i do kiedy takie tempo będzie utrzymane. Biorąc pod uwagę, że ścieżka stopy procentowej została uzależniona od osiągnięcia celów dla stopy bezrobocia i inflacji (z przejściową akceptacją inflacji powyżej celu 2 proc.), warunki dla programu QE także powinny być oparte o wskaźniki makroekonomiczne. Oczekiwalibyśmy wskazania, że tempo skupu będzie podtrzymywane do czasu, aż projekcja inflacja nie będzie przywidywać powrotu poniżej celu 2 proc., a rynek pracy nie znajdzie się na trajektorii ku stanowi pełnego zatrudnienia. Niewykluczone, że najbliższe posiedzenie przyniesie decyzję o zmianie struktury zakupów obligacji z preferowaniem długoterminowych papierów, by tym sposobem wywierać presję na oprocentowanie długoterminowe. Szczepionkowa euforia i oczekiwania przyspieszenia ożywienia od 2021 r. podniosła oczekiwania inflacyjne, wywierając presję na wzrost na długim końcu krzywej dochodowości. Zaniżanie rentowności długu (i pośrednio kosztu kredytu) poprzez nasilony skup aktywów w tym segmencie powinno dodatkowo wspierać gospodarkę.

Rentowności obligacji skarbowych USA - powolne odbijanie na długim końcu; Źródło: Bloomberg, TMS

Nowe prognozy wskaźników makroekonomicznych powinny być zrewidowane w górę, ale nieznacznie i tylko w oparciu o lepszą postawę gospodarki w okresie od września (ostatnia aktualizacja prognoz). Banki centralne unikają agresywnego dyskontowania wpływu szczepionki na perspektywy gospodarcze i utrzymują nastawienie po ostrożnej stronie. Mediana prognoz punktowych poziomu stopy rezerw federalnych (tzw. „dot chart”) powinna dalej implikować brak podwyżek do 2023 r.

Wykres "dot plot" - prognozy członków FOMC dot. poziomu stopy rezerw federalnych na koniec roku i w długim terminie; Źródło: Bloomberg, Fed

Na konferencji prasowej prezes J. Powell może być zapytany o USD, biorąc pod uwagę jego najniższy poziom od kwietnia 2018 r. Zakładamy, że zgodnie z tradycją prezes Fed nie będzie wyrażał opinii o sytuacji na rynku walutowym.

O ile nie pojawi się niespodzianka, decyzja Fed powinna zostać przyjęta neutralnie przez rynki. Podtrzymanie akomodacyjnej polityki pieniężnej przy rozkręcaniu ekspansji fiskalnej i perspektywach szybszego ożywienia opartego o rozpowszechnianie szczepień oznacza wzrost oczekiwań inflacyjnych. Bez reakcji po stronie podwyżek stóp procentowych pogłębianie ujemnych realnych stóp będzie osłabiać dolara w średnim i długim terminie. EUR/USD zblokował się pod 1,22, czekając na świeży impuls. Taki widzielibyśmy w zatwierdzeniu pakietu fiskalnego w USA.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne