Nie tak prędko

Niewiele brakowało do pogromu USD na starcie nowego roku, ale ostatecznie przecena została zatrzymana za sprawą mocnego odbicia rentowności obligacji skarbowych USA. Oprocentowanie 10-latek skoczyło we wtorek z 2,42 proc. do 2,48 proc. i dziś rano wciąż pozostajemy niedaleko kluczowej bariery 2,50 proc. Dla „zbawienia” USD istotne jest, aby rynek stopy procentowej pokazał, że ma wyższe oczekiwania odnośnie inflacji w długim terminie i perspektyw zacieśniania monetarnego. W ostatnich dniach jedną z oznak słabości dolara był rajd cen surowców (ropa naftowa, miedź, złoto, pszenica), które są wyrażone właśnie w amerykańskiej walucie. Ale z wyższymi cenami towarów idzie przeświadczenie o wyższej inflacji w całej gospodarce, a zatem w oddali tli się szansa, że USD odnajdzie argumenty za odzyskaniem siły. Tylko że wyższe ceny surowców oznaczają także potencjał do przyspieszenia inflacji w innych krajach, więc w relatywnym ujęciu coraz trudniej jest się dolarowi wyróżniać. Choć chaos pierwszych taktów nowego roku został opanowany, zagrożenie powrotu przeceny pozostaje.

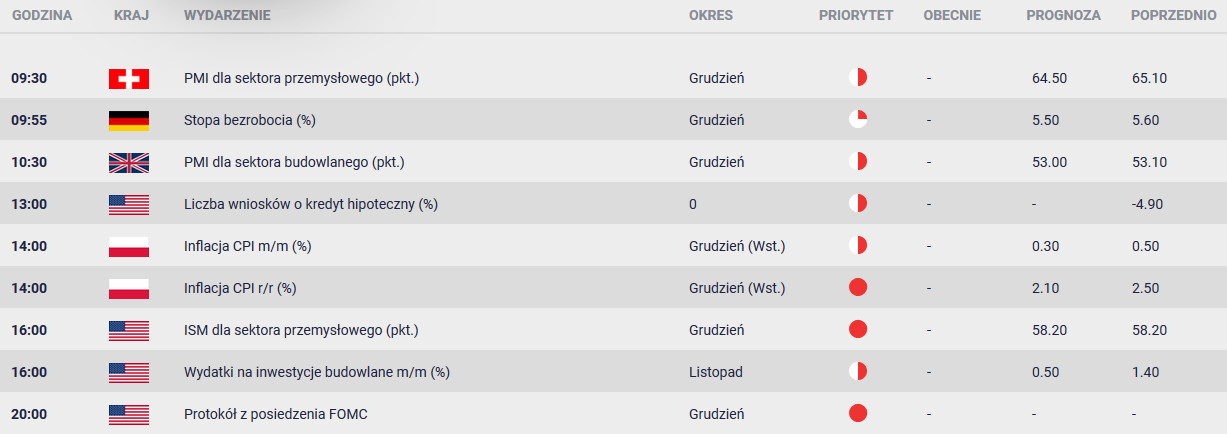

W takim klimacie interesującym będzie, czy rynek będzie chciał reagować na dane z USA. Od indeksu ISM dla przemysłu oczekuje się podtrzymania listopadowego poziomu 58,2. Wczoraj odczyty z Chin i Europy pokazały, że globalna gospodarka ma się bardzo dobrze, a regionalne wskaźniki koniunktury z USA dają nadzieję na silny odczyt dziś popołudniu. Kłopot w tym, że ostatnimi czasy rynek ograniczył reakcję tylko do danych dotyczących inflacji (i płac). Stąd nawet imponujący wynik może przynieść umiarkowane zadowolenie. Wieczorem protokół z posiedzenia FOMC może zdradzić, co dalej planuje Fed w temacie tempa podwyżek. Z komunikatu i konferencji po grudniowym posiedzeniu dowiedzieliśmy się, że mimo rewizji w górę prognoz PKB po uwzględnieniu reformy podatkowej, Fed dalej widzi miejsce tylko na 3 podwyżki stóp procentowych w 2018 r. Jeśli zapiski wskażą, że Fed skłania się ku pauzie (lub odroczeniu kolejnego kroku np. do czerwca) w oczekiwaniu na odbicie inflacji, będzie to gołębi sygnał. Z drugiej strony pamiętając, że rynek na decyzję FOMC zareagował dość gołębio, mało realne jest, aby drugi raz dyskontował to samo.

Złoty rozpoczął rok od podtrzymania dobrej passy z końcówki grudnia, a wyższy od oczekiwań odczyt PMI dla przemysłu (55,0) w tym nie przeszkadzał. Dziennik gazeta Prawna donosi, że w ostatnich tygodniach 2017 r. Bank Gospodarstwa Krajowego był aktywny na rynku walutowym wymieniając waluty obce na złotego. Większość środków z 3-4 mld zł, jakie BGK wymienił na rynku, miało przypaść właśnie na koniec roku, co na niepłynnym okołoświątecznym rynku mogło mieć wymierny wpływ na kurs. Aktywność BGK nie tłumaczy całkowicie aprecjacji złotego, gdyż słabość USD miała swój korzystny wpływ na postrzeganie walut rynków wschodzących. Nie mniej jednak dodatkowy katalizator w postaci sprzedaży środków rządowych mógł zachwiać równowagą rynkową i wpłynąć na naruszenie istotnych poziomów technicznych. Z drugiej strony podkreślą to zagrożenie dla złotego i większą podatność na odbicie, jeśli zewnętrzne warunki rynkowe ulegną zmianie. Teraz niebezpieczeństwo leży w scenariuszu, kiedy bardzo dobry wydźwięk raportu z rynku pracy USA rozpędzi wzrost rentowności obligacji skarbowych USA ponad 2,50 proc., co negatywnie odbije się na sentymencie względem emerging markets. Na to jednak przyjdzie poczekać do piątku. Dziś rynek będzie patrzył na wstępny CPI z Polski za grudzień, gdzie efekty bazy zbiją inflację z 2,5 proc. do 2,2 proc., tym samym wzmacniając stanowisko gołębi w RPP.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne