Czy mamy spiralę płacowo-cenową w USA?

Wrześniowy CPI w Stanach Zjednoczonych wypadł na poziomie 5,4 proc. Był to już czwarty miesiąc z rzędu, kiedy dynamika wzrostu cen utrzymywała się powyżej 5 proc. Prognozy pokazują, że do końca roku wysokie poziomy raczej się utrzymają. Trwałość inflacji w przyszłym roku będzie w dużej mierze zależeć od tego czy wzrost płac znacznie przyspieszy. Jeśli by się tak stało, spirala płacowo – cenowa zaczęłaby się napędzać, a to przekładało by się na inflację.

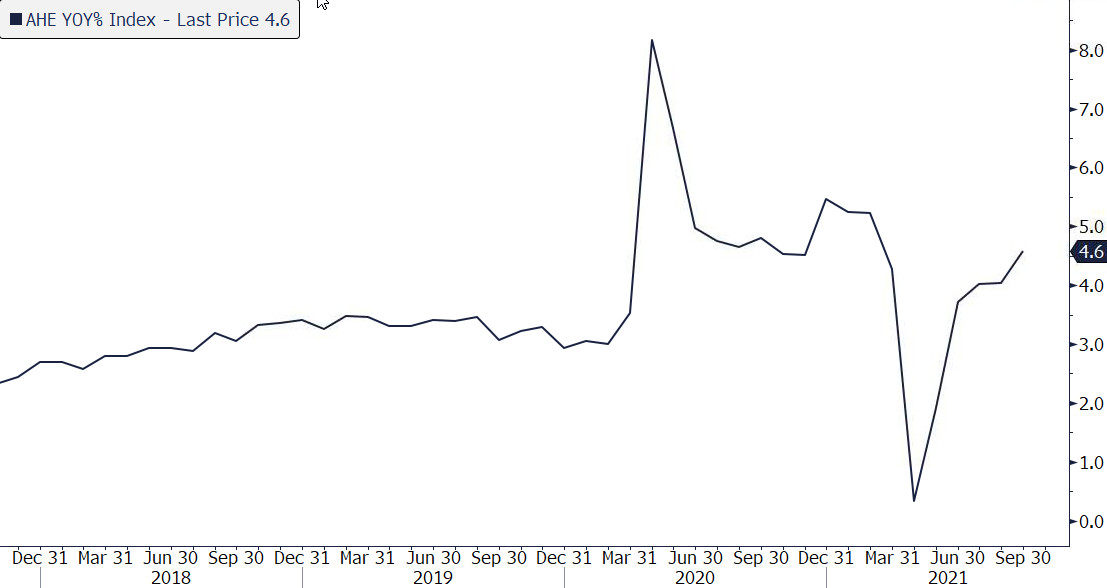

Najbardziej popularną miarą zarobków jest średnia stawka godzinowa, która jest podawana w ramach miesięcznego raportu z rynku pracy w USA. Przez wiele lat zarobki rosły dość stabilnie i umiarkowanie. Roczna stopa wzrostu znajdowała się w okolicach 2,3 proc. (dla stanowisk nie wymagających nadzoru). Początek pandemii spowodował, że płace dynamicznie wzrosły. Było to spowodowane tym, że pracownicy o niskim wynagrodzeniu stracili pracę. To spowodowało, że średnia podniosła się znacznie. Potem nastąpiło ożywienie gospodarcze, które przyniosło normalizację zarobków. Aktualnie jednak widać, że płace coraz bardziej oddalają się od trendu sprzed kryzysu.

Dynamik wzrostu płacy godzinowej w USA, zmiana rod do roku, źródło: Bloomberg

Można zaobserwować, że w ostatnich kilku miesiącach dynamiczne zmiany nastąpiły w obszarze niskich wynagrodzeń. W rekreacji i hotelarstwie wzrosły one o 9,5 proc. przez ostatnie pół roku. W sektorze produkcji (gdzie płace są średnio dwukrotnie wyższe) dynamik zmian jest zdecydowanie mniejsza. Dzieje się tak dlatego, że hotelarstwo zostało mocno dotknięte przez COVID-19. Wiele miejsc pracy zostało zlikwidowane na początku pandemii. Teraz hotelarze mają problem z ponownym obsadzeniem tych stanowisk. Dlatego też proponują wyższe stawki, aby oferty były bardziej atrakcyjne.

Warto spojrzeć na wskaźnik dynamiki wynagrodzeń publikowany przez Fed z Atlanty. Pokazuje on medianę wzrostu płac. Jest on lepiej dostosowany do zmian strukturalnych na rynku pracy. Wskaźnik mierzy jak płace konkretnych pracowników zmieniły się w ciągu ostatnich 12 miesięcy. W tym wypadku efekty struktury nie maja znaczenia. Widać, że ostatnie wzrosty pokazują najsilniejszą presję płacową od 2008 roku. Inną miarą, na którą warto zwracać uwagę jest ECI – wskaźnik kosztów zatrudnienia. Jest on jednak trochę opóźniony. Zostanie opublikowany dopiero 29 października (dane za III kwartał). W II kwartale widać było wzrost ECI o 0,7 proc. w porównaniu do okresu styczeń-marzec 2021. To wynik podobny do tego sprzed pandemii. Jednak należy wziąć pod uwagę fakt, że w I kwartale tego roku ECI było zawyżone przez efekty specjalne, tj. wysokie premie w sektorze finansowym. Gdyby nie one, wówczas wzrost w II kwartale byłby zdecydowanie wyższy.

Wskaźnik śledzący wzrost płac w USA, źródło: atlantafed.org

Szybkie ożywienie gospodarcze powoduje, że wzrasta popyt na pracę. W lipcu wolnych miejsc zatrudnienia było ponad 11 mln co oznacza, że było to o ok. 5 mln więcej niż w szczytowym momencie ostatniego cyklu koniunkturalnego (przed wybuchem pandemii). Bawiąc się dalej liczbami wynika, że na każdą osobę bezrobotną przypada 1,2 wakatu.

Napięcia na rynku pracy prawdopodobnie utrzymają się przez pewien czas i będą wywierać presję na wzrost wynagrodzeń w średnim terminie. To pośrednio przełoży się na inflację. Być może wytchnienie da spadek cen niektórych towarów w USA (jak np. używanych samochodów). Z pewnością sytuację poprawią znikające z czasem wąskie gardła w gospodarce, ale w długim terminie presja płacowo-cenowa będzie postępować. Dane o wynagrodzeniach i (możliwe) wynikające z nich konsekwencje są w kontrze do ostatnich szacunków ekonomistów Fed, którzy zakładają spadek inflacji w przyszłym roku poniżej 2 proc.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne