Karnawał na rynkach trwa

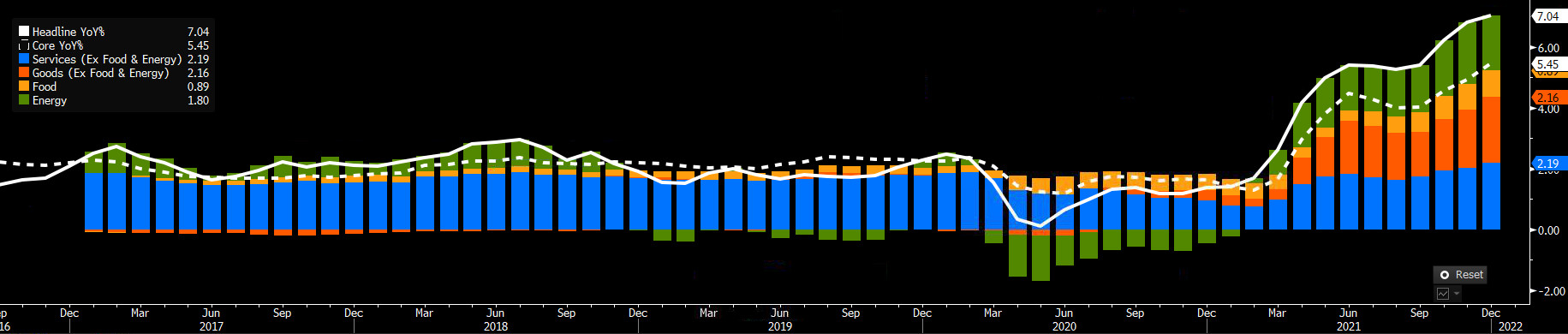

Odczyt CPI z USA, który wyniósł 7 proc. (zmiana rok do roku), był szeroko oczekiwany i wyceniony przez rynek. Co prawda zaskoczył wskaźnik bazowy, który pokazała dynamikę zmiany na poziomie 0,6 proc. (miesiąc do miesiąca) oraz 5,5 proc. (w relacji rok do roku). Silniej wzrosły ceny samochodów używanych (+3,5%) i nowych (+1,0%), na które wpływ miały wąskie gardła produkcyjne w przemyśle motoryzacyjnym, a także ceny usług wymagających kontaktu z klientem, takich jak podróże lotnicze (+2,7%) i zakwaterowanie w hotelach (+1,3%), na które ponownie jest większy popyt. Pozytywnym czynnikiem jest fakt, że czynsze w USA, które stanowią jedną trzecią całego koszyka CPI, wykazują mniejsza dynamikę wzrostu niż jesienią. Poziom 7 proc. prawdopodobnie zostanie jeszcze przekroczony, jednak wiosną inflacja powinna maleć, kiedy to efekt zatorów w zaopatrzeniu będzie mniejszy. Koszty pracy nadal rosną i dlatego CPI pozostanie długo powyżej poziomów sprzed pandemii.

Inflacja w USA (CPI, bazowa) z podziałem na kategorie, źródło: Bloomberg

Najwyższa wartość wskaźnika CPI od 40 lat nie przestraszyła rynki. Wall Street na wczorajszej sesji barwiła się na kolor zielony, a odbicie, które zostało zapoczątkowane w poniedziałek, było po prostu kontynuowane. Rośnie prawdopodobieństwo podwyżki stóp w marcu, jednak na ten moment nie powoduje to ucieczki od ryzyka. Inwestorzy ponownie chcą wierzyć w to, że hossa będzie trwać nadal i wciąż kupują „dołki”. Z wypowiedzi Powella wynika jasno, że Fed chce walczyć z inflacją, jednak w taki sposób aby nie dopuścić do nadmiernego schłodzenia gospodarki. Jest to podkreślane na każdym kroku i jak na razie wystarczy, żeby podtrzymać optymizm na rynkach. Pytanie w tym momencie jest jedno, kiedy nastąpi punkt przegięcia i co będzie takim czynnikiem zapalnym, który spowoduje, że rynki realnie zaczną obawiać się podwyżek kosztu pieniądza w USA.

Nominowana na wiceprzewodniczącą Fed Lael Brainard będzie dziś przemawiać przed Senacką Komisją Bankową. W uwagach opublikowanych przed posiedzeniem, podkreśliła ona, że sprowadzenie inflacji z powrotem do poziomu 2% przy jednoczesnym podtrzymaniu ożywienia gospodarczego jest najważniejszym zadaniem Fed.

Reakcja dolara jest po części zrozumiała. Osłabienie „zielonego” to pokłosie tego, że zbyt mocno zyskał on w II połowie 2021 roku. Skrajne pozycjonowanie inwestorów rodzi ryzyko większej korekty na rynku. Mamy prawdopodobnie do czynienia ze zjawiskiem zamykania długich pozycji na USD, które w ostatnich miesiącach mocno narosły. Tak wynika przynajmniej z raportu CFTC. Stąd też widzieliśmy wczoraj przełamanie istotnego oporu na EUR/USD. W długim terminie główna para walutowa powinna zejść na niższe poziomy niż 1,12, ale w tym momencie należy się spodziewać korekty nawet do poziomu 1,1530.

Świetna sesja na GPW pozwoliła na dalszą aprecjację złotego. Wszystkie główne indeksy zyskiwały. WIG20 przekroczył poziom 2400 pkt a szeroki WIG wspiął się do nieobserwowanego od listopada 2021 pułapu 73 334 pkt. Atak na historyczny szczyt jest jak najbardziej prawdopodobny. EUR/PLN na moment zszedł poniżej 4,52 co oznacza, że jest najsilniejszy w relacji do wspólnej waluty od września ubiegłego roku. Dynamiczna aprecjacja o ok 20 groszy (licząc od końca listopada 2021) powoduje, że rośnie prawdopodobieństwo odreagowania, co może oznaczać korektę na parze EUR/PLN. W średnim i długim terminie złoty powinien pozostać na wzrostowej ścieżce i być wspierany przez prowadzoną politykę pieniężną NBP. Kolejnym istotnym wsparciem dla notowań jest poziom 4,50-4,49, czyli minima z okresu czerwiec-wrześnie ubiegłego roku.