NFP ważny jak za dawnych lat

Sytuacja na rynku pracy w USA jest jednym z czynników decydujących o tym, czy Fed w najbliższym czasie ograniczy zakupy papierów wartościowych. Dla rynku walutowego sama redukcja QE nie ma aż tak wielkiego znaczenia. Bezpośrednie przełożenie na FX ma dopiero zmiana na stopach procentowych. Wiemy jednak, że „liftoff” (wcześniejsza podwyżka stóp procentowych) jest realna w USA dopiero wówczas, kiedy wpierw Fed zakończy zakupy obligacji z rynku.

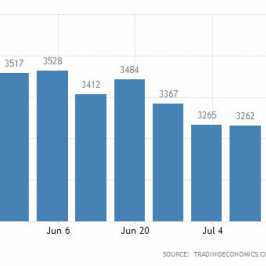

Dzisiejsze dane mają dużą wartość informacyjną. Rynek pracy w USA przeżywa bezprecedensowy wstrząs, zatem prognozowanie liczb w raporcie jest tym bardziej trudniejsze niż kiedykolwiek wcześniej. Co prawda środowy ADP (330 tys. nowych miejsc pracy w sektorze prywatnym) jest pewnego rodzaju papierkiem lakmusowym NFP, jednak zdaję sobie sprawę z tego, że historycznie nie są one idealnym prognostykiem publikacji, którą poznajemy dwa dni później. Przysłowiowy „rozjazd” danych zdarzał się w przeszłości całkiem często. Prognozy NFP są zawieszone dość wysoko. Konsensus jest na poziomie 900 tys., chociaż o cyfrze 1 mln. mówi się już od dłuższego czasu. Moim zdaniem Fed będzie patrzył nie tylko na główną cyfrę, ale równie ważne będzie dla banku centralnego czy poprawia się wskaźnik aktywności zawodowej Amerykanów, który obecnie wynosi 61,6 proc. i jest zdecydowanie niżej niż przed pandemią. „Participation rate” poprawiło się co prawda od momentu załamania, ale już od wielu miesięcy utrzymuje się na bardzo podobnym poziomie. Pamiętajmy, że we wrześniu wiele pakietów socjalnych wygasa, zatem można wówczas oczekiwać większych powrotów ludzi do pracy. Wczoraj dowiedzieliśmy się, że znacznie spadła liczba osób kontynuujących pobieranie zasiłku do 2 930 tys. z 3 296 tys. To może być dobry prognostyk.

Liczba osób kontynuujących pobieranie zasiłku w USA, dane tygodniowe, źródło: tradingeconomics.com

Wskaźnika aktywności zawodowej Amerykanów, źródło: tradingeconomics.com

Jak może zatem zareagować rynek na dane? Środowe ADP wywołało wzrost EUR/USD o ok 30 pkt. Dość skromnie ale to oczywiście dane drugiego jak nie trzeciego kalibru. Już same słowa Claridy tego samego dnia wywołały dwukrotnie mocniejszą reakcje rynku, tyle, że w odwrotnym kierunku. Dziś interpretacja będzie podobna. Lepsze dane (wszystko powyżej 900 tys.) powinny umocnić dolara i spowodować korektę na indeksach amerykańskich. Jeśli szczegóły raportu pokażą poprawę sytuacji, reakcja może być silniejsza. Słabsza kondycja rynku pracy w lipcu z kolei spowoduje wzrosty EUR/USD oraz zabarwi dzisiejszą sesję na Wall Street na zielono. To będzie oznaczać, że normalizacja polityki pieniężnej przez Fed oddala się w czasie. Gorsze dane to lepsze dane – to chyba już przez wszystkich znana, powtarzana od jakiegoś czasu, interpretacja uczestników rynku.

PLN kontynuuje ruch umacniający. Mimo deklaracji prezesa NBP o braku potrzeby podwyżek stóp procentowych oraz docierających na rynek podobnych głosów (Eryk Łon), na rynku międzybankowym rosną oczekiwania co do podwyżek kosztu pieniądza, które nasiliły się od momentu ostatniej publikacji wskaźnika CPI (ubiegły piątek). Stawki FRA6x12 (pochodne do zabezpieczania ryzyka stopy procentowej) wzrosły w przeciągu ostatnich dwóch tygodni z poziomu 0,4 do 0,72 proc. Oznacza to jedno, oczekiwania (na 6 miesięcy za 6 miesięcy od teraz) na rynku kontraktów na stopy procentowe na rynku międzybankowy ponownie wzrosły. Widać na wykresie jak mocno skorelowane są te instrumenty z rynkiem walutowym. Dzisiejsze gorsze od konsensusu NFP może dodatkowo wzmocnić złotego. Dziś w nocy na EUR/PLN mieliśmy nowy lokalny dołek na 4,5320 (najniżej od 12 lipca). Aktualnie obserwujemy odbicie do 4,5450.

Stawki FRA6x12 (pokazujące oczekiwane stopy procentowe w Polsce na 6 miesięcy za 6 miesięcy) oraz EUR/PLN, silna ujemna korelacja, źródło: Bloomberg