Inflacja w usługach wciąż niepokoi Fed

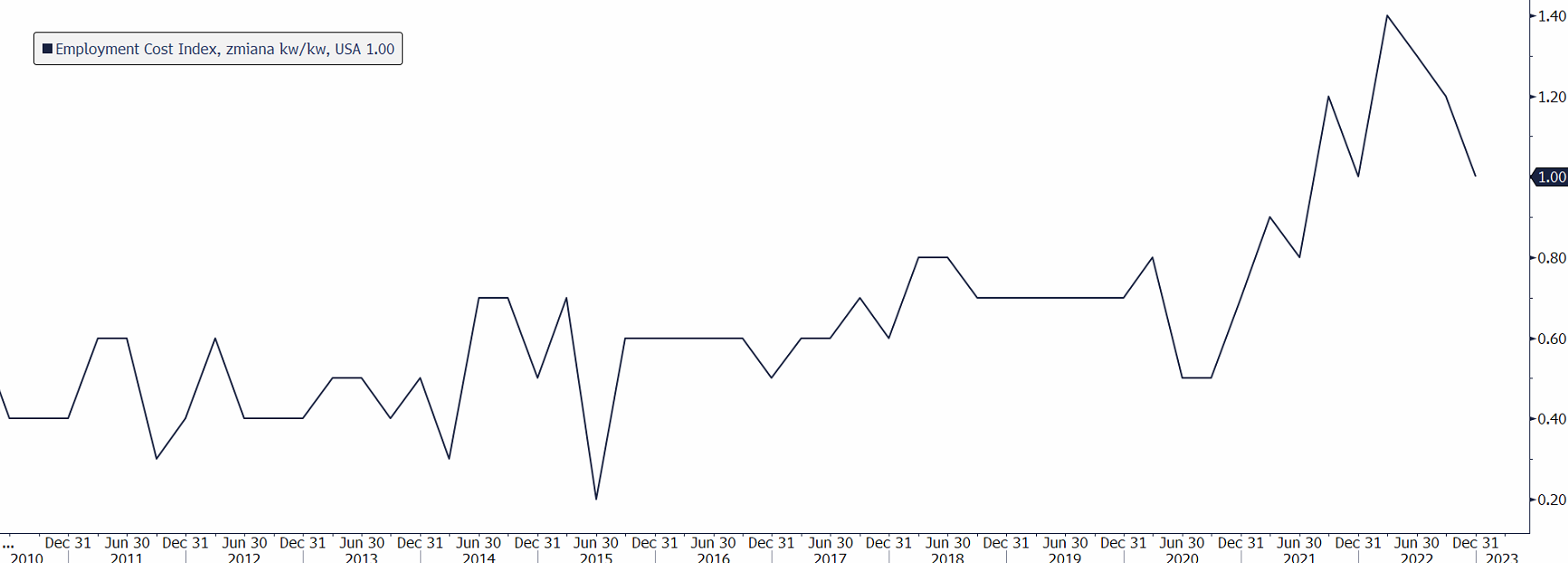

Fed wciąż obawia się o inflację. Ta osiągnęła swój szczyt ale wciąż jest wysoka. Wydaje się , że decydującym czynnikiem jest presja płacowa. Koszty pracy wzrosły o 1 proc. kw/kw w IV kwartale wg opublikowanego wczoraj wskaźnika ECI (Employment Cost Index) co oznacza spadek z 1,2 proc. w III kwartale. Ten wynik z pewnością daje Fed-owi zielone światło na kolejny krok w kierunku łagodzenia polityki monetarnej.

Wskaźnik kosztów zatrudnienia w USA, źródło: Bloomberg

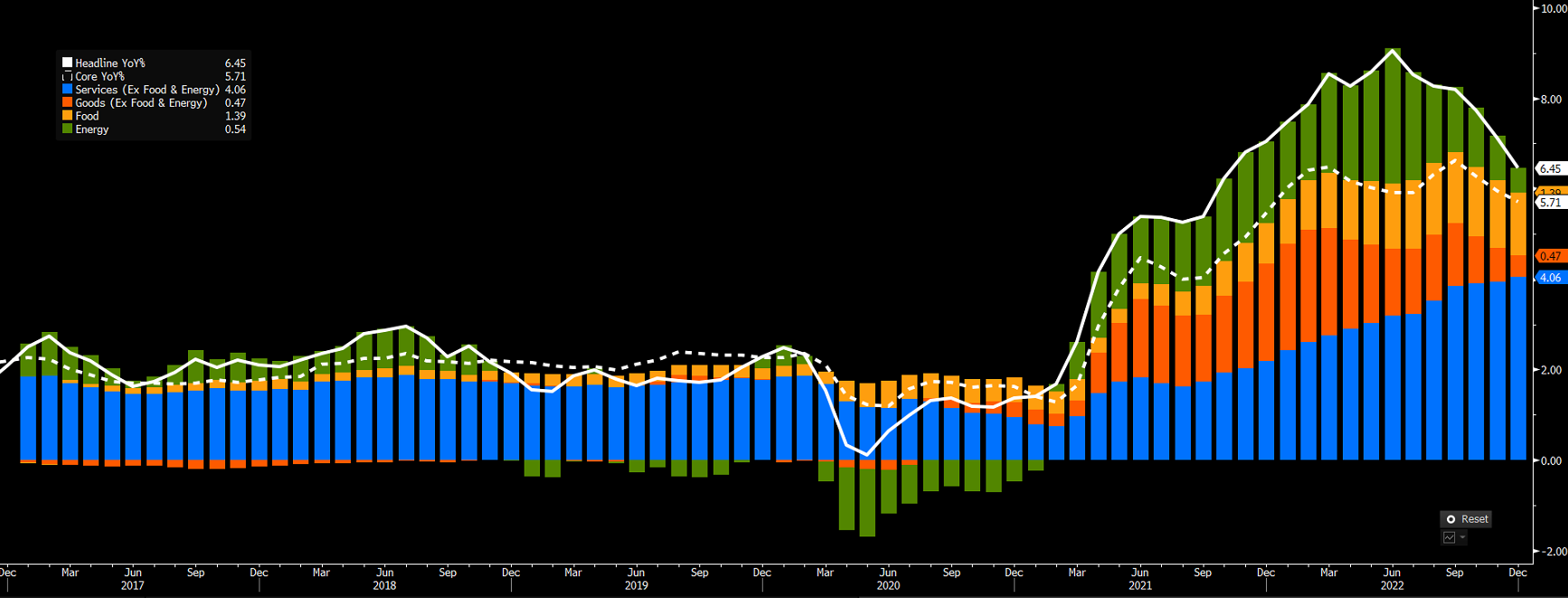

Inflacja w USA w grudniu spadła do 5 proc. (PCE). Wskaźnik CPI wyniósł z kolei 6,5 proc. Fed jednak zwraca większa uwagę na deflator wydatków na konsumpcję osobistą.

Skokowy wzrost wskaźnika inflacji w ostatnich dwóch latach był napędzany przez gwałtowny wzrost cen towarów. W poprzednim okresie ten składnik nie był istotnym czynnikiem wpływającym na dynamikę wzrostu cen. Momentami nieznaczny dodatni wkład dóbr nietrwałych był niwelowany przez spadek cen dóbr trwałych.

Często dochodziło do zdecydowanych wahań zmiennych cen dóbr nietrwałych (w szczególności energia oraz żywność). Takie odchylenia są jednak zazwyczaj krótkotrwałe. Po dynamicznych skokach w górę (w 2011 r) czy w dół (w 2015) sytuacja szybko się normowała. Tym razem jest podobnie. Cena ropy naftowej znacząco spadła w porównaniu do szczytu z czerwca 2022 roku. Impuls inflacyjny wynikający z tej kategorii dóbr zanika.

Inflacja w USA oraz dekompozycja, źródło: Bloomberg

Z reguły ceny dóbr stałych spadają. W ciągu ostatnich 20 lat do 2020 roku (pandemii) roczny spadek wyniósł średnio nieco poniżej 2 proc. Jedną z przyczyn takiego stanu rzeczy jest wyższy wzrost wydajności w przemyśle wytwórczym w porównaniu z sektorem usług. Ponadto ceny dóbr w statystykach są korygowane o zmiany jakości. Te dwa efekty zostały w czasie pandemii z nawiązką zrównoważone przez zakłócenia w łańcuchu dostaw. Nastąpiło przesunięcia popytu w kierunku towarów. W rezultacie dobra trwałe stały się znacznie droższe. Jednak problemy z łańcuchem dostaw ustąpiły w drugiej połowie 2022 r. i popyt wraca do normy, tj. przesuwa się z towarów z powrotem do usług, co zmniejsza presję wzrostową na ich ceny.

Prawdziwym motorem inflacji bazowej były w przeszłości ceny usług (z wyłączeniem energii) i tak będzie w przyszłości, zwłaszcza, że stanowią one ponad dwie trzecie koszyka PCE. Nie dziwi zatem, że prezes Fed Powell wyróżnia szczególnie tę kategorię cen.

Wśród usług szczególną rolę odgrywa mieszkalnictwo, czyli czynsze i ekwiwalenty za wynajem mieszkań . Wydatki te stanowią nieco mniej niż jedną czwartą usług. Inflacja utrzymuje się tu na bardzo wysokim poziomie, wynoszącym w grudniu 7,7 proc. W tym roku w tym sektorze nastąpir prawdopodobnie zwrot. Prywatne dane (Zillow, Apartment List) dotyczące nowych czynszów wskazują bowiem już na złagodzenie presji cenowej.

Zdaniem Powella obszarem, który jest prawdopodobnie najbardziej kluczowy dla długoterminowych perspektyw inflacyjnych są usługi z wyłączeniem mieszkalnictwa, czyli swoisty wskaźnik „super core”. Stanowią one około połowy całego koszyka dóbr. Tutaj zmiany cen są w dużym stopniu zależne od płac. W tyk kontekście nie dziwi fakt, że stopa inflacji w usługach jest odzwierciedleniem wzrostu płac w tym sektorze. Dlatego też opublikowany wczoraj indeks kosztów zatrudnienia (ECI) jest szczególnie brany pod uwagę przez Rezerwę Federalną. Kwartalnie wskaźnik dla sektora usług wzrósł zaledwie o 1 proc. Oznacza to, że szczyt presji inflacyjnej związanej z płacami prawdopodobnie minął. Dlatego też w średnim terminie powinniśmy zaobserwować łagodzenie wskaźnika inflacji „super core”.

Fed stosuje restrykcyjną politykę monetarną ponieważ w ten sposób chce stłumić popyt na usługi i towary. To z kolei spowoduje zmniejszenie popytu na pracę a wiec zmniejszy się presja płacowa i ostatecznie spadnie inflacja. Tak w skrócie możemy to zobrazować. Jak pokazują dane, efekty restrykcyjnej polityki monetarnej są coraz mocniej widoczne ale w pełni nie zostały jeszcze uwidocznione w realnej gospodarce. Powell będzie ostrożny z ogłoszeniem wygranej z inflacją. Jest na to po prostu za wcześnie. Osiągnięcie celu inflacyjnego nadal wymaga restrykcyjnej polityki. Jeśli jednak w wypowiedziach szefa Fed pojawią się sygnały mniejszej determinacji (mniejszej od tej, którą widzieliśmy w grudniu), rynek uzna to, za dowód potwierdzający jego tezę. Wówczas dolar osłabi się a indeksy giełdowe zyskają.