Gdzie szukać końca korekty na indeksach z USA?

Temat „government shutdown” na ten moment jest odsunięty w czasie. Biden odroczył ryzyko niewypłacalności USA podpisując tymczasową ustawę Kongresu, która ma zapobiec przerwie w dostawach prądu i przedłużyć finansowanie rządu do 3 grudnia. To jest oczywiście zabieg chwilowy i niebawem kwestia ta wróci jak bumerang. Tymczasem dolar wczoraj kontynuował umocnienie, choć nie było ono tak dynamiczne jak chociażby w środę. USD zyskuje jeszcze na fali ostatnich wypowiedzi członków FOMC (Powell, Bullard). W tym momencie perspektywa polityki monetarnej Fed wydaje się być najbardziej jastrzębia w porównaniu do EBC czy BoJ. Stąd też przewaga zielonego. Dziś warto zwrócić uwagę na wskaźnik PCE (miara inflacji, na którą zwraca uwagę Rezerwa Federalna). Wyższe odczyty powinny umocnić USD, jednak pamiętajmy, że odczyt dotyczy sierpnia i jest tym samym publikacją dość historyczną. Rynek zdążył poznać już CPI. EUR/USD przełamał wsparcie techniczne na 1,16 i w tym momencie otwiera się droga do 1,15. Pamiętajmy, że jest to szczyt z marca 2020 roku i po dotarci do tego poziomu widzę odreagowanie głównej pary walutowej.

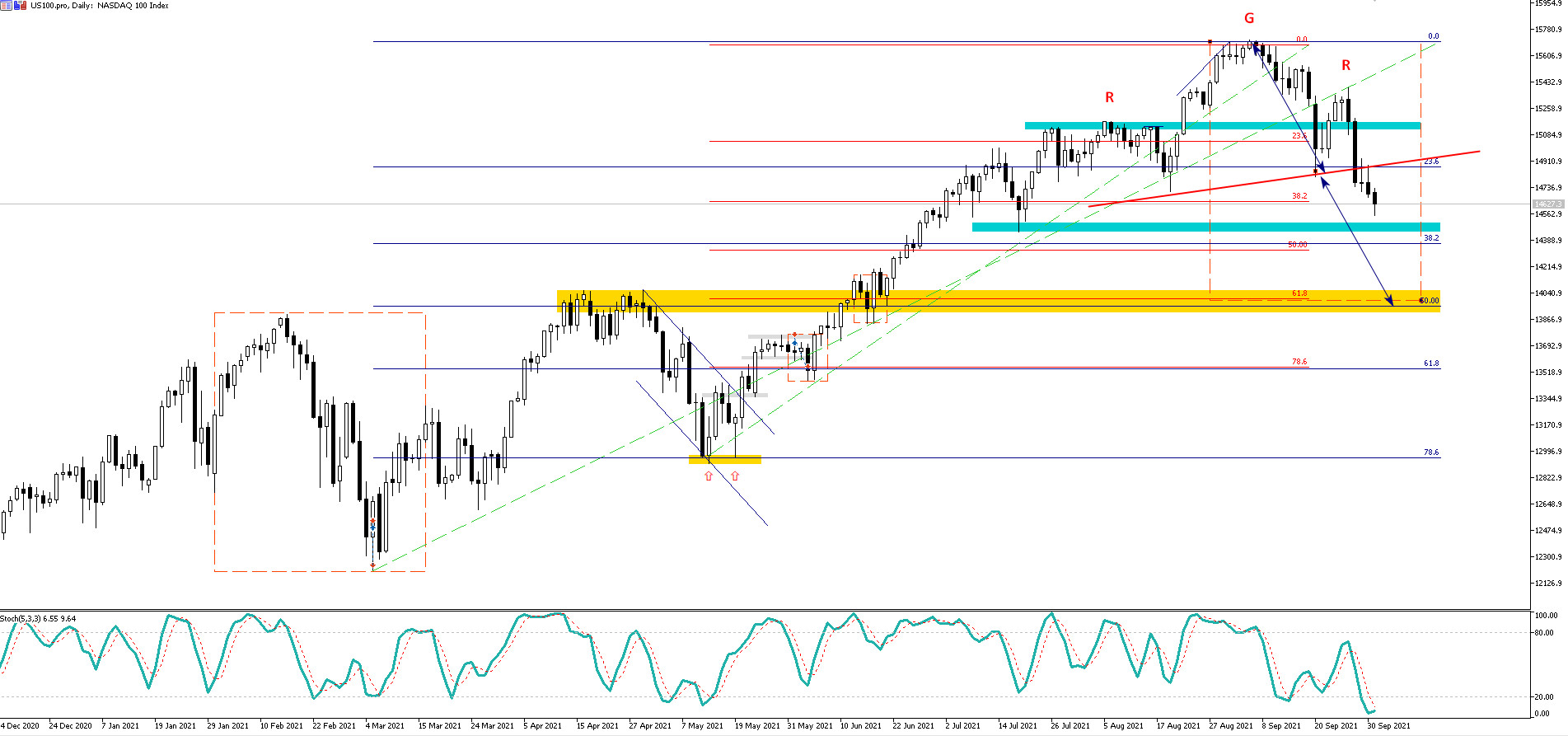

Na indeksach amerykańskich trwa korekta. Nie da się ukryć. Teraz najważniejsze pytanie, które stoi przed inwestorami brzmi: gdzie szukać punktu zwrotnego. Na Nasdaq-u realizuje się formacja RGR, która w teorii powinna znieść indeks w okolice okrągłego poziomu 14000 pkt. Upatrywanie w tym obszarze dołka korekty ma uzasadnienie z powodu kilku technicznych przesłanek. Po pierwsze wypada tam teoretyczny zasięg wspominanej formacji „głowy z ramionami”, dodatkowo w okolicach okrągłych 14 tys. punktów przebieg wsparcie horyzontalne (wyznaczone przez kwietniowe szczyty). Na uwagę zasługują dwa zniesienia wewnętrzne Fibo (61,8 oraz 50,0 proc.). Zauważam również, że wielkość potencjalnych spadków byłaby wówczas podobna do tych z lutego 2021 oraz września 2020.

Wykres US100 (CFD NASDAQ), interwał dzienny, źródło: TMS Brokers

Jiri Rusnok – prezes CNB zaskoczył i podniósł stopy procentowe w Czechach aż o 75 pb. do poziomu 1,5 proc. Za podwyżką było 5 członków (z siedmiu) wchodzących w skład „ciała decyzyjnego”. Szef NBC na konferencji podkreślił, że ryzyka inflacji w kolejnych kwartałach są przechylone w górę. Zaznaczył, że rynek pracy wskazuje oznaki przegrzania. Dlatego też bank musi działać stanowczo. Kierunek dla głównej stopy procentowej i tempa cyklu podwyżek wg szefa CNB jest klarowny. Możemy zatem spodziewać się kolejnych ruchów w niedalekiej przyszłości. Para walutowa EUR/CZK spadła z poziomu25,55 do 25,275. Tym samym kurs zahaczył o wrześniowe minima. Jeśli one zostaną pokonane, wówczas notowania będą najniżej od wybuchu pandemii.

Wczorajsze minutki RPP były zaskoczeniem dla rynku. W konsekwencji złoty umocnił się o 5 groszy i na moment spadł poniżej 4,59. Dziś jednak EUR/PLN wraca powyżej 4,61. W przedstawionym raporcie z ostatniego posiedzenia pojawił się wniosek o podwyżkę stóp procentowych o 190 pb. do poziomu 2 proc. Nie wiemy kto w RPP chciał tak silnego wzrostu stóp procentowych. Spekulować można że był to głos Zubelewicza. Pasowałoby to do jego wcześniejszej retoryki. Oczywiście nie zmienia to w żaden sposób równowagi pomiędzy jastrzębiami a gołębiami. Dlatego też z punktu widzenia rynku walutowego taki ruch nie ma praktycznych implikacji. Oczywiście istnieje pewne prawdopodobieństwo, że napływające dane makro z polskiej gospodarki oraz wydarzenia w regionie skłonią niektórych gołębi do zmiany nastawienia. Ciekawa będzie decyzja listopadowa a w szczególności nowa projekcja NBP. Dziś poznamy wskaźnik CPI dla Polski. Wynik w okolicach prognoz lub wyższy powinien umocnić złotego. Cały czas czynnikiem hamującym aprecjację PLN jest siła dolara oraz spadki na giełdach.