Fed jastrzębi, dolar słabszy

Rezerwa Federalna robi kolejny krok w stronę normalizacji polityki monetarnej. Zbierzmy zatem rzeczy, które uległy zmianie. Tak jak pisałem wczoraj potwierdziło się, że redukcja skupu aktywów ulegnie przyspieszeniu do 30 mld USD miesięcznie, co oznacza, że QE zakończy się pod koniec I kwartału a nie w połowie roku, jak jeszcze w listopadzie wynikało. Fed zauważa również, że spełniony został ważny warunek wstępny dla podwyżek stóp procentowych. Inflacja przekroczyła 2 proc. i pozostanie powyżej tego poziomu „przez pewien czas”. Decydenci zamierzają utrzymać stopy na niezmienionym poziomie (0,00-0,25 proc.) do czasu, aż osiągnięty zostanie również cel pełnego zatrudnienia (to ma nastąpić w przyszłym roku). Tak czytamy w oświadczeniu. Choć na konferencji prasowej Powell powiedział, że może być konieczne podniesienie kosztu pieniądza zanim osiągnięty zostanie warunek dotyczący rynku pracy.

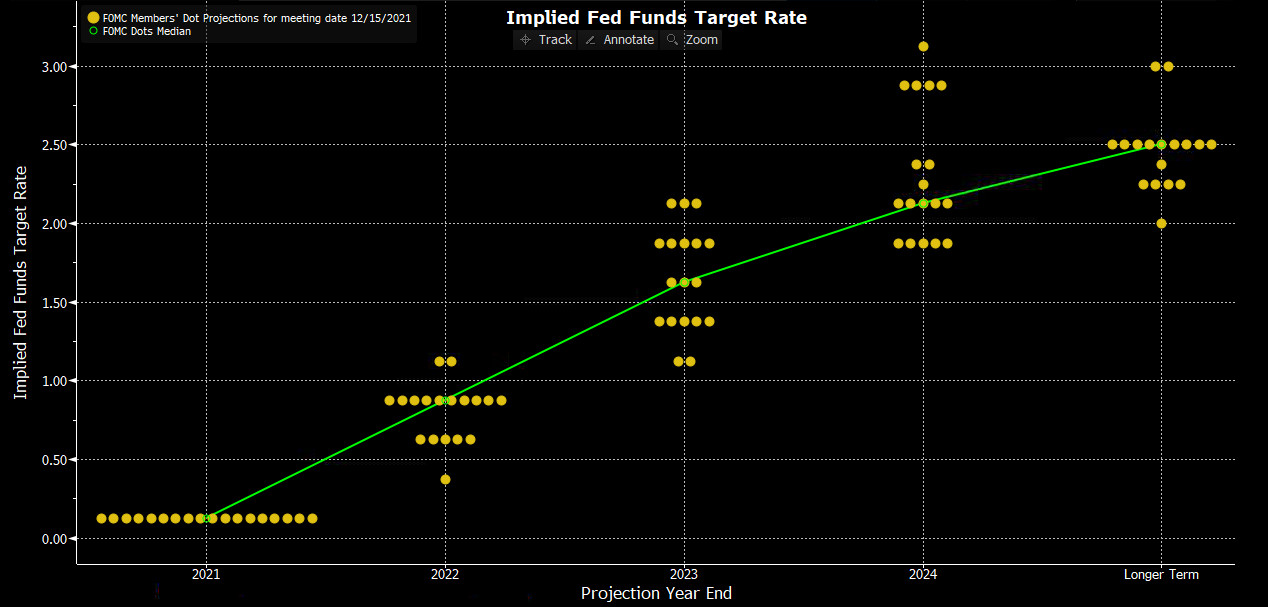

Do jastrzębich sygnałów należy również zaliczyć zmiany na wykresie kropkowym, pokazującym oczekiwania członków FOMC do kształtowania się przyszłych poziomów stóp. W tym momencie wszyscy decydenci liczą na podwyższenie ich, podczas gdy w ostatniej wrześniowej projekcji tylko ich połowa widziała ruch w górę. Mediana pokazuje trzy zmiany w przyszłym roku, kolejne trzy w 2023 oraz dwie w 2024.

Wykres "kropkowy" ukazujący medianę oczekiwań członków FOMC co do stóp procentowych w przyszłości, źródło: Bloomberg

Uczestnicy spotkania przedstawili zaktualizowane projekcje gospodarcze. Nie jest zaskoczeniem, że biorąc pod uwagę trend cenowy, oczekują oni wyraźnie wyższych stóp inflacji w tym i przyszłym roku. Obniżona została projekcja stopy bezrobocia. W 2022 r. uczestnicy spotkania zakładają stopę na poziomie 3,5%, czyli pełne zatrudnienie. Powell widzi znacznie silniejszą gospodarkę w porównaniu z ostatnim cyklem, co również wymaga szybszej reakcji polityki monetarnej.

Z reakcji rynku widoczne jest, że to wszystko stanowiło zbyt mało, żeby dolar ponownie umocnił się. Szybszy „tapering” jak również zapowiedź trzech podwyżek w przyszłym roku – to wszystko było zdyskontowane przez rynek. Wall Street nie przestraszyła się cyklu zacieśniającego, a dolarowe byki nie wykazały się dużą determinacją. Patrząc na mocno wykupionego USD i brak na horyzoncie ewidentnego paliwa do dalszej aprecjacji, możliwe, że na głównej parze walutowej zobaczymy w najbliższym czasie korektę wzrostową nawet w kierunku 1,15.

Przed nami jeszcze decyzje EBC oraz Banku Anglii. Wszystko to może być dodatkowym katalizatorem zmienności na EUR oraz GBP. Lagarde ogłosi zapewne wygaśnięcie PEPP w marcu 2022 i możliwe że program APP zostanie „podkręcony” co wykluczy podwyżki stóp w przyszłym roku. Z kolei na „Wyspach” dane makro dają podstawy do podniesienia stóp. Pandemia jednak może być tym czynnikiem, który wykluczy taki ruch na dzisiejszym posiedzeniu.

Złoty jest stabilny. Wczoraj po godzinie 20 nasza waluta względem euro uległa lekkiej aprecjacji, jednak dziś o poranku kurs EUR/PLN wraca na nieco wyższe poziomy. Jeśli wzrosty na giełdach utrzymają się a korekta na głównej parze walutowej zacznie się realizować, wówczas złoty ma szansę na umocnienie a przełamanie kluczowej linii trendu wzrostowego na EUR/PLN może się zmaterializować.