EBC ma twardy orzech do zgryzienia

Należy wspomnieć, że w lipcu Christine Lagarde zakomunikowała, że na wrześniowym posiedzeniu możliwa jest zarówno kolejna podwyżka, jak i pauza. Szefowa EBC podkreśliła zależność od danych napływających w okresie ostatnich 2 miesięcy.

Perspektywy gospodarcze w strefie euro uległy w ostatnim czasie znacznemu pogorszeniu a wskaźniki wyprzedzające wskazują na recesję. Spadający popyt na nowe kredyty, zarówno ze strony gospodarstw domowych, jak i przedsiębiorstw, nie wróży dobrze przyszłej aktywności. Wskaźniki PMI znajdują się najniżej od wielu miesięcy. Prawdopodobnie EBC będzie zmuszony skorygować swoje prognozy wzrostu. Jeszcze w czerwcu szacunki wskazywały dynamikę PKB na poziomie 1,5 proc. w 2024 roku. Tu zobaczymy prawdopodobnie rewizję w dół.

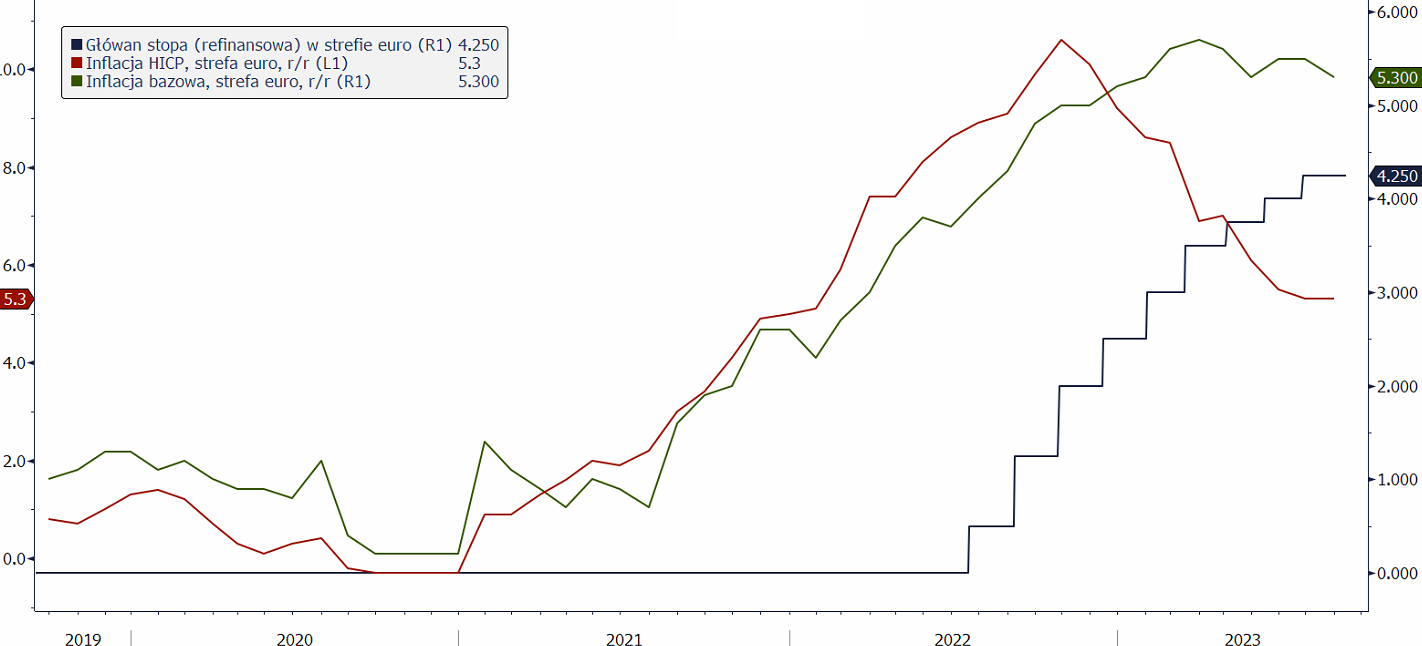

W przypadku inflacji, ta znacznie spadła w przypadku miary zasadniczej, jeśli porównamy obecne poziomy (5,3 proc. r/r) do tych, obserwowanych w październiku minionego roku (10,6 proc.). Bazowy wskaźnik nie został jednak zredukowany jakoś bardzo. Tu mamy redukcję z poziomu 5,7 proc. r/r (w marcu 2023 r.) do 5,3 proc. r/r (w lipcu). Spadek pierwszej miary z pewnością będzie zauważony, jednak brak znacznego postępu w odczycie „core” może martwić EBC. W kolejnych miesiącach spadek dynamiki powinien być kontynuowany. Nie tylko ceny żywności zaczęły faktycznie spadać, ale także oczekiwania dotyczące cen sprzedaży zarówno w przemyśle, jak i usługach obniżyły się, pomimo niedawnego odbicia, co odzwierciedla słabszą presję cenową. Zaczną też znikać niemieckie efekty bazy sprzed roku (trzymiesięczne bodźce fiskalne).

Stopa refinansowa oraz miary inflacji, strefa euro, źródło: Bloomberg

Dzisiejsza decyzja nie jest tak oczywista. Niektórzy członkowie Rady należący do obozu „jastrzębi” wciąż są za podwyżkami, argumentując to faktem, że problem inflacji nie został jeszcze zażegnany. Wzrost płac oraz cen usług jest wciąż problemem aktualnym i wszystko wskazuje na to, że jeszcze przez pewien czas ta tendencja będzie się utrzymywać w gospodarce. O ile prognozy wskazują, że inflacja zasadnicza może osiągnąć 2 proc. w przyszłym roku, to wskaźnik bazowy raczej ustabilizuje się w okolicach 3 proc.

Protokół z ostatniego posiedzenia jak również ostatnie wypowiedzi płynące z instytucji sugerują, że EBC wciąż jednak ma większą tolerancję na negatywne niespodzianki dotyczące wzrostu gospodarczego niż na nieoczekiwane zmiany inflacji, co przemawia za jeszcze jednym ruchem w górę.

Rynek jest zainteresowany nie tylko tym, że stopy zostaną utrzymane dziś czy podniesione, ale również tym co stanie się później. Inwestorzy dostrzegają pewne szanse na to, że EBC może obniżyć stopy procentowe w przyszłym roku, co prawdopodobnie jest również wynikiem spowolnienia gospodarczego. Jednak ze względu na uporczywość inflacji bazowej, taki scenariusz moim zdaniem jest mniej prawdopodobny.

Podsumowując, dane z tych ostatnich 2 miesięcy wskazały na swego rodzaju scenariusz stagflacji w strefie euro ze spadającymi wskaźnikami zaufania oraz utrzymującą się na wysokim poziomie inflacją. To skomplikowana mieszanka, która powoduje, że instytucja ma twardy orzech do zgryzienia.

Moim zdaniem reakcja rynkowa będzie asymetryczna. Podwyżka stóp prawdopodobnie umocni euro i wówczas powinniśmy zobaczyć większą reakcję niż w przypadku ogłoszenia pauzy, która raczej przyczyni do dalszej deprecjacji, ale ruch ten powinien być ograniczony. Dużo będzie zależeć od dalszej komunikacji na konferencji prasowej. Pozostawienie otwartych drzwi na dalsze zacieśnianie warunków monetarnych ograniczy spadek wartości wspólnej waluty.