Tydzień jak doktor Jekyll i pan Hyde

AUD: gwiazda tygodnia szybko straci blask

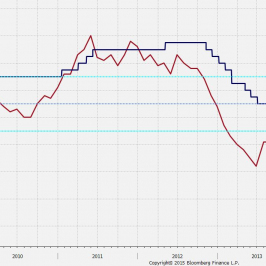

Mimo to w drugiej części tygodnia nowe wieloletnie minima zanotowały złoto i miedź. Przez cały tydzień pod presją była ropa. W takim środowisku (na pierwszy rzut oka paradoksalnie) najsilniejszą z walut G-10 okazał się dolar australijski. Odbicie zawdzięczane jest czynnikowi lokalnemu - fenomenalnym danym z rynku pracy. Uważamy jednak, że stwarza ono okazję do odnawiania krótkich pozycji w dolarze australijskim. Historycznie waluta ta jest bardzo mocno skorelowana z indeksem giełdy LME, który jest obliczany w oparciu o ceny sześciu najważniejszych metali przemysłowych. Nowe minima indeksu i umocnienie dolara australijskiego w naszej ocenie są nie do pogodzenia. Drugą najsilniejszą walutą był funt szterling, który pomimo słabszych danych z rynku pracy (w zakresie wynagrodzeń) odrabiał osłabienie z ubiegłego tygodnia wynikające z gołębiego zwrotu w polityce monetarnej Banku Anglii.

Siła złotego, słabość GPW

3,4 proc. r/r - w takim tempie rozwijała się w III kwartale polska gospodarka. Dynamika PKB bliska prognozie TMS Brokers (3,5 proc. r/r), ale powyżej konsensusu na poziomie 3,3 proc. r/r. Odczyt jest wstępny - GUS nie podał poszczególnych składowych. Dodatkowo zrewidowano dane o inflacji CPI w październiku. Ceny konsumenckie były o 0,7 proc. niższe niż w tym samym okresie ubiegłego roku. Deficyt na rachunku obrotów bieżących uległ natomiast wyraźnemu pogłębieniu i wyniósł 959 mln euro. Konsensus w zakresie salda C/A wynosił -437 mln euro a nasze prognozy zakładały odczyt na poziomie -782 mln. Nasza prognoza okazała się w rezultacie trzecią najtrafniejszą na rynku - zmaterializowały się nasze oczekiwania w zakresie kurczenia się nadwyżki handlowej. Podaż pieniądza M3 wykazała dynamikę 9,2 proc. Nasza prognoza 9,0 proc. była najwyższa na rynku (konsensus 8,4 proc.) i najbliższa faktycznemu odczytowi.

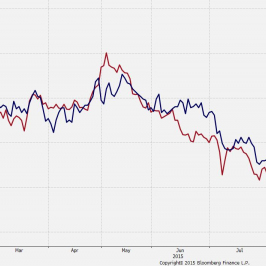

EUR/PLN nie zareagował na żadne z piątkowego wysypu danych, ale tydzień kończył kilka groszy poniżej poziomów z poniedziałku. Szybkie tempo wzrostu przy płytszej deflacji stanowią solidny fundament dla prognoz zakładających umocnienie polskiej waluty. Pogląd ten wspierają tylko przyzwoite dane o tempie wzrostu u naszych najważniejszych partnerów handlowych połączone z nieuchronnym rozszerzeniem luzowania w strefie euro. Jednocześnie podtrzymujemy nasz osąd, że premia za ryzyko polityczne jest ciągle zbyt wysoka. Jej stopniowe wymazywanie będzie szło w parze z osuwaniem się EUR/PLN w kierunku 4,20. Jeśli mowa o lokalnym rynku to warto wspomnieć o słabości WIG20. Indeks osunął się do 2000 punktów, głównie za sprawą przeceny KGHM. Lubiński konglomerat rozczarował wynikami kwartalnymi, a na domiar złego miedź w Londynie kosztowała w tym tygodniu najmniej od 2009 roku.

EUR: brak argumentów za kupnem

Mniej restrykcyjna polityka fiskalna, luźna polityka ECB, niskie ceny paliw oraz poprawa kondycji rynku pracy. Te czynniki zwiększają dochód do dyspozycji europejskich gospodarstw domowych i powodują, że spożycie wewnętrzne jest motorem gospodarki strefy euro. W trzecim kwartale rozwijała się ona w podobnym tempie jak w drugim, dynamika PKB spowolniła z 0,4 do 0,3 proc. kw./kw. Przyzwoity wzrost w strefie euro nie jest w stanie oddalić perspektywy rozszerzenia QE i cięcia stóp przez ECB w grudniu i tym samym okazać się wsparciem dla wspólnej waluty. Ultraluźna polityka monetarna i ożywienie to natomiast kombinacja dobra i dla europejskich rynków akcji i dla złotego (oraz innych walut regionu). Uważamy, że sprzedaż rajdów kursu eurodolara pozostaje optymalną strategią. Podaż powinna aktywizować się już w okolicach 1,08. Czynnikiem, który zagraża rajdowi dolara mogą stać się komentarze decydentów dotyczące jego siły. Indeks dolarowy jest co prawda dość wyraźnie poniżej szczytów z pierwszej części roku, ale dla władz monetarnych ważniejsza jest efektywna siła waluty, czyli indeks ważony obrotami handlowymi. A ta miara znajduje się jedynie minimalnie poniżej wrześniowych, wieloletnich maksimów. Druga szansa na obicie EUR/USD to powrót obaw o los gospodarki wschodzące. Euro odgrywa rolę waluty fundującej i odpływ kapitału ze świata EM windowałby kurs zgodnie ze schematem obserwowanym w wakacje.

Przyszły tydzień:

W strefie euro zostaną publikowane rewizja inflacji HICP oraz indeks ZEW. Więcej danych o wysokiej randze napłynie z Wielkiej Brytanii: będą to inflacja oraz sprzedaż detaliczna. W przypadku Kanady w piątek poznamy w jednym momencie taki sam zestaw odczytów. W USA opublikowane zostaną wskaźniki obrazujące kondycję przemysłu (NY Empire State oraz dynamika produkcji przemysłowej), dane z rynku nieruchomości oraz wskaźniki inflacyjne. Ważny dla korony norweskiej będącej pod presją taniejącej ropy będzie odczyt dynamiki PKB.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne