Rośnie ryzyko trwałej inflacji

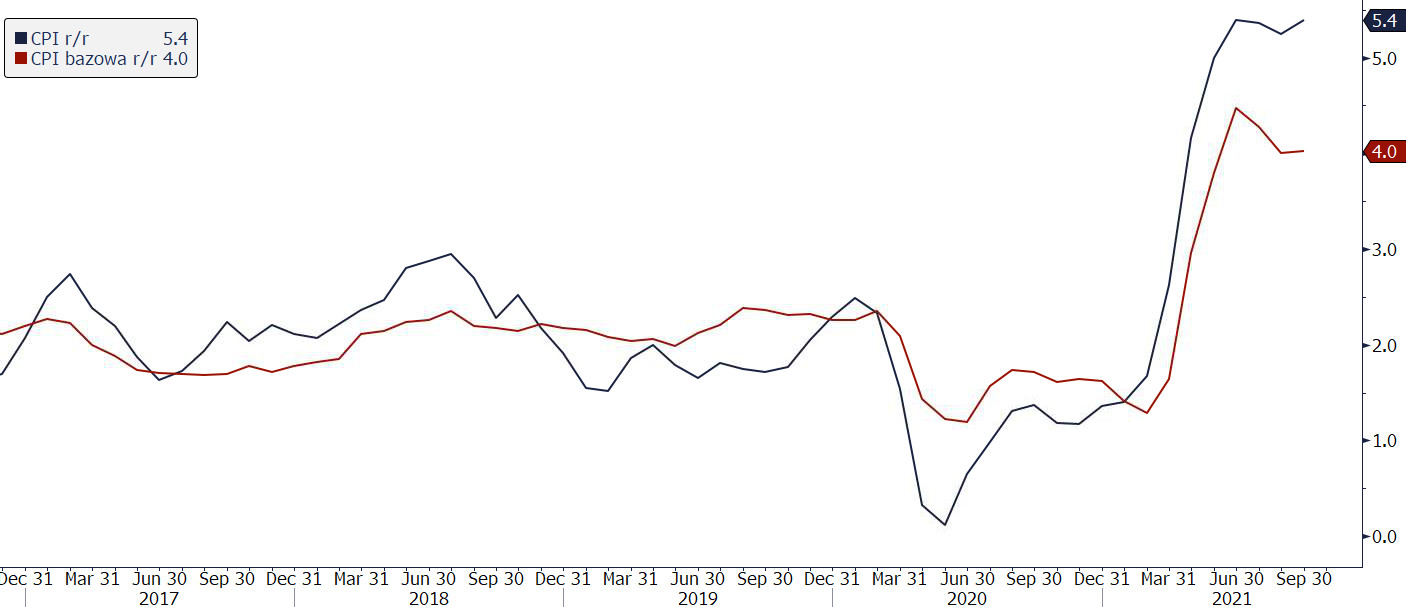

CPI w USA wzrósł do poziomu 5,4 proc. r/r (oczekiwano 5,3 proc.). Inflacja bazowa wypadła tak samo jak miesiąc wcześniej (4 proc. r/r). Zmiany miesiąc do miesiąca wynosiły 0,4 proc. oraz 0,2 proc. (core). Inflacja jest napędzana w dużej mierze przez rosnące czynsze mieszkaniowe. Stanowią one około jednej trzeciej całego koszyka i zmieniają się raczej powoli. Rosły one już na przełomie wiosny i lata. Nadal widać tendencje zwyżkową. Wzrost czynszów (za wynajem) od sierpnia do września był najwyższy od 2001 roku, a czynszów dla właścicieli mieszkań od czerwca 2006 rok. CPI zostało ograniczone przez znaczące spadki cen wynajmu aut (-2,9 proc.), samochodów używanych (-0,7 proc.), hoteli (-0,6 proc.) oraz biletów lotniczych (-6,4 proc.). Rynki pomału się normalizują. Niektóre ceny po dynamicznych wzrostach ulegają korekcie. Ogólnie rzecz biorąc, inflacja cen towarów nadal spada, podczas gdy inflacja cen usług umiarkowanie rośnie. Popyt na trwałe dobra konsumpcyjne nie jest już na ekstremalnie wysokim poziomie, ale nie można powiedzieć, że wrócił on do normalnego poziomu z przed pandemii.

Inflacja CPI i bazowa w USA, zmiana r/r, źródło: Bloomberg

Ze względu na średnioterminowe ryzyka inflacyjne uważamy, że FOMC zdecyduje się na ograniczenie zakupu aktywów już w listopadzie. Wytracenie w ostatnim czasie impetu gospodarki USA nie powinno odwieść Fed od tej decyzji. Z resztą wczorajsze minutki dodatkowo potwierdziły taki scenariusz. Choć nie była to informacja nowa i raczej już została uwzględniona w cenach.

Reakcja dolara na CPI była w pierwszym momencie właściwa. To znaczy „zielony” umocnił się, jednak w późniejszych godzinach waluta amerykańska oddała wszystko to co zyskała wcześniej. Dziś o poranku widzimy przełamanie poziomu 1,16. Wszystko wskazuje na to, że zaczynamy większe odbicie na EUR/USD, mimo, że poziom 1,15 nie został ostatecznie osiągnięty. Rynek potrzebuje czegoś nowego, żeby nadal wyceniać normalizację polityki pieniężnej. Start taperingu dość mocno został zdyskontowany w ostatnich tygodniach. W tym momencie umocnienie dolara byłoby możliwe, gdyby rynek dowiedział się o szacunkowej dacie pierwszej podwyżki stóp procentowych. Na ten temat FOMC nadal milczy.

PLN kolejny dzień ulega aprecjacji. Trochę jakby rynek oczekiwał wyższego odczytu inflacji CPI w piątek i już teraz wyceniał prawdopodobne kolejne podwyżki stóp procentowych jeszcze w tym roku. EUR/PLN schodzi poniżej 4,57. Nadal istnieje duża przestrzeń do umocnienia polskiej waluty. Przy wysokich odczytach inflacyjnych (piątek 10:00) oczekuję zejścia pary walutowej w okolice 4,54.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne