Raport miesięczny FX: kwiecień 2019

Kwiecień zaczął się mocnym akcentem na fali lepszych danych z chińskiej gospodarki. Silne odczyty indeksów PMI dla przemysłu (prywatnego i rządowego) zostały odebrane jako pierwsze oznaki stabilizacji i wyjścia z dołka po przejściowym spowolnieniu. Chociaż kolejna odsłona PMI (za kwiecień) pokazała lekkie cofnięcie indeksów (ale wskaźniki pozostały ponad 50 pkt.), nie widzimy w tym zagrożenia. Rynek ma świadomość, że rządowe programy pomocowe i ekspansja monetarna potrzebują czasu na pełne oddziaływanie na gospodarkę, więc owoce tych działań w pełni pojawią się bliżej połowy roku. Jest to też sygnał dla władz w Pekinie, że jeszcze nie można odtrąbić sukcesu i myśleć o ograniczaniu bodźców wspierających gospodarkę. Pozostajemy w korzystnym dla sentymentu schemacie, że zła wiadomość (słabsze dane) to dobra wiadomość (gwarancja podtrzymania interwencji).

Bardziej skomplikowane jest tło makroekonomiczne w strefie euro. Odbicie Państwa Środka jeszcze nie znalazło odzwierciedlenia w poprawie nastrojów niemieckich przedsiębiorców, a sektor motoryzacyjny nie może stanąć na nogach po zeszłorocznych zmianach regulacyjnych. We Francji wciąż widać szoki wtórne po proteście żółtych kamizelek. Ale unia walutowa to nie tylko Niemcy i Francja i jak można wnioskować po wstępnych szacunkach PKB za I kw., ożywienie we Włoszech i Hiszpanii oferuje solidną przeciwwagę. Z perspektywy oceny strefy euro i państw ościennych to może wystarczyć, by osłabić obawy o szuranie wzrostu gospodarczego po dnie z pozytywnymi implikacjami dla np. gospodarek nordyckich i Europy Środkowo-Wschodniej.

USA pozostaje w innej lidze. PKB w pierwszym kwartale wzrosło o 3,2 proc., niemal o 1 pkt proc. więcej niż oczekiwano i odnotowano kwartał wcześniej. Ostatnie prognozy zmierzania największej gospodarki świata ku recesji trafiły do kosza, ale dla Rezerwy Federalnej jeszcze nie nastał czas wyłączenia trybu alarmowego. Wzrost w USA przyspiesza, ale nie generuje presji inflacyjnej. Potwierdzona została tendencja w większości gospodarek rozwiniętych, która bankierów centralnych przyprawia o ból głowy. Nie inaczej jest z decydentami w Fed, którzy dostali jeden argument więcej za tym, by nie wracać do podwyżek stóp procentowych. Rynek wycenia już jedną pełną obniżkę o 25 pb przed końcem 2019 r., a dla USD oznacza to istotny balast hamujący ewentualne umocnienie. Jednocześnie mix silnego wzrostu gospodarczego w największej gospodarce świata przy nie-restrykcyjnym podejściu Fed jest idealnym środowiskiem dla apetytu na ryzyko.

Apetyt na ryzyko ma się dobrze, o czym świadczą chociażby kolejne wielomiesięczne szczyty na indeksach giełdowych. Jednak waluty ryzykowne prawie w ogóle nie korzystają z rajdu ryzyka widocznego wśród innych klas aktywów. Powodem są wzajemnie znoszące się zależności. Nurt nadaje zmiana oczekiwań względem perspektyw USD. Fed i Biały Dom robią wszystko, by podtrzymać ożywienie, jednak ich działania wywołują efekty uboczne. Rezygnacja Fed z podwyżek stóp procentowych w tym roku jest zachętą do rajdu na Wall Street, ale jednocześnie wysyła sygnał, że w gospodarce coś jest nie tak. Dodatkowo przy gołębim zwrocie Fed w tym samym kierunku zmuszone są podążać inne banki centralne, jeśli nie chcą nadmiernej aprecjacji własnych walut względem dolara. Niezależnie od tego, co bankierzy myślą o perspektywach gospodarczych i co zamierzają zrobić w kolejnych miesiącach, nie ma obecnie sensu przesadnie dzielić się swoim optymizmem, kiedy całe otoczenie przyjmuje zwrot w gołębią stronę. Ofiarą takiego myślenia w mijającym miesiącu stały się CAD i SEK. Przez nikogo nieproszony Bank Japonii dodał do komunikatu, że zamierza utrzymywać rekordowo niskie stopy co najmniej do wiosny przyszłego roku. Nikt racjonalnie nie zakładał, że bank może podnosić stopy procentowe wcześniej, więc to zdanie nic nie zmienia w percepcji rynku, a jednak BoJ najwyraźniej uznał, że trzeba podkreślić ultra-gołębie nastawienie. Tylko w przypadku AUD i NZD rozczarowujące dane o inflacji dają solidne argumenty, by budować oczekiwania na obniżki stóp procentowych, jeśli jednak Chiny pokażą siłę, a Fed zachwieje pozycją USD, straszna wizja aprecjacji lokalnych walut może się ulotnić, zanim przyjdzie czas posiedzeń RBA i RBNZ.

Na rynek głównych walut wraca bałagan. Niemal za każdą walutą stoi gołębi bank centralny. Bardzo niewygodne do tradingu jest rozgrywanie różnicy w relatywnej wartości walut przez porównywanie, co jest bardziej, a co mniej słabe. Jest to trudne, gdyż nawet jeśli któraś waluta może wydawać się „mniej brzydka”, pozostaje wrażliwa na negatywne zaskoczenia (w danych, w stanowisku banku centralnego). Cierpliwość, zależność od napływających danych, „wait-and-see” stały się obowiązkowym elementem każdego komunikatu wychodzącego z banku centralnego. Inwestorzy nie są ślepi i widzą, co się dookoła dzieje. Jest zbyt łatwo wykonać błędny krok i znaleźć się po niewłaściwej stronie rynku, kiedy czekający na uboczu kapitał zacznie masowo być zaciągany do pracy i wywoła silną zmianę w wycenie. To czekanie nie może trwać w nieskończoność i historycznie zwykle poprzedza gwałtowny skok zmienności. Sądzimy, że przy perspektywie poprawy danych makro podsycanej łagodnym nastawieniem banków centralnych, rajdy ryzyka jest coraz bardziej prawdopodobny.

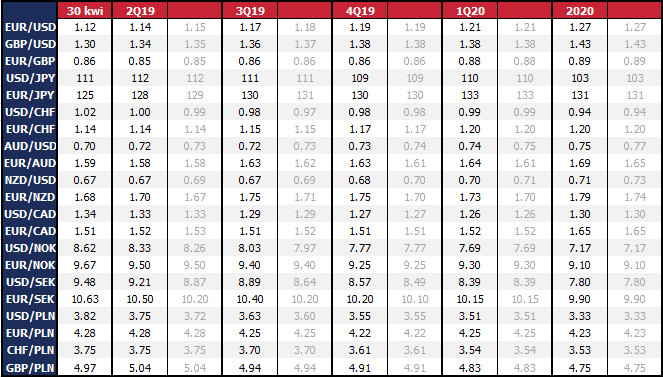

Nasze prognozy w większości pozostały bez zmian względem poprzedniego miesiąca. Rozczarowujące odczyty inflacji z Australii i Nowej Zelandii podnoszą ryzyko obniżki stóp procentowych RBA i RBNZ, co zmusza nas do rewizji w dół ścieżek dla AUD i NZD. Obniżyliśmy też prognozy SEK po tym, jak Riksbank wyraźnie stonował swoje dotychczas jastrzębie nastawienie i odsunął prognozę kolejnej podwyżki na koniec roku lub na początek 2020 r., a dalsze podwyżki będą postępować w wolniejszym tempie. Nasz scenariusz bazowy dla EUR okazał się nazbyt optymistyczny (i musiał ulec skromnej rewizji), jednak uparcie będzie bronić wizji przyspieszenia ożywienia gospodarki Eurolandu, co powinno odmienić dyskusję wokół perspektyw polityki EBC z powrotem ku przybliżaniu terminu pierwszej podwyżki (naszym zdaniem w I poł. 2020 r.).

Nie mamy podstaw, by zmienić cokolwiek w ocenie sytuacji złotego, który jest mniej więcej w tym samym położeniu, co miesiąc temu. Złoty pozostaje uśpiony z minimalnym śledzeniem wahań nastrojów na rynkach zewnętrznych. Stabilność skłania nas do utrzymania ścieżki powolnego umocnienia w drugiej części roku.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne