Przed FOMC: jeszcze nie czas na zmiany

Pytania stawiane przed Fed są uniwersalne dla większości banków centralnych:

- czy poprawa sytuacji gospodarczej po pandemii jest wystarczająca, aby rozpocząć proces odchodzenia od ultra-łagodnej polityki monetarnej?

- czy wzrost inflacji jest spowodowany wyłącznie czynnikami przejściowymi, a może kryje się w nim trwały efekt?

- czy nadszedł moment dla dyskusji o wygaszaniu programu skupu aktywów (tzw. z ang. „tapering”) i jak to się ma dla timingu pierwszej podwyżki stóp procentowych?

Fed systematycznie powtarza, że oczekuje „znacznego postępu” w kierunku osiągnięcia celów pełnego zatrudnienia i inflacji, zanim przejdzie do ograniczania tempa skupu aktywów. Dlatego analiza danych pozostaje kluczowa.

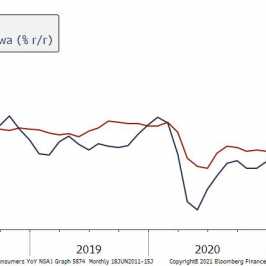

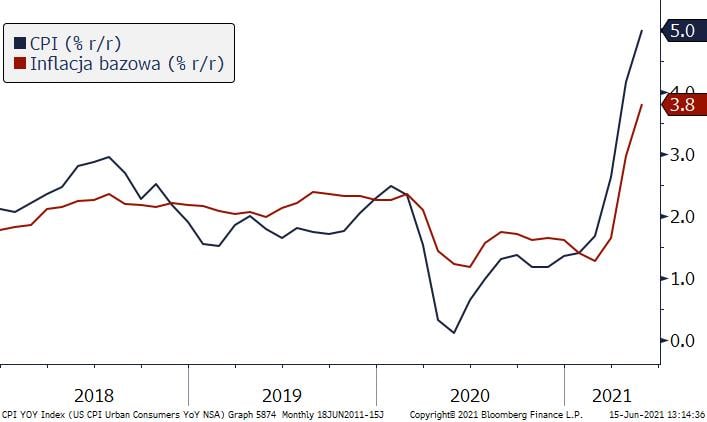

W maju inflacja CPI w USA kolejny raz wzrosła mocniej od prognoz i wynosi już 5,0 proc. r/r. W dużym stopniu jest to zasługa zmiennych cen energii oraz wpływu efektów niskiej bazy z 2020 r. oraz zakłóceń spowodowanych nieodbudowanej po kryzysie podaży do szybko odradzającego się popytu. Jakkolwiek w przyszłym roku presja inflacyjna może istotnie osłabnąć, tak obecne wzrosty cen podbijają oczekiwania inflacyjne, dzięki czemu wyższe ceny mogą się utrwalić i przyszłoroczny spadek cen może być płytszy. To może budzić obawy członków Fed i skłaniać do wcześniejszej reakcji.

Wyraźny skok inflacji dalko ponad cel inflacyjny 2 proc. [Źródło: Bloomberg, TMS Brokers]

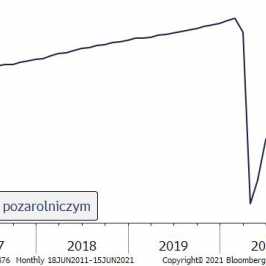

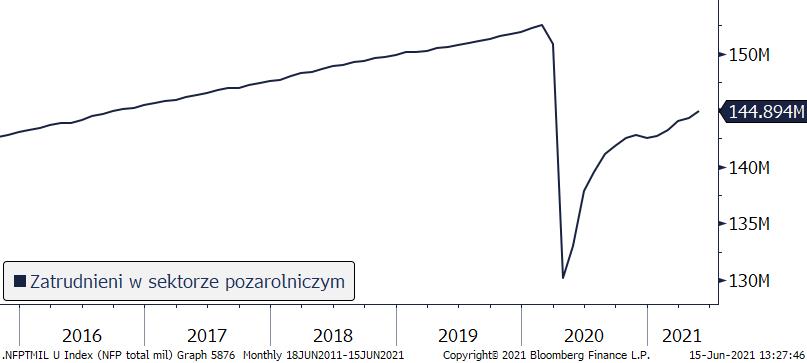

Jednak rynek pracy nie daje komfortu. W dalszym ciągu bez pracy pozostaje 7,6 miliona osób w porównaniu z sytuacją sprzed kryzysu. Po dużym rozczarowaniu danymi za kwiecień, maj przyniósł lepsze wyniki, jednak trudno tutaj o zawiązanie obiecującego trendu. Prezes Fed Powell postawił warunek serii pozytywnych danych z rynku pracy zanim dojdzie do dyskusji o ograniczaniu QE. Poprawa jest, ale za wolna.

Wciąz wiele nieodzyskanych miejsc pracy po kryzysie [Źródło: Bloomberg, TMS Brokers]

Stąd sytuacja nie jest do końca jednoznaczna, a przy komentarzach wiceprezesa Fed Claridy, że od teraz każde posiedzenie może przynieść zmiany w strategii, spotkania FOMC są ważnymi punktami kontrolnymi dla rynków.

Kluczowa uwaga w odniesieniu do czerwcowego komunikatu FOMC będzie dotyczyć języka dotyczącego dyskusji o wygaszaniu programu QE. Oczekujemy, że analizując razem inflację i rynek pracy Fed utrzyma dotychczasowy przekaz, że jest jeszcze „trochę czasu zanim znaczny postęp” zostanie osiągnięty. Jednocześnie powinno zostać podkreślone, że sytuacja w gospodarce ulega poprawie i perspektywy są optymistyczne, a Fed jest „zależny od danych” i gotowy do „używania narzędzi do przeciwdziałania niechcianym ryzykom” ucieczki inflacji na wyższe poziomy. Sądzimy, że Fed ma czas, aby poczekać na wykrystalizowanie się sytuacji na rynku pracy, w szczególności czy tempo przyrostu zatrudnienia przyspieszy, jak również jak żądania płacowe będą przekładać się na inflację. Zakładamy, że bardziej prawdopodobnym terminem dla rozpoczęcia dyskusji o redukcji QE będzie koniec trzeciego kwartału – wrześniowe posiedzenie FOMC lub wzmianki podczas sierpniowej konferencji bankierów centralnych w Jackson Hole. Taki termin pozostawałby w zgodzie z rynkowymi oczekiwaniami startu wygaszania QE w grudniu lub na początku 2022 r.

Jastrzębim ryzykiem będzie jasne zasygnalizowanie, że dyskusja o przyszłości programu skupu aktywów już się rozpoczęła. Jakkolwiek nie oznacza to od razu przybliżenia terminu startu procesu, dla rynku będzie do impuls do podwyższenia ryzyka dla zmniejszenia tempa skupu jeszcze na jesieni.

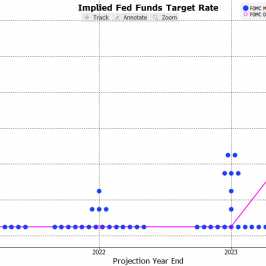

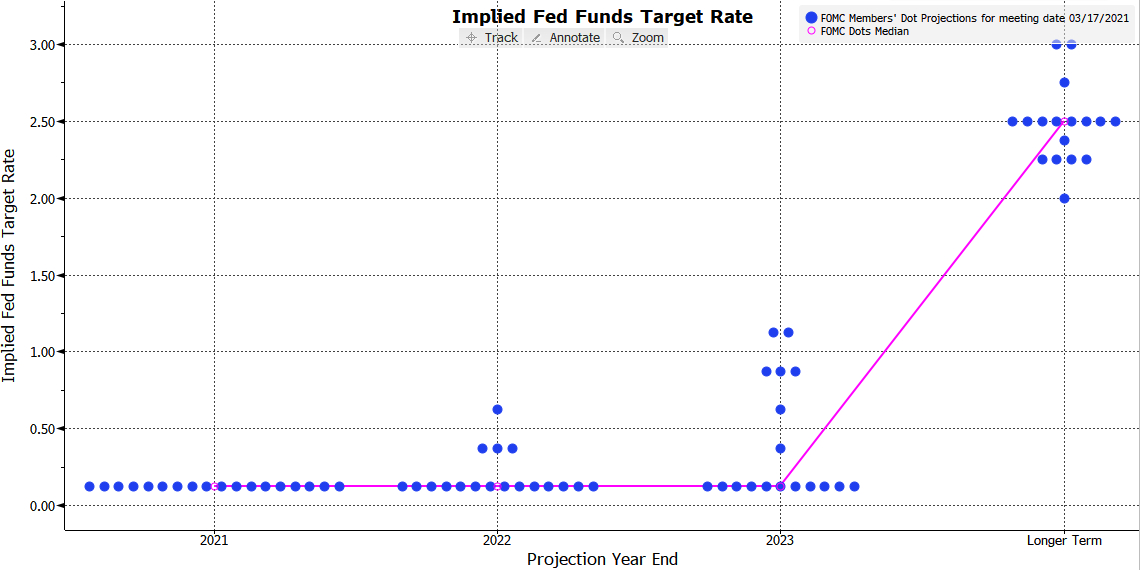

Projekcja ścieżki stopy rezerw federalnych (tzw. dot plot) powinna odzwierciedlać poprawę perspektyw gospodarczych i wyższe odczyty inflacji, w efekcie czego mediana na koniec 2023 r. powinna sygnalizować jedną podwyżkę (wobec braku podwyżki w marcowej projekcji). Nie powinien być to jednak jastrzębi sygnał dla rynku, biorąc pod uwagę, że rynek stopy procentowej obecnie dyskontuje ok. dwie pełne podwyżki (50 pb) do tego czasu. Istotnym ryzykiem byłoby przesuniecie mediany na dwie podwyżki, jednak byłoby to równoznaczne z podwyższaniem prognozy przez 15 z 18 członków Komitetu (w porównaniu do 3 dla podwyższenia mediany o jedną podwyżkę). Nie spodziewamy, aby mediana dla 2022 r. miała ulec zmianie.

Tylko trzy "kropki" muszą ruszyć w góre, by ponieść medianę na koniec 2023 r. Aż piętnastu ruchów wymaga przesunięcie mediany o 50 pb [Źródło: Bloomberg, TMS Brokers]

Konferencja prezesa Powella powinna powielać przekaz komunikatu. Oczekujemy, że prezes Powell podkreśli, że Komitet jest daleki od osiągnięcia swoich celów. Może jednak przyznać, że formalne dyskusje na temat ograniczania QE mogą się wkrótce rozpocząć.

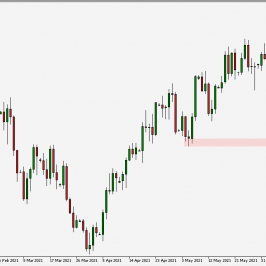

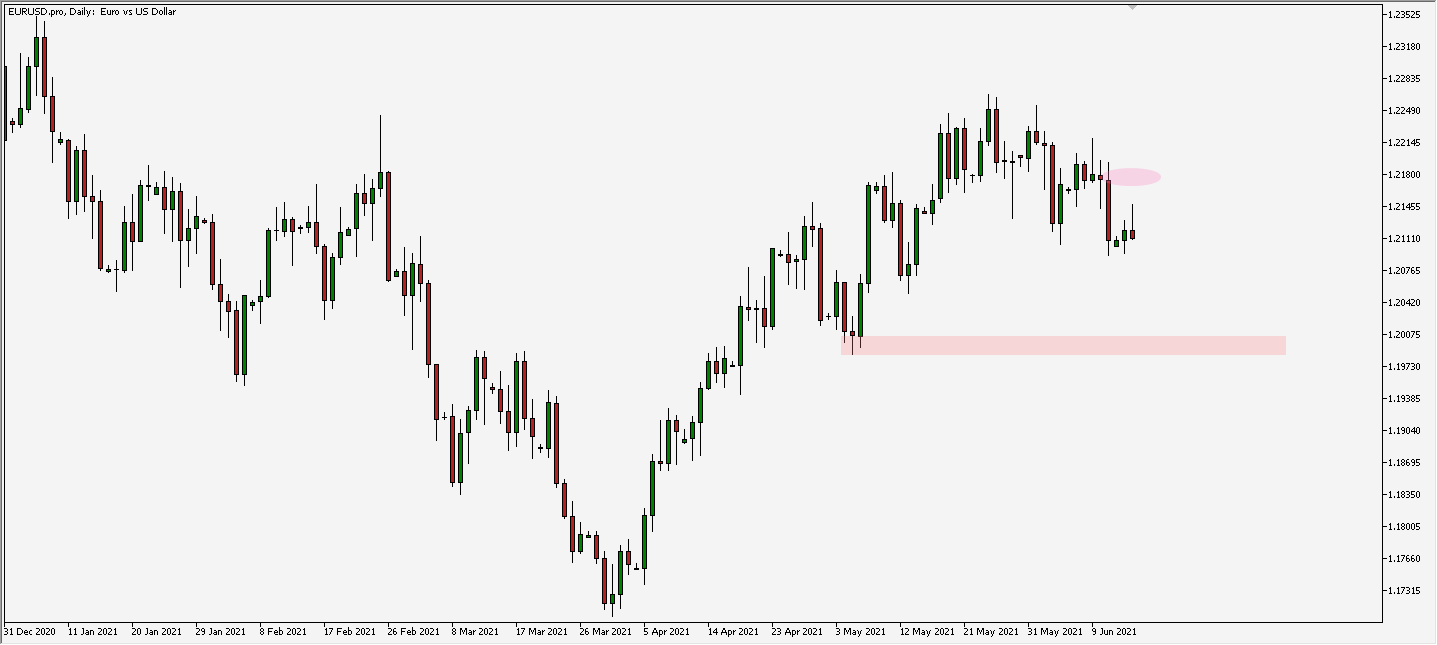

USD: rynek dolara jest świadomy gołębiego nastawienia Fed, ale jednocześnie dopuszcza zagrożenie jastrzębich wzmianek, co znalazło odbicie w redukcji ryzykownych pozycji i podbiciu wartości dolara pod koniec ubiegłego tygodnia. Spadek EUR/USD o ok. 50 punktów nie wyczerpuje całej skali ewentualnej reakcji na jastrzębie niespodzianki, a raczej sugeruje, jakiego scenariusza inwestorzy najbardziej się obawiają. Wyraźne sygnały startu dyskusji o wygaszaniu QE i/lub istotne przetasowania w projekcji stóp procentowych (prognoza dla 2023 r. wyższa niż jedna podwyżka) mogą zrzucić EUR/USD do 1,20. Brak istotnych zmian w przekazie powinien przynieść wymazanie ostatniej korekty i powrót pod 1,22.

W piątek EUR/USD odpadł od 1,22 i tam można wyznaczyć punkt wyjścia przed ustawianiem sie rynku przed FOMC

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 77% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne