Ostatni na placu boju

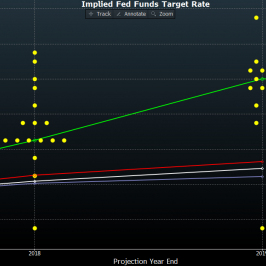

Wróćmy do Fed. Obecnie rynek z 96 - proc. prawdopodobieństwem wycenia podwyżkę stóp w środę i jednocześnie dyskontuje wzrost kosztu pieniądza na przestrzeni kolejnego roku o mikre 21 pb. Innymi słowy: w perspektywie do końca 2018 roku rynek wycenia - w zależności od przyjętej miary – dwie lub dwie i pół podwyżki mniej niż sugeruje to mediana wskazań członków FOMC.

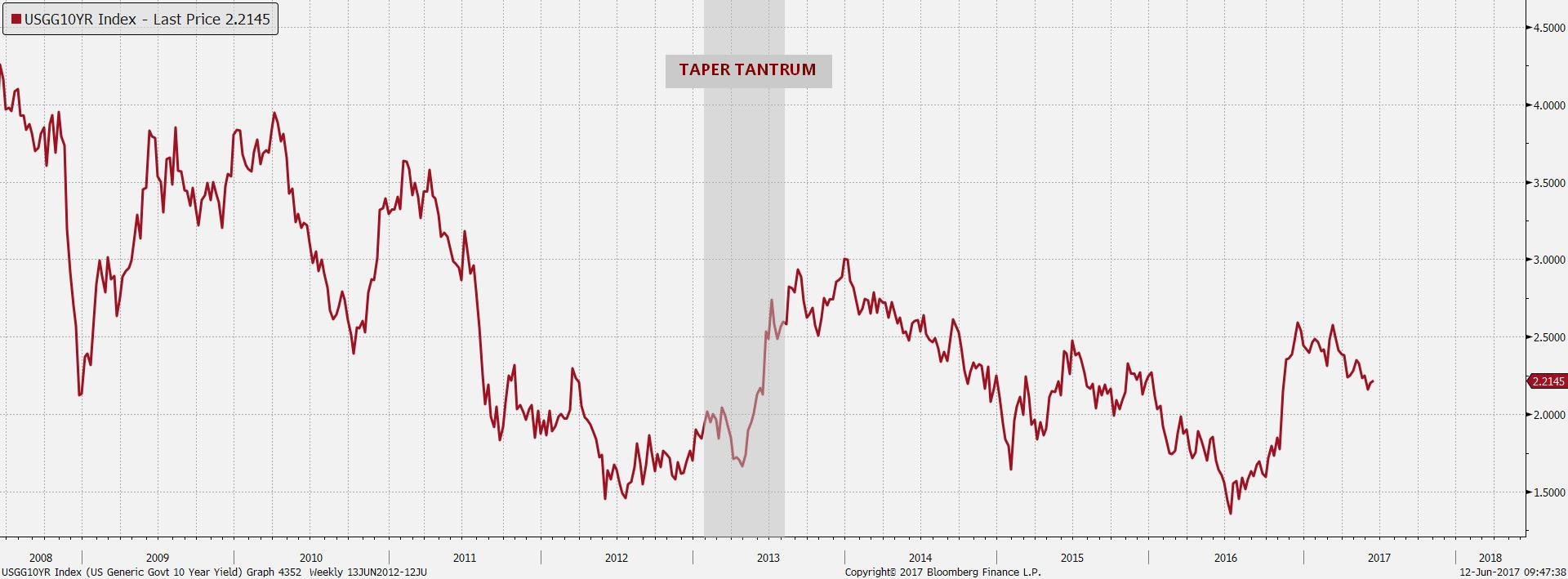

Do tego dodać należy, że w tym horyzoncie przyśpieszenie zacieśniania następować będzie poprzez kanał ograniczania sumy bilansowej, a nie większą liczbę podwyżek. A to przecież instrument, po który jeszcze nigdy nie sięgano. Przywołać można w tym kontekście moment, w którym Fed zmierzał ku rozpoczęciu wygaszania tempa skupu aktywów. Tzw. taper tantrum to okres silnych rynkowych turbulencji, w tym: wzrostu rentowności długu USA i umocnienia amerykańskiej waluty, zwłaszcza do walut emerging markets. Może to pokazywać, że rynek zmuszony do wyceny wpływu nowego, nieznanego bodźca ma tendencję to zbyt mocnego dyskontowania jego wpływu (tzw. overshooting). By zminimalizować ryzyko „powtórki z rozrywki” FOMC pewnie będzie dążyć by inwestorzy byli do tego lepiej przygotowani. Oczywiście nie spodziewamy się rozpoczęcia ograniczania sumy bilansowej wcześniej niż w grudniu, ale powolne przygotowywanie gruntu pod taki krok powinno być kwestią najbliższych tygodni (Jakckson Hole w sierpniu?). W każdym razie podwyżka i utrzymanie prognoz poziomu stóp na obecnym pułapie powinny wystarczyć, by wesprzeć dolara.

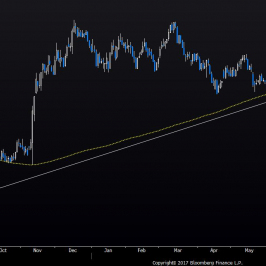

Warto zwrócić przy tym uwagę, na przebieg notowań na rynku długu USA. W przypadku papierów dziesięcioletnich większa część poprzedniego tygodnia to test ważnego wsparcia w okolicach 2,15 proc. Zostało ono na koniec tygodnia wybronione i dochodowość obecnie plasuje się powyżej 2,21 proc. Techniczny układ przemawia zatem za dalszym wzrostem sprzyjającym USD oraz stawiającym pod mocną presją waluty EM oraz metale szlachetne. Po drugie po ubiegłotygodniowym posiedzeniu ECB rynek nie powiedział naszym zdaniem ostatniego słowa w krótkoterminowej redukcji długiej pozycji na wspólnej walucie. Po wyborczej klęsce May spodziewamy się wstrzemięźliwości w kupowaniu funta. W przypadku AUD znakiem ostrzegawczym jest niemoc w wychodzeniu na nowe maksima i niezdolność do kontynuacji ubiegłotygodniowego rajdu pomimo pnących się do góry cen miedzi i odbicia kursu rudy żelaza. Sentyment na rynku ropy nie pozwala ciepło myśleć o dolarze kanadyjskim. Większość walut G-10 traci zatem swój czar, co może skłonić rynek do tego by łaskawszym okiem spojrzeć na mocno przecenionego USD.

Drugim motywem przewodnim notowań może stać się słabość rynku akcji. Ostra przecena gigantów rynku technologicznego z USA na piątkowej sesji (NASDAQ spadł 2,4 proc. o 3 proc. i więcej przeceniono Amazon, Aplhabeat, Apple i Facebooka) może być wykorzystana jako pretekst do zbudowania głębszego cofnięcia na wykupionych i podlegających ekstremalnie niskiej zmienności globalnych rynkach akcji. W takim scenariuszu waluty emerging markets również powinny znaleźć się pod dodatkową presją pogorszenia nastrojów inwestycyjnych.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne