Optymizm i spokój rządzą w ECB

ECB dostrzega siłę gospodarki, która rozszerza się także geograficznie, ale nie widzi żeby już teraz oddziaływało to na inflację (zwłaszcza bazową). Wśród decydentów jest silne i jednoznaczne przekonanie, że presja cenowa będzie stopniowo narastać, ale też świadomość, że proces ten jest jeszcze w zalążku. ECB jest (przesadnie?) pewne, że zaaplikowane potężne luzowanie odgrywa swoją rolę i teraz musi jedynie zaczekać na przelanie się poprawy sytuacji gospodarczej na płace i ceny. Dopiero jeśli to nie nastąpi, to możliwe będzie ponowne sięgnięcie po narzędzia luzowania, w tym rozszerzenie skupu aktywów (czasowe bądź ilościowe).

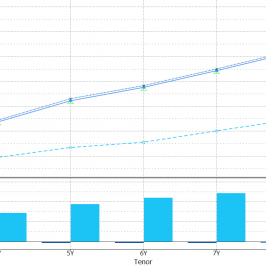

ECB nadal zakłada oczywiście, że stopy będą utrzymane na ekstremalnie niskim poziomie długo po zakończeniu programu QE. Jego obecny kształt pozostanie niezmieniony do końca roku, lub dłużej jeśli zajdzie taka potrzeba. Choć zaczyna brakować obligacji, które mogłyby zostać skupione przez ECB w ramach QE i obecnie nic nie wskazuje, że bardziej agresywny skup mógłby być niezbędny (szacujemy, że w II kwartale dynamika PKB Eurolandu wyniosła aż 2 proc. rok do roku), to z komunikacji nie usunięto zdania o możliwości rozszerzenia programu. Rada Prezesów była zgodna by nie zmieniać forward guidance na lipcowym spotkaniu. Czas na wnikliwą dyskusję nad przyszłością programu skupu aktywów przyjdzie podczas jesiennych posiedzeń Rady Prezesów.

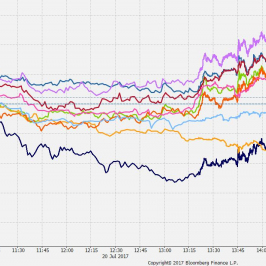

Ostatnie umocnienie euro nie przeszło niezauważone. W oczach władz monetarnych siła euro jest jednak tylko jednym z elementów składających się na warunki finansowe. Ostatnią rzeczą, którą ECB chciałoby obserwować jest ich potencjalnie negatywny wpływ na sferę realną. Na razie jednak nie ma silnych powodów do niepokoju.

Podsumowując: Rada Prezesów z wielkim zadowoleniem przyjmuje znaczną poprawę koniunktury i z optymizmem patrzy na perspektywy wzrostu i inflacji. W komunikacji zachowano status quo, losy programu QE rozstrzygną się jesienią – jednoznaczne potwierdzenie padło dziś z ust Draghiego. Nie dało to impulsu by rynek porzucił pozytywne nastawienie do euro, zwłaszcza przy dolarze tak słabym jak ostatnio. O losach aprecjacyjnego trendu decydować będą informacje z gospodarki, oczywiście zwłaszcza odczyty inflacji. Trudno oprzeć się wrażeniu, że śmiała wycena perspektyw polityki ECB jest zagrożeniem dla waluty i tworzy pole do rozczarowań. Odwrotnie: przyszłe kroki Fed są niedostatecznie wycenione i tworzą w szerszym horyzoncie szansę dla dolara. W szerszym horyzoncie, gdyż po dzisiejszym posiedzeniu nie ma powodów by z większym pesymizmem podchodzić do euro. W krótkim terminie scenariuszem bazowym pozostaje atak na 1,1620, czyli szczyt z maja 2016 roku.

Czytaj więcej na...

Niniejsza publikacja została przygotowany przez Dom Maklerski TMS Brokers S.A. (“TMS Brokers”) z siedzibą w Warszawie, ul. Złota 59 00-120 Warszawa, wpisaną do rejestru przedsiębiorców przez Sąd Rejonowy dla m. st. Warszawy w Warszawie XII Wydział Gospodarczy Krajowego Rejestru Sądowego pod numerem KRS 0000204776, NIP 526.27.59.131, kapitał w wysokości 3,537,560 PLN, w całości wpłacony, działający zgodnie z ustawą z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, wyłącznie na potrzeby klientów OANDA TMS Brokers.

TMS Brokers podlega nadzorowi Komisji Nadzoru Finansowego na podstawie zezwolenia z dnia 26 kwietnia 2004 r. (KPWiG-4021-54-1/2004)

Niniejsza publikacja jest publikacją handlową w rozumieniu art. 36 ust. 2 Rozporządzenia delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy.

Odbiorcy, tej publikacji przed podjęciem jakiekolwiek decyzji inwestycyjnej na podstawie niniejszej publikacji powinni zasięgnąć opinii doradcy finansowego.

TMS Brokers przy sporządzaniu niniejszej publikacji nie uwzględniał indywidualnych potrzeb i sytuacji danego inwestora. Inwestycje oraz usługi przedstawione lub zawarte w niniejszym dokumencie mogą nie być dla konkretnego inwestora odpowiednie, dlatego w razie wątpliwości dotyczących takich inwestycji, bądź usług inwestycyjnych zaleca się konsultację z niezależnym doradcą inwestycyjnym

Odbiorca niniejszego raportu musi dokonać własnej oceny, czy inwestycja w jakikolwiek instrument, do którego niniejsza publikacja się odnosi jest dla niego odpowiednia w oparciu o korzyści i ryzyka w nim zawarte biorąc pod uwagę jego własną strategię oraz sytuację prawną i finansową.

Żadna z informacji przedstawionych w niniejszej publikacji nie stanowi porady inwestycyjnej, prawnej, księgowej czy podatkowej lub oświadczenia, że jakakolwiek strategia inwestycyjna jest adekwatna lub odpowiednia z względu na indywidualne okoliczności dotyczące odbiorcy, jak również nie stanowi w żaden inny sposób osobistej rekomendacji. TMS Brokers nie świadczy usług doradztwa podatkowego związanych z inwestowaniem w instrumenty finansowe i zaleca skontaktowanie się z niezależnym doradcą podatkowym.

Niniejsza publikacja ma jedynie informacyjny charakter i:

(i) nie stanowi ani nie tworzy części oferty sprzedaży, subskrypcji lub zaproszenia do nabycia lub subskrypcji jakichkolwiek instrumentów finansowych,

(ii) nie ma na celu oferowania nabycia lub zapisu ani nakłaniania do nabycia lub zapisu na jakiekolwiek instrumenty finansowe

(iii) nie stanowi reklamy jakichkolwiek instrumentów finansowych

Niniejsza publikacja została sporządzona z zachowaniem należytej staranności, rzetelności oraz zasad obiektywizmu w oparciu o ogólnodostępne informacje. Informacje i opinie zawarte w niniejszym dokumencie zostały zebrane lub opracowane przez TMS Brokers w oparciu o źródła uznawane za wiarygodne, jednakże TMS Brokers oraz podmioty z nim powiązane nie ponoszą odpowiedzialności za wszelkie niedokładności lub pominięcia. Niniejszy dokument wyraża wiedzę oraz poglądy jego autorów, według stanu na dzień sporządzenia.

Wyniki osiągnięte w przeszłości nie powinny być traktowane jako wskazanie, czy gwarancja przyszłych wyników. TMS Brokers nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszej publikacji ani za szkody poniesione w wyniku decyzji inwestycyjnych na podstawie niniejszej publikacji.

Data na pierwszej stronie niniejszej publikacji jest datą sporządzenia i jej opublikowania.

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 76% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu kontraktami CFD u niniejszego dostawcy. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Szczegółowe informacje dotyczące TMS Brokers, zasad sporządzania i rozpowszechniania rekomendacji, źródeł informacji, określenia odbiorców rekomendacji, terminologii fachowej, konfliktów interesów, jak również częstotliwości wydawania i ważności rekomendacji, wskazane zostały na stronach internetowych www.tms.pl w części https://www.tms.pl/zastrzezenia-prawne