Dokąd zmierza RPP?

Na samym początku warto podkreślić, iż działania Rady Polityki Pieniężnej nakierowane są na zakotwiczenie oczekiwań inflacyjnych i przeciwdziałanie dynamicznemu wzrostowi cen w kolejnych okresach (obecny wzrost cen jest w większej części poza kontrolą władz monetarnych). Z ruchów RPP można wywnioskować, że podnosząc, zaskakująco mocno, koszt pieniądza Rada chce „przejąć inicjatywę”. Patrząc na stawki FRA można jednak dojść do wniosku, że rynek wciąż liczy na więcej, a RPP wydaje się być spóźniona względem oczekiwań.

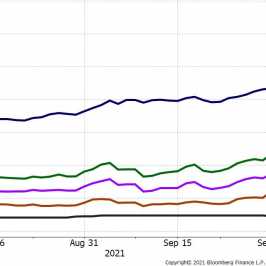

Stawki FRA, źródło: Bloomberg

Stawki FRA, źródło: Bloomberg

Dynamiczny wzrost inflacji (pokazany również w najświeższych prognozach DA NBP) zmusza RPP do działania. Z danych publikowanych przez NBP wynika, że CPI nie wraca do celu NBP w horyzoncie prognozy (3,65 proc. w 2023 roku). Coraz bardziej prawdopodobne jest podążanie ścieżką Czech, do niedawna wyśmiewaną przez prezesa Glapińskiego, a więc ścieżką wyraźnych podwyżek stóp, aż do momentu spadku prognoz inflacji w okolice celu inflacyjnego. CNB kolejną decyzję podejmie w czwartek (14:30), a rynek oczekuje ruchu w górę, tym razem o 75pb (do 2,25 proc.). Również w przypadku RPP, rynek nie zakłada innego kierunku, niż podwyższanie kosztu pieniądza. Kwestią sporną pozostaje natomiast dynamika.

Z przebiegu konferencji prezesa Glapińskiego trudno prognozować skalę ruchu na kolejnym posiedzeniu. Przed posiedzeniem pisałem, że pozytywnie oceniam zwołanie konferencji tuż po posiedzeniu (jest to krok w kierunku normalności), jednak tezy jakoby Rada dążyła do zaskakiwania rynku nie służą poprawie komunikacji. Pewna przewidywalność działań władz monetarnych służy wszystkim uczestnikom rynku, zarówno drobnym, jak i instytucjonalnym. Najlepiej obrazują to działania Fed (w środę odbyło się również posiedzenie FOMC), który tak zbudował oczekiwania przed posiedzeniem, że rozpoczęcie redukcji QE (o 15 mld USD miesięcznie) nie wstrząsnęło rynkiem.

W przypadku reakcji na działania RPP można ją rozpatrywać dwojako. Najbardziej zaskakująca była przecena banków notowanych na GPW. Indeks zrzeszający sektor cofnął się o 3,47 proc., a najmocniej zniżkował Getin Noble (potencjalne problemy kapitałowe). Sektor ma silną reprezentację w indeksie WIG20, co sprawiło, że krajowe blue chips zniżkowały o 1,14 proc.

Notowania banków z GPW na koniec środowej sesji, źródło: Bloomberg

Złoty wprawdzie zyskał, ale większa część umocnienia przypada na okres przed ogłoszeniem decyzji. Biorąc pod uwagę skalę podwyżek spadek EUR/PLN do 4,58 pokazuje brak apetytu na złotego, który wynikać może zarówno z tarć politycznych pomiędzy Warszawą a Brukselą, jak i z chaotyczności działań RPP. Choć nie lubię tego robić, warto również spojrzeć na reakcję „ulicy” na środową podwyżkę. Jest ona szeroko komentowana w rozmaitych mediach i choć sam ruch postrzegany jest jako dobry (aczkolwiek wymuszony wcześniejszym gołębim nastawieniem), to całość działań obecnej RPP oceniana jest raczej negatywnie, co nie podnosi zaufania do decydentów monetarnych.

Z perspektywy rynku kluczowe jest w tej chwili to jak wysoko mogą zawędrować stopy procentowe w trakcie obecnego cyklu. Apetyt inwestorów sięga nawet 3 proc., ale jeśli wierzyć prognozom DA NBP tak wysokie stopy mogą nie być konieczne do sprowadzenia inflacji w okolice celu. Przedsiębiorstwa powinny jednak zakładać radykalny scenariusz, choć szansa na jego materializację wydaje się nie być duża. Z pewnością Radzie pomogłoby wyraźne umocnienie złotego (najszybszy kanał transmisji, zwłaszcza przy wysokich cenach surowców), jednak zachowanie rynku wskazuje, że odziaływanie na inflację przez kanał kursowy nie będzie proste. Złoty pozostaje słaby i nie pomaga mu nawet znacząca podwyżka stóp procentowych. Rynek wyraźnie nie wykazuje apetytu na PLN. Wprawdzie działania RPP są jastrzębie, ale okraszone zbyt mało przekonywującymi komentarzami, co sprawia, że o wyraźne umocnienie złotego może być trudno. Z pewnością pomogłaby poprawa nastrojów na rynkach bazowych.

Notowania instrumentu EUR/PLN, interwał: D1, źródło: TMS Brokers