Co aktualnie wpływa na złotego?

Niesprecyzowany termin kolejnego posiedzenia Sądu Najwyższego w sprawie kredytów frankowych wyeliminował ten czynnik ryzyka z wpływu na kurs złotego. Jeśli już, to bezcelowe stało się utrzymywanie spekulacyjnych pozycji krótkich w polskiej walucie (czekających na negatywne orzeczenie), więc ich domykanie stanowiło dodatkowy popyt. Było o to o tyle łatwo, że nastroje na rynkach globalnych od kilku tygodni były pro-ryzykowne, podczas gdy złoty dotychczas był na ten klimat obojętny. Relatywne niedowartościowanie złotego stanowiło okazję do ustanawiania nowych długich pozycji.

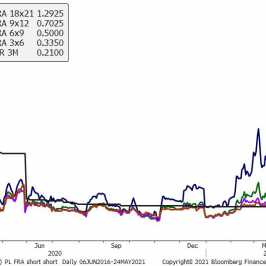

Złotego wspiera też dyskusja o przyszłości polityki pieniężnej, która obecnie stała się głównym czynnikiem endogennym. Po silnym skoku inflacji CPI w kwietniu do 4,3 proc. r/r z 3,2 proc. w marcu wzmocniły się apele o zmianę nastawienie Rady Polityki Pieniężnej i rozpoczęcie podwyżek stóp procentowych. W ubiegłym tygodniu oczekiwania podsyciły jastrzębie komentarze wiceprezesa węgierskiego banku centralnego. Barnabas Virag powiedział, że MNB chce być pro-aktywny w kontrolowaniu inflacji i już w czerwcu bank może przeprowadzić podwyżkę stopy procentowej. W Polsce krąży opinia dotycząca tzw. sygnalnej podwyżki stopy referencyjnej o 15 pb do 0,25 proc., a część komentatorów liczy na rozpoczęcie cyklu podwyżek. Rynek stopy procentowej wycenia pełną podwyżkę o 25 pb do końca 2021 r. i 100 pb na koniec 2022 r.

Rynek stopy proc. dyskontuje podwyżki. WIBOR3M i stawki FRA (stawka AxB informuje o oczekiwanej [B-A]-miesięcznej stopie proc. za A miesięcy). Źródło: TMS, Bloomberg

W Radzie Polityki Pieniężnej coraz częściej pojawiają się jastrzębie sygnały. Już w kwietniu trzech członków (E. Gatnar, Ł. Hardt, K. Zubelewicz) poparli wniosek o podwyżkę stopy rezerw obowiązkowych z 0,5 proc. do 3,5 proc. (wniosek przepadł). W ostatnich dniach J. Żyżyński uznał za do rozważenia podwyżkę stopy referencyjnej o 10-15 pb, a J. Kropiwnicki chciałby na najbliższych posiedzeniach rozpocząć dyskusję o podwyżkach. Te głosy to jednak za mało, aby zdobyć większość za podwyżką, jeśli przeciwnym pozostanie prezes NBP A. Glapiński (w 10-osobowej Radzie w przypadku remisu decydujący głos należy do prezesa NBP). Jego zdaniem najbardziej prawdopodobny jest scenariusz utrzymywania stóp procentowych na obecnym poziomie do końca kadencji (czerwiec 2022 r.), ale zaznaczył też, że połowa przyszłego roku może być momentem na pierwszą podwyżkę, którą poprzedzi zakończenie programu skupu aktywów.

Sądzimy, że w całej debacie nad ścieżką stóp procentowych w Polsce kluczowe jest zdanie prezesa. Bagatelizowanie ryzyk inflacyjnych (w opinii Glapińskiego wysokie odczyty są oddziaływania czynników pozostających poza wpływem polityki pieniężnej) sugeruje dużą tolerancję dla odczytów CPI w najbliższych miesiącach i tendencję do obrony dotychczasowego forward guidance. Można oczekiwać, że na kolejnej wideokonferencji (najprawdopodobniej 11 czerwca) prezes Glapiński pozostanie gołębi, częściowo studząc rynkowe oczekiwania. Dopiero gdyby najnowsza projekcja makroekonomiczna (publikowana po lipcowym posiedzeniu RPP) sugerowała utrzymanie inflacji powyżej celu, można oczekiwać wcześniejszej zmiany nastawienie Rady. Jeśli jednak projekcja będzie wspierać stanowisko prezesa, będzie to gołębi cios w oczekiwania dotyczące podwyżki.

Jak dalsza debata o przyszłości polityki RPP będzie wpływać na złotego? Kolejny wysoki odczyt inflacji będzie podsycał spekulacje, czy gołębie w Radzie w końcu skapitulują. Sygnały z węgierskiego banku centralnego pokazują, że zwrot w nastawieniu może być nagły. O ile z Rady nie pojawią się stanowcze głosy wykluczające podwyżkę, złoty może się umacniać. Jednak w naszej ocenie najbliższa konferencja prezesa Glapińskiego i lipcowa projekcja NBP mogą być źródłem gołębich ryzyk tonujących rynkowe oczekiwania. Ponieważ nie spodziewamy się podwyżki stóp procentowych przed III kw. 2022 r., głównej siły stojącej za umocnieniem złotego w średnim terminie upatrujemy w globalnym tle makroekonomicznym i kontynuacji trendów reflacyjnych, gdzie podtrzymujemy pozytywne nastawienie do ryzykownych aktywów. Bierna postawa RPP będzie skutkować pogłębieniem ujemnych realnych stóp procentowych w Polsce, co będzie ograniczać potencjał aprecjacyjny PLN, ale nie blokować go całkowicie.

W krótkim terminie złoty powinien brać wskazówki z globalnych nastrojów, zachowania EUR/USD oraz sygnałów technicznych. W przypadku tego ostatniego warto zauważyć, że EUR/PLN dotarł do ważnego wsparcia w postaci linii trendu wzrostowego poprowadzonej od sierpnia 2020 r.

EUR/PLN - wykres dzienny